半導体銘柄は値動きが非常に大きい

5月下旬、半導体大手のエヌビディアが発表した5-7月期売上高見通しが市場予想を大幅に上回り、株価が急騰したのは記憶に新しいでしょう。生成AI関連の投資拡大が需要急拡大の主な要因とされ、他の半導体銘柄にも買いが向かう材料となりました。

ただ、この半導体相場にうまく乗れた投資家は多くはないと思います。というのも、半導体銘柄は株価のボラティリティ(変動性)が非常に大きいからです。

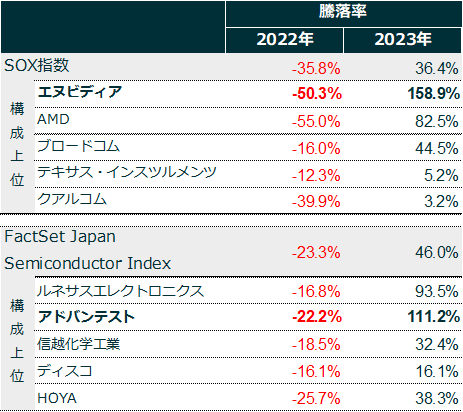

エヌビディアの株価は年初来で約158%上昇していますが2022年は50%超も下落し、米国の主要な半導体銘柄で構成されたSOX指数(フィラデルフィア半導体株指数)の足を引っ張りました(図1)。

日本の半導体関連銘柄も同様です。半導体のテスト装置を手掛けるアドバンテストは年初来で約111%上昇しているものの、2022年は22%超の下落となっています。

図1:半導体株式指数と指数構成上位5銘柄の騰落率

(出所)BloombergよりGlobal X Japan作成

このように半導体の個別銘柄への投資は銘柄選択リスクに注意が必要です。このリスクを軽減したい方は、半導体関連の株価指数に連動する商品に投資するのが良いでしょう。

値動きを味方につけて投資しよう

半導体はAIやEV(電気自動車)、ロボットなどが需要をけん引し、今後も大きな成長が見込まれる分野です。世界の半導体市場は、2020年の約4,700億ドルから2030年には約1.1兆ドルに拡大すると予想*されています。

* Statista、2023年2月22日時点

半導体セクターの高い成長期待と、株価の値動きが大きいという特徴を踏まえると、ETF(上場投資信託)を活用した「長期積立投資」が有効だと考えられます。

一般的に毎月一定額を積立投資した場合、値動きが大きいほどドルコスト平均法による効果が大きくなる傾向があります。

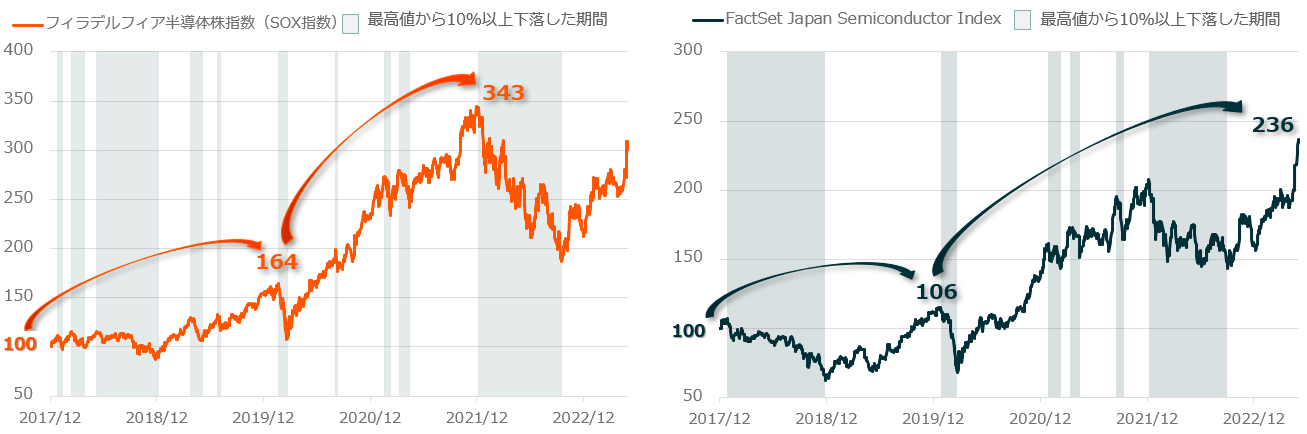

SOX指数は約5年間で10回も最高値から10%以上下落していますが、その間に約3.4倍にまで上昇しています(図2)。同様に、半導体関連事業(半導体の製造や加工、製造装置、素材など)を行う日本企業で構成されたFactSet Japan Semiconductor Indexの推移を確認すると、約5年間で同6回記録しています。

図2:半導体株価指数の推移

(注)期間は2017年12月29日から2023年5月31日。それぞれ起点を100として指数化、配当込み、日次。(出所) BloombergよりGlobal X Japan作成。

半導体の株価指数が下落したタイミングは、積立投資で多くの口数を購入できるチャンスとなります。株価も長期的に右肩上がりとなっていることから、相対的に長期積立投資による効果が大きい可能性があるのです。半導体の株価指数が大きく上げ下げしても動揺せず、投資を継続することが大事でしょう。

世界の半導体セクターをカバーする投資戦略

SOX指数に連動する「グローバルX 半導体 ETF(2243)」と、FactSet Japan Semiconductor Indexに連動する「グローバルX 半導体関連-日本株式 ETF(2644)」が東証に上場しています。

構成銘柄を比較すると、半導体 ETF(2243)は半導体メーカーや製造を担うファブレス企業で約8割を占めているのに対し、半導体関連-日本株式 ETF(2644)は日本企業が高い競争力を発揮している製造装置や素材企業が7割超となっています。特徴の異なる二つのETFを合わせ持つことで、世界の半導体セクターをカバーすることができます。

図3:ETFの構成上位10銘柄と産業分類

SOX指数に連動する米国上場ETFと投資信託もありますが、値動きが大きい特徴を考えると日本時間に日本円で売買できる半導体 ETF(2243)は利便性に優れています。

また、ETF1口あたりの株価は、半導体 ETF(2243)が約1,200円、半導体関連-日本株式 ETF(2644)が約3,000円と少額から投資できるため、積み立てだけでなく複数銘柄との分散投資に活用できます。

ETFの詳細について以下の動画で解説していますのでぜひご覧ください。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)