米国の運用会社「Global X」で、成長テーマのリサーチヘッドを務めるペドロ・パランドラーニ氏が来日しました。日本の投資家向けに、テーマ投資の意義や注目のテーマなどをインタビューしました。

テーマ投資とはどのような投資手法でしょうか?

投資家は将来の株価を考える材料として、過去の株価パターンに頼ることが多いと思います。それと同じくらい重要なのは、私たちが慣れ親しんできたものとは全く異なる未来に備えることだと考えています。そこで登場するのが「テーマ投資」です。テーマ投資とは「世の中で起こると予想される変化を取り込む、未来志向の投資手法」です。

新しい技術が既存のパラダイムを破壊し、世界の人口動態の変化により消費者行動が変容し、既存のビジネスモデルは変革を余儀なくされるという未知の時代に対して、テーマ投資の必要性が高まっていると確信しています。

テーマ投資は、中長期の構造的なトレンドや既存の概念を覆す可能性がある1度限りの変化を捉えるため、ポートフォリオの戦略的な資産配分の一部に加えることで、投資家はより優れたポートフォリオを構築できると考えています。

実際、米国の投資家はポートフォリオにテーマ投資を5~10%程度組入れ、状況に応じて資産配分を調整しています。また、伝統的なセクター投資のヘッジとして利用するケース(例えば金融セクターのヘッジとしてフィンテック関連に投資)もあります。

長期で投資することが重要なのでしょうか?

日本におけるテーマ投資は短期のリターンを狙った投資が多いと聞いていますが、長期投資が極めて大切です。テーマ投資で対象となるテクノロジー関連企業を例にあげると、短期の景気循環的なトレンドと長期の構造的なトレンドの両方から影響を受ける可能性があります。

景気循環の面では、テクノロジー関連企業は経済成長の影響を受けやすく、個人や企業の支出増加の恩恵を受けます。また、ロボットやAI(人工知能)の進歩は製造プロセスや輸送、ヘルスケア、その他経済分野に構造的に多大な影響を及ぼすと予想されます。

テーマの長期的かつ破壊的な特性を考慮すると、構造的なテーマは投資の開始と終了のタイミングにあまり左右されません。そのため、投資家は循環的なテーマよりも構造的なテーマを見極め、長期的な投資成果を目指すべきです。

構造的なテーマとして注目しているものはありますか?

自動運転車とEV(電気自動車)は開発と普及の初期段階であるにもかかわらず、急速に進歩しています。これらはモビリティを一変させる100年に一度の変革となる可能性があります。EVはバッテリーのコストがさらに低下し、技術や性能も向上し続けるでしょう。

また、自動運転車の技術も進歩し続けており、ドライバーを必要としない配車サービスやロボタクシーが登場する可能性があります。

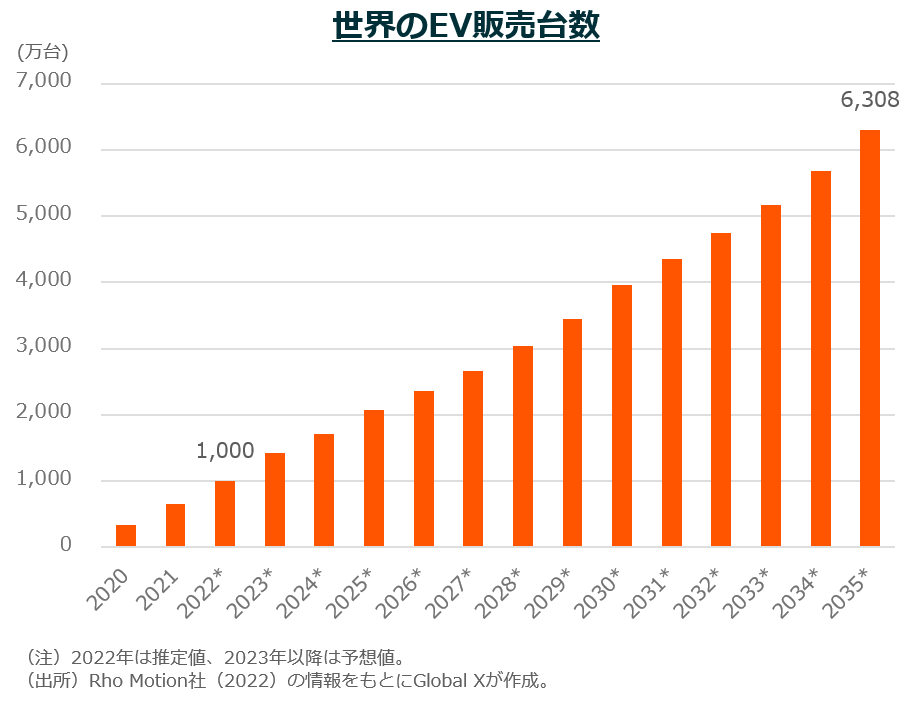

EVの年間販売台数は2022年の約1,000万台から2035年には約6,308万台に達すると予測され、バッテリーEV(BEV)やプラグインハイブリッドEV(PHEV)を含むEVは、2035年までに自動車販売台数の55%近くを占める可能性があります。

また、自動運転車に関して、2030年に新車販売台数(乗用車)の約12%がレベル3(条件付自動運転)以上の高度な自動運転技術を搭載する可能性があると推定されます。さらに2035年には同約37%が自動運転車となり、最大4,000億ドルもの収益機会が生まれると予測されています。

グローバルX 自動運転&EV ETF(米国上場:DRIV、東証上場:2867)は、自動運転技術、EV、EVの部品や素材の開発に携わる企業に投資します。

自動運転車のソフトウエアやハードウエアを開発する企業、EVやリチウム電池などのEV部品、リチウムやコバルトなどEVの主要原料を生産する企業などで構成され、産業やセクター、国・地域に囚われずテーマへの「純度」を追求します。

投資家がこのような中長期の構造的なテーマをポートフォリオに加えることで、未来に向けたより良い投資ポジションを構築できると考えています。変動性の大きいマーケット環境では、定額を積立投資するのも良いでしょう。

また、投資にあたって一般的に投資信託より低コストであるETF(上場投資信託)を用いることは、長期のリターンを最大化する上で合理的だと考えています。

<ETF解説動画>

ペドロ・パランドラーニ (Pedro Palandrani)

キャボット・ウェルスマネジメントを経て2019年にGlobal X入社。「破壊的テクノロジー」、「人々と人口動態」、「物理的環境」のカテゴリーを含むテーマ型ETFを担当するリサーチアナリスト。現在、同社リサーチディレクター。セーラム州立大学ベルトロン・スクール・オブ・ビジネスでMBA取得。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)