※本記事は2018年11月20日に公開したものです。

「晩年期」特有の難しさとは?

近年、晩年期のお金の扱い方に世間の関心が集まっている。「人生100年時代」といったキャッチフレーズの下に、高齢化の進展とこれに対応するためのお金の必要性が、多くの人にとって不安であったり、現実に解決を要したりする問題なのだろう。

本稿では「晩年」という言葉を「仕事を引退した後の期間のおおむね後半」というくらいの大まかな意味で使う。

わが国では、高齢者がより大きな金融資産を持っている場合が多い。一方、晩年になると個人差はあっても身体能力や判断力が衰えるのは事実だ。

内容を一部先取りすることになるが、身体的な力が衰えても判断力がしっかりしているなら、晩年期にも若年者と変わらない方法でリスクを取った資産運用を行っていても構わない。晩年だからといって、非効率的な運用を行ったり、余計な手数料を支払ったりするようなことは避けたい。この点については、しっかり整理しておきたい。

他方、晩年期のお金の扱いで難しいのは、認識能力や判断力が衰え、人によっては認知症に陥るなどの状態で、お金を含む財産をどのように管理するかだ。このテーマは率直に言って難しい。筆者には手に負えない問題がいくつか残っている。今回はタイトルに「序説」と付けて、問題点のピックアップを中心に晩年期のお金の扱い方を考えてみたい。

1.晩年だからと言って、運用に歳を取らせる必要はない

まず、運用に関する大前提として、投資家の年齢は、最適な運用方法に対して無関係だ。最適なリスク投資額は、運用する金額や、どのくらいの大きさのリスクを取ったらいいのかに関しては個人差があるが、高齢になったからといって運用リスクを必ず小さくしなければならないという理由はないし、配当・分配金などのインカム・ゲインを重視しなければならないという理由もない。

リスク資産についてどのような組み合わせの運用が効率的であるか否かは投資家の年齢に関係ないし、無リスク資産に関しても同様だ。

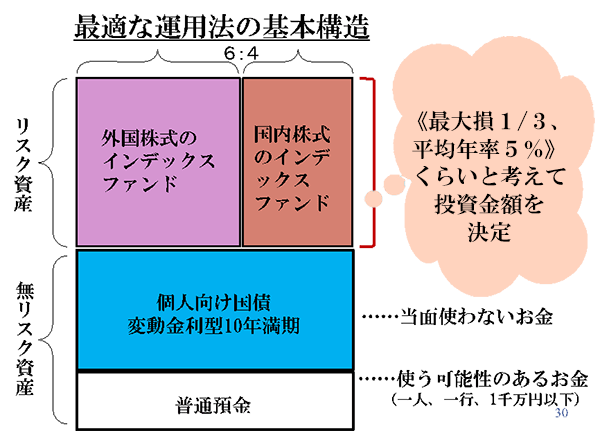

大まかな方法を示すと、図のように、リスク資産は内外の株式のインデックス・ファンドを外国株6割、国内株4割で組み合わせて持つといいし、無リスク資産は個人向け国債変動金利型10年満期と普通預金でおおむねいい。自分にとって最適なリスク資産の保有金額(比率ではなく、直接金額で考えるといい)を決めるだけだ。

個人は、あらかじめ想定しておいたリスク資産の効率的な組み合わせ(2)に基づいて取るべきリスクの大きさをリスク資産への投資金額で決定し(1)、リスク資産での投資配分(2)と無リスク資産での運用配分(3)を決めて、それぞれ実行するといい。後は、「iDeCo」、「つみたてNISA」などの税制上有利なお金の置き場所に、期待リターンが高いリスク資産の運用を割り振ることで個人の資産運用が完成する。

現在、リスク資産の運用部分は外国株式(先進国又は全世界)のインデックスファンドと日本株式のインデックスファンドを6対4で組み合わせ、無リスク資産は個人向け国債変動金利型10年満期と普通預金でおおむねいいと考えている。リスク資産の投資配分は、機関投資家が使っている平均的なリスクとリターンの想定を参考にして決めた。

大きなリスクを取りたくない場合は、運用商品の種類を変えるのではなく、リスク資産への投資金額を減らすことで調整する方が効率的だ。

また、高齢であってもなくても、リスク資産の運用にあって、手数料コストを抑えた方がいいことは言うまでもない。運用額に対して、年間0.5%を超える手数料は払い過ぎだという「価格感覚」を持っていると、不適切な運用商品に引っ掛かりにくくなる。100万円に対して5,000円以上、1,000万円に対して5万円以上手数料コストを支払うのは「払い過ぎ!」だ。晩年期にあっても、上記の点においては何の変化もない。

2.インカム・ゲインに釣られて運用商品を選ぶな

高齢者の運用を見ていてしばしば思うのは、毎月分配型(あるいは隔月分配型)の投資信託をはじめとする、多分配型のインカム・ゲインを強調した商品で非効率な運用に陥っているケースが多いことだ。

対面営業型の金融機関にとって、インカム・ゲインをいわば餌にして高齢者に対して手数料の高い商品のセールスを行うことが「やりやすい」からだろう。

しかし、たとえば信託報酬だけでしばしば1.5%前後に及ぶような商品で運用することは全く非効率的だ。

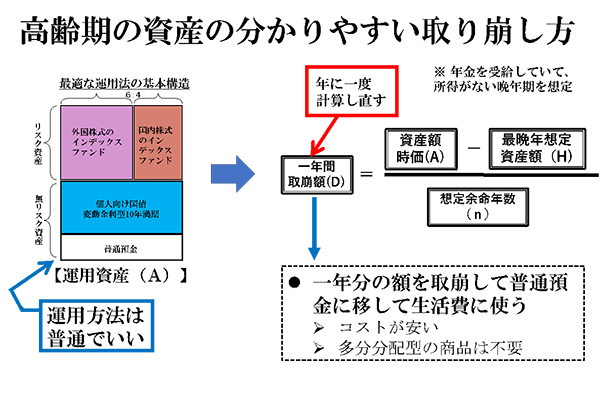

金融マンもFP(ファイナンシャル・プランナー)のようなアドバイザーも、高齢者に対して、前記のような効率的な運用を保ったまま、年に一度程度適正額を計画的に取り崩して、普通預金に繰り入れて生活費に充てていくほうが効率的で無駄がないことを親切に教えるべきだろう。簡単に図解すると以下の通りだ。

![配当金は月約42万円!赤字から黒字転換の転機は?兼業投資家・なのなのさんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/c/c/160m/img_cc80be28fdb0a5702b3755d2e5ad5a6970356.jpg)

![[今週の日経平均]先週の株価下落、どう受け止めるべき?短期下落トレンドだが、中期シナリオが見直される可能性~](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]米国株式の調整が怖い?リスクを乗り切る投資戦略](https://m-rakuten.ismcdn.jp/mwimgs/1/d/498m/img_1d9d0d87aa28b2c538bdc817b43af0af70672.jpg)

![[動画で解説]「円安はもう止められない? 来月は160円の可能性」FXマーケットライブ](https://m-rakuten.ismcdn.jp/mwimgs/6/6/498m/img_6649f7128dc9c0632e9cc4279193e7ef42259.jpg)

![[動画で解説]【米国株】相場滑落 その時あなたは](https://m-rakuten.ismcdn.jp/mwimgs/b/7/498m/img_b79818a87ae163216d92a920fa74496467824.jpg)

![[動画で解説]「良いとこなし」の中国不動産市場はこれからどうなっていくのか?](https://m-rakuten.ismcdn.jp/mwimgs/0/9/498m/img_091e8e2d3e805e6299943ba28fd5f02242626.jpg)

![年間の配当金額は378万円!コツは連続増配or減配しない日本株銘柄選び 長期株式投資さんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/1/b/160m/img_1b4eaa63a2b80802fdf7883a2a2adf3768520.jpg)

![配当金は月約42万円!赤字から黒字転換の転機は?兼業投資家・なのなのさんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/c/c/356m/img_cc80be28fdb0a5702b3755d2e5ad5a6970356.jpg)

![総資産1億円超え!それでも会社を辞めない理由 兼業投資家・なのなのさんインタビュー[後編]](https://m-rakuten.ismcdn.jp/mwimgs/4/5/356m/img_454807d7375619b7a25509222322e3eb150274.jpg)

![総資産1億円超え!それでも会社を辞めない理由 兼業投資家・なのなのさんインタビュー[後編]](https://m-rakuten.ismcdn.jp/mwimgs/4/5/160m/img_454807d7375619b7a25509222322e3eb150274.jpg)