まだNISAを始めていない人は、年内のスタートがお勧め

早いもので、2023年も残すところ4カ月と少し。2024年1月から始まる新NISA(ニ―サ:少額投資非課税制度)の成長投資枠の対象となる投資信託も続々と公表されています。この成長投資枠の投資信託についてはまた別の機会にたっぷりご紹介するとして、今回は、2023年中=今できることについてみていきます。

まず、現行のNISA口座をまだ開設していない人は、NISA口座を開設することをお勧め

します。理由は二つ。一つは、来年1月開始の新NISAに備えて、資産運用の準備運動を行うため。そしてもう一つは、シンプルに、非課税メリットを最大限に享受するためです。

新NISAは、現行制度の改良版ではあるものの、別制度としてスタートするため、すでに現行のNISA口座で非課税の恩恵を受けた場合でも、2024年から新たに総額1,800万円の非課税枠を利用できます。

今年中に駆け込みで口座開設した場合、一般NISAなら120万円、つみたてNISAなら40万円の非課税枠が、新NISAの非課税枠1,800万円とは別に利用することができます。

(楽天証券では、現行NISAの口座開設は2023年12月21日まで受け付けます。12月22日以降は新NISAでの受付になります。)

では、現行のNISAを駆け込みで利用する場合に注意すべきこととは何でしょうか。ここでは、より非課税枠が大きい一般NISAに絞り、投資初心者向けと中上級者向け、2パターンの投資信託を使った投資戦略をファンド(投資信託)とともにご紹介します。

初心者向け戦略:バランス型で「合格点」を着実に取りに行く

NISAは、口座内で保有している株式の配当金や投資信託の分配金、値上がりで得られた売却益が非課税になる制度です。つまり、利益が出て初めて非課税の恩恵を受けられるのが特徴です。

一方、損失が発生してしまうと、身動きが取れなくなるというのもNISAの特徴です。NISA口座内で保有する資産は、損益通算(利益と損失を合算し、申告する利益を少なくする制度)ができません。

これは、数少ないNISAのデメリットであるともいえます。通常の課税口座(特定口座、一般口座)なら、損失が発生しても、他の利益が出ている資産と損益通算することで申告する利益を少なくし、最終的な税金の負担を減らすことができます。NISAではこれができないため、損失をできるだけ出さないことが重要です。

投資初心者の方で、自分で投資タイミングを判断することが難しい場合は、あらかじめリスク調整機能が備わったバランス型を選ぶと良いでしょう。株式のみに投資するファンドと比べると値動きは穏やかですが、大きな損失を抱えるリスクも軽減できます。

DCニッセイワールドセレクトファンド(標準型)

投資対象:バランス

国内外の株式と債券に分散投資する、シンプルなバランス型ファンドです。組入れ資産の割合に応じて、「債券重視型」、「標準型」、「株式重視型」の計3本のシリーズで展開されています。「標準型」の当ファンドの基準ポートフォリオは、先進国の債券と株式が約5割ずつです。

この構成比率は、短期間での見直しは原則として行わず、それぞれ±5%未満に変動幅を抑制します。

インデックス・ブレンド(タイプIII)

投資対象:バランス

国内外の株式と債券に加え、リートに分散投資するバランス型ファンドです。当ファンドは、相対的に大きな値動きが想定されるリスク性資産の投資比率が低い順に、「タイプI」から「タイプV」まで、計5本のシリーズで展開されています。

リスク性資産の中には、新興国の株式・債券のほか、米国の連続増配株や低格付け債券(ハイ・イールド債券)など、多様な資産が含まれる点に特徴があります。

たわらノーロード 最適化バランス(安定成長型)

投資対象:バランス

国内外の株式、債券に加え、リートに分散投資するバランス型ファンドです。当ファンドは、目標とするリスク水準別に、計5本のシリーズで展開されています。この目標リスク水準に応じて、組入れ資産ごとの投資比率を調整する点に特徴があります。

目標リスク水準が高いほど、より高いリターンが期待できる株式とリートの組入れ比率が高くなっています。「安定成長型」の目標リスク水準は約7%で、5本中3番目に高い水準です。

ピクテ・ゴールデン・リスクプレミアム・ファンド

投資対象:バランス

日本を含む世界の株式と債券のほか、金(ゴールド)も投資対象とするバランス型ファンドです。各資産の配分比率は、世界の市場環境に応じて決定します。具体的には、取ったリスクに見合う、魅力的なリターンが期待できる資産を都度選定し、配分を調整します。

例えば、低金利環境下で、利息を生まない資産である金の魅力が相対的に高い時は金の組入れ比率を高くし、一方で金利上昇時は、金の比率を下げ、債券の比率を高めるといった対応を行います。この結果、低金利局面と高金利局面の双方でリターンの獲得が期待できます。

中上級者向け戦略:新NISAでは買えなくなるレバレッジ型にあえてチャレンジしてみる

新NISAの成長投資枠では、現行の一般NISAとほぼ同じ商品を購入できますが、投資信託については、「信託期間20年未満」、「高レバレッジ型」および「毎月分配型」は対象外となっています。NISA制度自体が恒久化されたことで、より長期資産形成を意識した商品ラインアップになります。

一方、現行の一般NISAの非課税期間は最長で2027年末までと、タイムリミットがあります。先述した通り、NISAは利益が出ることで初めて非課税の恩恵を受けられる制度なので、投資タイミングを自分で判断できるなら、新NISAでは買えなくなるレバレッジ型にあえてチャレンジしてみるというのも一つの手です。

レバレッジ型とは、商品先物取引などを活用し、レバレッジ(てこの原理)を利かせ、投資資金の何倍もの投資効果を追求する投資信託のことです。この倍率は商品によって異なりますが、近年増えている海外の株価指数を対象とした海外レバレッジ型の場合、2倍から3倍で設計されているものが主流になっています。

つまり、日々の基準価額の値動きが、連動を目指す指数の値動きの2~3倍になるよう、運用されます。基準価額の値動きが荒く、リスクが高いのが特徴です。

一般的に投資信託では中長期投資が推奨されますが、レバレッジ型は、相場環境に応じた迅速な投資判断が求められる数少ない投資信託でもあります。

元手の運用資金よりも大きな金額の取引ができるというのがレバレッジ投資の魅力ですが、投資信託なら少なくとも投資資金以上の損失が発生することはありません。他方、株の信用取引やFX(外国為替証拠金取引)は、損失が膨らむと追加証拠金が求められることがあります。

ハイリスク投資に興味がある方は、レバレッジをかけるということがどういうことなのか、投資信託を通じて練習してみるのもよいかもしれません。

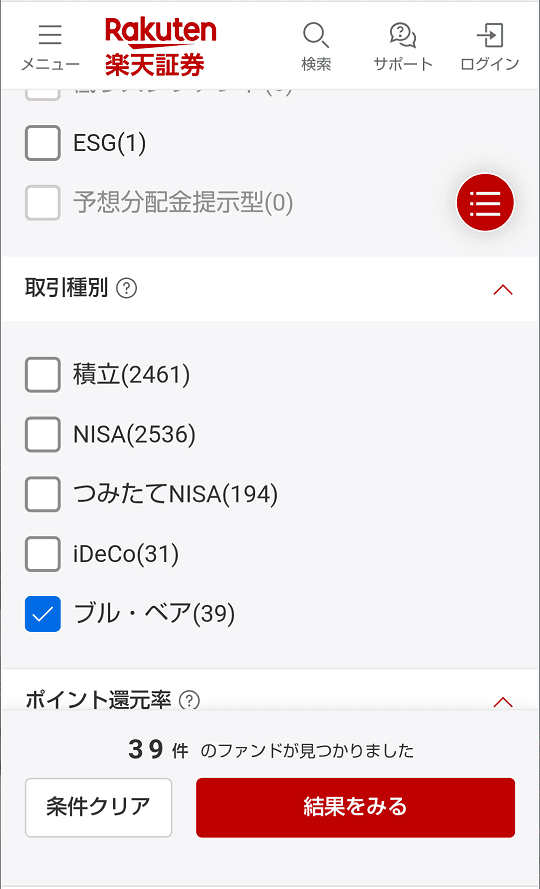

レバレッジ型(ブル・ベア型とも言います)は、投信スーパーサーチ の「取引種別」で「ブル・ベア型」にチェックを入れることで絞り込みができます。

![[今週の日経平均&株式市場]目先の相場は「上がりやすい」?~相場環境の微妙な変化には注意~](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]見えてきた!植田日銀総裁の目指す利上げの姿](https://m-rakuten.ismcdn.jp/mwimgs/2/f/498m/img_2f4d82ebebe4da889f5fde15ed2b1f4268305.jpg)

![[動画で解説]みずほ証券コラボ┃4月30日【ドル円と日米株の水準感は?】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/3/4/498m/img_3482a3ae5bc516154337fd49b1742d3b113854.jpg)

![[動画で解説]積立投資家は「価格暴落」がお好き?](https://m-rakuten.ismcdn.jp/mwimgs/7/5/498m/img_755652507172abb8c9e4db93a779b5bf68112.jpg)

![[動画で解説]日経平均乱高下でどう動いた?日本株億トレーダー対談!](https://m-rakuten.ismcdn.jp/mwimgs/d/0/498m/img_d0c8432468095bb867f5dac8db76deb081933.jpg)

![年間の配当金額は378万円!コツは連続増配or減配しない日本株銘柄選び 長期株式投資さんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/1/b/160m/img_1b4eaa63a2b80802fdf7883a2a2adf3768520.jpg)

![[今週の日経平均&株式市場]目先の相場は「上がりやすい」?~相場環境の微妙な変化には注意~](https://m-rakuten.ismcdn.jp/mwimgs/b/1/356m/img_b1bb0adf7b23494d8ef0d82d807879a534031.jpg)

![[動画で解説]米国景気の悪化で日経平均株価はどのくらい下がるのか ~ストレステストのすすめ~](https://m-rakuten.ismcdn.jp/mwimgs/5/9/160m/img_5922c860c4d988d1ec46e25db8bd98fe68382.jpg)

![[フィーチャー] ビッグマネー調査:株価は年内に約10%上昇する見込み](https://m-rakuten.ismcdn.jp/mwimgs/c/1/160m/img_c11b5da4cfb0c8d07c88488716372bb428098.jpg)