今回は米国株ブログ『バフェット太郎の秘密のポートフォリオ』を運営するバフェット太郎さんにご登場いただきました。軽快な毒舌ブログと着実な投資実績で、投資家の間では広く知られる有名ブロガーのバフェット太郎さんに米国株の魅力やポートフォリオの組み方について伺いました。

▼バフェット太郎さんProfile

23歳のとき資金300万円で株式投資をスタート。当初は日本株をメインに投資していましたが、2015年夏より米国株にシフト。現在はコカ・コーラやマクドナルド、IBMなど米国の「超大型連続増配高配当株」10社に均等投資し、確実に資産を増やしている。

▼ちなみに…「バフェット太郎」氏の、“バフェット”ってどんな人?

ウォーレン・エドワード・バフェット氏は、投資家はもちろん、投資家以外の人にも有名な「投資の神様」と呼ばれる大投資家。経営難にあった繊維会社バークシャー・ハサウェイを1965年に買収し、保険事業を中心とした投資会社として再生させ、世界屈指の投資持株会社に育て上げた実業家。1965~2014年の50年間の年間リターン(複利)は19.4%(S&P500の平均9.9%のほぼ倍!)、50年間で年間リターンがマイナスになったのはたった2回というスゴ腕経営者で、現在も同社の筆頭株主であり、会長兼CEOを務めています。

基本的な投資スタイルは、緻密な企業分析をもとに、本来の価値よりも割安に放置されている株を購入し、株価が上昇したタイミングで売却して莫大な利益を得る「バリュー株投資」で、その投資手腕法は世界中の投資家から注目され、バフェットが保有する銘柄は「バフェット銘柄」と称されています。

1930年8月30日生まれ、今年で御年89歳。2018年のフォーブスの世界長者番付では世界第3位、総資産はなんと840億ドル(約110円換算で約9.2兆円!)の、大資産家です。

▼バフェット太郎さんの投資ヒストリー

| 社会の出来事 | 年度 | バフェット太郎さんの投資歴 |

|---|---|---|

| ライブドア・ショック、村上ファンド・村上世彰の逮捕 | 2006 | 投資に興味 |

| 2007 | 新興国株を中心に投資を始める | |

| リーマン・ショック | 2008 | 株価急落で狼狽売り、いったん投資を縮小 |

| クライスラー、ゼネラルモーターズ破綻、ギリシャショック、ドバイ・ショック | 2009 | |

| 旧ジャスダック、ヘラクレス、NEOの3市場を統合し新ジャスダックが発足。 | 2010 | 日本の中小型株を中心に投資再開 |

| 2015 | 日本株を利食い、そして撤退 米国株投資を始める | |

| イギリスのEU離脱国民投票 | 2016 | バフェット太郎10種の運用を本格的にスタートする |

| 2018 | 『バカでも稼げる「米国株」高配当投資』出版 |

リスクを取らずに年平均5~7%程度増やしていきたい

──2018年、出版された『バカでも稼げる「米国株」高配当投資』を読ませていただきました。帯には「英語力ゼロ、知識ゼロでも10万円からスタート。月3分チェックで、2年で1,000万円!」と書かれています。世の中には「1年で1億円稼いだ」といった本もけっこうありますが、それに比べると「2年で1,000万円」というのはリアリティがあります(笑)。

正真正銘、リアルな数字ですからね。本を出版する直前の2年間で約1,000万円の利益を手にしました。ただ、「1年で1億円稼いだ」という本もウソをついているわけではないと思いますよ。さすがに根拠のない数字をタイトルやキャッチコピーには使わないでしょうし。けれど、その翌年も翌々年も1億円稼いだかといったら、おそらくそうではないでしょう。たまたま1年間だけよくて、次の年にはマイナスに転じている可能性もあると思います。

──相場がよかったから1億円稼げただけ?

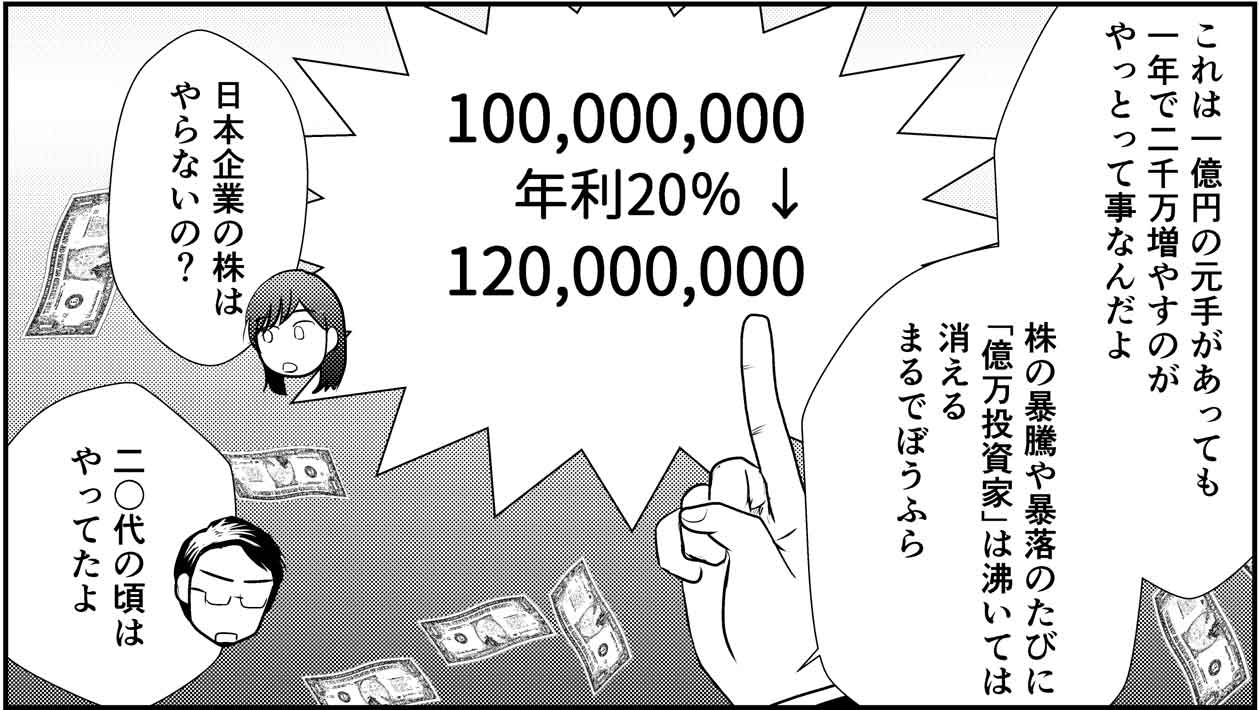

あるいはおそろしく運に恵まれたとか(笑)。僕は「投資の神様」と呼ばれるウォーレン・バフェットの名をハンドルネームに使っていますが、そのバフェットですら、トータル年利は20%程度ですからね。1億円の元手があっても1年で2,000万円増やすのが精一杯なんです。

──1年で1億円稼ごうとしたら、普通の方法では難しいかもしれませんね。

そうとうハイリスクなことをやらざるを得ないでしょうね。当然、翌年すべてを失う可能性も少なくないということです。

──太郎さんは年間数百万円かもしれませんが、毎年安定した成績を残されているわけですよね。

そもそも僕は一獲千金を狙っていませんからね。僕にとって投資というのはあくまでも将来への備えであり、年平均5~7%程度増やしていければいいと考えています。できるだけリスクのない方法で、少しずつ増やしていければいいんです。

──そのためにはどんな方法がベストかを考えた結果、米国株の高配当投資というやり方にたどり着いたのですね?

はい。株式投資で得られる利益には大きく2種類あります。株式の売買によって得られる「キャピタルゲイン」(売却で稼ぐ)と、株式を保有しているだけで得られる「インカムゲイン」(配当をもらうことで稼ぐ)です。普通、株式投資で稼ぐというとキャピタルゲインをイメージする人が多いと思いますが、僕はインカムゲイン、具体的には「配当金」で利益を上げています。

──キャピタルゲイン狙いの場合、買ったときより株価が下落したらソンをしますが、インカムゲインは株を持っているだけで一定額お金が入ってくるため、リスクが低いということですね。

厳密にいえば、配当金狙いでも株価下落のリスクがないわけではありません。とはいえ、資産に大きな影響を与えるほどではありません。同じ株式投資でもローリスクで資産を増やせる方法の1つといえます。

W・バフェットのお眼鏡にかなう銘柄は日本にはなかった?

──まずは株式投資を始めた経緯をお伺いできますか。

投資を始めたのは23歳のとき、2007年の初めごろです。僕は「お金」が好きで、貯金ばかりしていたのですが、ある日たまたま読んでいたマネー雑誌に「お金に働いてもらいなさい」といったことが書かれていて、「たしかに貯金だけしていても機会損失かな」と思うようになりました。ただ、証券会社の口座開設って何だかすごい面倒くさくて、思ってから実際に投資を始めるまでに何カ月もかかりました。

──最初、どんな銘柄を購入されたか覚えていますか。

最初は「HSBCインドオープン」という投資信託で、1カ月で100万円が120万円になったのを覚えています。「これがお金に働いてもらうってことか。チョロいぜww」と天狗になりかけました(笑)。ところが、その数カ月後にサブプライムローン問題が顕在化し、リーマン・ショックとともにボコボコに値下がりしました。当時、新興国株は高い成長が期待できるといわれていて、長期間保有すればいずれプラスに転じるとは思いましたが、自分のお金が溶けていくことに耐えきれず、結局、「狼狽売り」しました(笑)。

──その後、日本株を始めたのですか?

はい、将来有望な中小型株を探し出して投資するようになりました。ただ、日本の市場に対して物足りなさというか、不満を抱くようになったんです。というのも、そのころはすでにウォーレン・バフェットの著書を読んだりしていたので、「バフェットだったら、どの銘柄を選ぶだろう」という視点で銘柄探しを行っていました。ところが、バフェットのお眼鏡にかないそうな銘柄なんてどこをどう探しても見つからないわけです。経営指標が米国企業に比べて見劣りするというか。それでもいくつか購入しましたが、成績はパッとしませんでした。

──それで米国株にシフトしたのですね?

このころはまだ配当金を狙う投資法でいこうと決めていたわけではありません。ただ、日本株より米国株のほうが大きく増やせるのでは? と思っていました。それで、2015年にすべて米国株に乗り換えることにしたんです。

──株式投資を始めて8年目のことですね。

今、振り返ると「8年間も何をやっていたんだ…」と思います。あの頃は、確実に、ダメダメ投資家の1人でした(笑)。

──でも、その経験があるから今があるのでは?

いや~、どうでしょう(苦笑)。でも、まあ、1年や2年じゃ、自分の投資スタイルを確立しろといわれても難しいかもしれないですね。株式投資というのは、やってみないとわからないことがいろいろありますから。

米国には50年以上増配を続けている企業もある

──では、米国株のどこに魅力を感じたのか教えてください!

将来に備えた長期資産形成を前提とした場合、日本企業に投資するよりも高い利回りを期待できるという点です。

──株式を保有して配当金を受け取り、その配当金を再投資する──。これを長期にわたって続けるという手法を取る限りは、日本企業より米国企業に投資したほうが将来有利ということですね。

はい、そういうことです。

──その理由は?

1つは、言うまでもなく、米国には世界市場において競争優位性が高い、つまり競合企業よりも優れたプロダクトやバリューを継続して生み出している企業が多いからです。1つ具体的な数字を挙げます。企業の競争優位性は営業利益率で表すことができるのですが、たとえば飲料セクターの場合、米国コカ・コーラの営業利益率29.8%に対して、サントリー食品は8.8%、アサヒグループ・HDは10%、伊藤園は4.5%です。

また、日用品セクターの場合、米国P&G(プロクター・アンド・ギャンブル)の営業利益率22.1%に対して、花王は13.8%、ユニ・チャームは13.4%、ライオンは9.8%に過ぎません。今、挙げた日本企業はどれもこの国を代表する企業ですが、それでもこれだけ大きな差があるんです。

──たしかにコカ・コーラやP&Gといったら世界中の誰もが知っているような企業ですもんね。やっぱり底力が違うということですね。

はい。だから、安定して配当金を得ることができます。

──なるほど。

それともう1つ、日本企業と米国企業では、「配当金」そのものに対するとらえ方が少し違います。日本でも上場企業の多くが配当金制度を導入していますが、景気が悪化して業績が低迷すると、「不況なんだから株主も責任を取ってくれよ」といわんばかりに平気で減配(配当金を減額すること)する傾向にあります。中には不況のたびに減配を繰り返す企業もあります。一方、米国では、稼いだ利益は配当や自社株買いを通じて積極的に株主に還元するという考え方が根付いているため、簡単に減配に踏み切ることはしません。むしろ景気や業績にかかわらず、増配を続けている企業が多いんです。

──たしか日本だと花王が連続増配記録を継続していますよね。

はい、今年12月期にも増配を予定していて、これが達成されたら30年連続増配ということになります。日本企業だと25年以上増配を続けている企業は他にありませんから、花王はかなり頑張っていると思いますが、米国企業を見渡すと、花王レベルの高配当企業が数え切れないくらいあります。コカ・コーラやP&G、ジョンソン・エンド・ジョンソンなど、50年以上増配を続けている企業も珍しくないんです。

──50年以上はスゴイですね。リーマン・ショック時、未曽有の大不況でも増配を続けていたわけですよね?

はい。だからこそ信頼に足るわけです。もちろん、50年連続増配しても51年目に減配しないという保証はありません。しかし、その可能性は低そうです。だから、僕はそういう企業に投資する方法を選びました。

──米国の高配当銘柄に投資する魅力がわかってきました。次回はもう少し突っ込んで、実際のポートフォリオなどについてもお伺いします!

>> 中編 米国の超「連続高配当」銘柄で勝つ!コカ・コーラ、マクドナルド、P&G… を読む!

>> 後編 バフェット太郎が教える米国株の始め方。英語が苦手でも大丈夫? を読む!

バフェット太郎さん執筆の本をチェック!

ブロガーの記事をもっと見る

個人投資家インタビュー みきまるさん 前編 資産なんと数億円!オリジナルな「優待バリュー投資術」を公開!

個人投資家インタビュー みきまるさん 中編 保有銘柄数、なんと「675銘柄」!なんでそんなに持ってるの?

個人投資家インタビュー みきまるさん 後編 みきまるさんの勝負銘柄トップ5を公開

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。