日産自動車株の予想配当利回りは5.98%

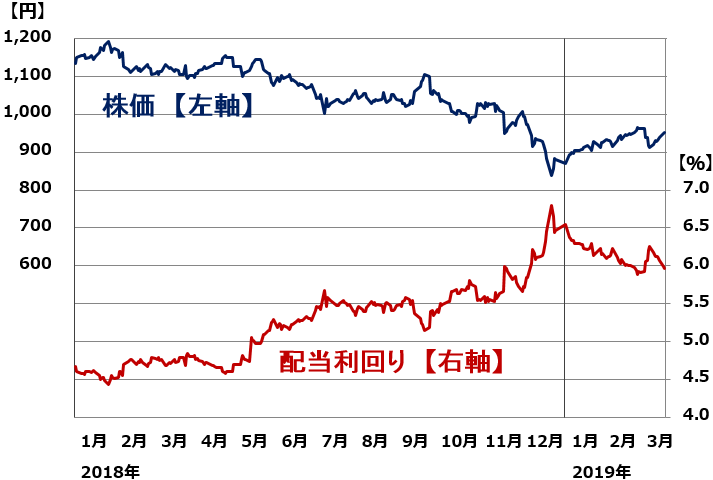

日産自動車の株価と予想配当利回り推移:2018年1月4日~2019年3月19日

カルロス・ゴーン元会長の逮捕が伝わった2018年11月20日以降、日産自動車株は大きく下がりました。その結果、予想配当利回りは上昇し、12月20日には一時6.8%に達しました(その時の株価は901.3円)【注】

【注】予想配当利回りの計算方法

日産自動車が開示している今期の1株当たり年間配当金(会社予想)57円を、株価で割ることによって、予想配当利回りを計算。1株当たり配当金が変わらないまま、株価が下がると利回りが上がり、株価が上がると利回りが下がる。

2019年に入ってから、株価は反発。配当利回りに魅力を感じた個人投資家の買いが増えました。3月19日の株価は952.0円で、予想配当利回りは5.98%です。東証一部の平均配当利回りが約2.4%ですから、とても高い利回りです。

この高い利回りは信頼して良いのでしょうか。というのは、株の配当利回りは確定利回りではないからです。経営の混乱・業績悪化が長引き、配当が減らされ、利回りが下がるリスクもあります。

日産自動車は、2月12日、今期(2019年3月期)の純利益予想を、従来予想から900億円引き下げ、前期比45%減の4,100億円としました。全世界的に、販売目標が未達になり、目標を引き下げます。これまでゴーン元会長のもと、高い販売目標をたて、販売拡大を最優先する戦略をとってきたため、米国などで値引き(インセンティブ付与)が常時大きくなり、収益率が悪化する弊害が出ていました。値引きを抑制して収益力を取り戻すのに、かなり時間を要する可能性があります。

少しだけ(100株)保有が適切と考える

最初に結論を述べます。先行きに対する悲観で売り込まれた日産株は、中長期的な投資価値から見て割安と考えられるので、一定の投資ポジションを持ちたいと思います。ただし、今後、日産に起こることについて、最悪シナリオ(経営の混乱・業績悪化が長期化するシナリオ)を想定すると、株価が一段と下がる可能性もあり、投資リスクは高いと考えます。

私の日産株の現時点での投資判断は「ややオーバーウエイト」です。私がファンドマネージャーならば、ポートフォリオに0.8%程度組み入れたいと思います。東証株価指数における日産自動車の時価総額構成比が0.5%なので、それを少しだけ上回るウエイトにしたいということです。

個人投資家の場合は、最小投資単位である100株だけ保有すれば十分だと思います。最小投資単位である100株を買うだけでも、3月19日時点で9万5,200円かかります。保有する日本株に占める比率はけっこう高くなってしまうかもしれません。

自動車関連株に投資するならば、より収益・財務基盤が堅固なトヨタ自動車(7203)(予想配当利回り3.3%、最小投資金額66万6,300円:3月19日時点)や、本田技研工業(7267)(3.6%、30万7,600円)、ブリヂストン(5108)(同3.7%、42万9,000円)の方が良いと思います。

4社とも好配当利回り株として、少し投資してみて良いと思います。私の考えで投資魅力に順位をつけると、1番がブリヂストン、2番がトヨタ、3番が本田で、日産は4番目です。ただし、日産は、最小投資金額が9万5,200円(3月19日時点)で、10万円以下で投資できることから、個人投資家には人気があります。

自動車関連株では、自動車の電動化が進むことで自動車向けの売上拡大が続く村田製作所(6981)(予想配当利回り1.7%、最小投資金額163万1,500円:3月19日時点)も良いと思っています。ただし、最小投資金額が大きくて投資しにくいのが難点です。

ゴーン元会長の解任で、日産が経営自主権を取り戻す期待も

ゴーン元会長逮捕以降、経営の混乱・ブランドイメージ低下などのマイナス影響が出ており、日産株が、ニュースに反応して急落したのは当然と考えられます。

ただし、冷静に考えて、ゴーン元会長が去ることは、悪いことばかりではありません。日産が、仏ルノーの支配を脱し、経営の自主権を取り戻すきっかけとなる可能性もあります。

日産は、経営危機に陥っていた1999年にルノーから約8,000億円の出資を受け、経営危機を脱しました。最高経営責任者に就任したゴーン氏のもとで、1兆円を超えるコストカットを行って財務を立て直しました。その後、世界中で販売を拡大し、高収益企業に生まれ変わりました。そのことについて、日産は、ルノーに恩があります。

ただし、それは20年前の話です。今、高収益企業に生まれ変わった日産は、収益悪化に苦しむルノーを、逆に支える存在になっています。ところが、経営危機を救ってもらった時にできたルノーを親会社とする経営体制は変わっていません。現在でも、ルノーは日産の発行済株式の43.4%を握る親会社です。日産は、ルノー株を15%保有していますが、ルノーの子会社であることは変わっていません。そのため、日産の経営は、事実上、ルノーに握られた状態が続いています。

ルノー・日産「資本のねじれ」が生む歪みが大きくなりつつあった

子会社が親会社よりも力を持った状態を、「資本のねじれ」といいます。日本で過去の例をあげると、かつて「イトーヨーカ堂がセブンイレブンの親会社だった」「ニッポン放送がフジテレビの親会社だった」のが、「資本のねじれ」です。さまざまな問題を生んだので、今は、資本を組み替えて、ねじれを解消しています。

力をつけた日産が、ルノーの子会社である、という「資本のねじれ」が、今、さまざまな問題を生じさせています。ゴーン元会長は、当初日産の収益回復に全力を尽くしましたが、ルノーの最高経営者を兼務するようになってから、次第にルノーの利害で動く面も見られるようになりました。その矛盾は、次第に無視できないものになりつつありました。

フランス政府は、ルノーに15%出資する大株主です。フランス政府は、ルノーへの出資比率を30%に高めるとともに、日産をルノーの完全子会社にし、フランスに製造拠点を移させることを、構想するようになっていました。ゴーン元会長は、この構想に反対し、日産を守っていたと言われますが、それでも、フランス政府の意向を汲んで動かざるを得なくなっていたと考えられます。日産の製造拠点をフランスに移すように、誘導していた可能性もあります。

ゴーン元会長は2005年以降、日産よりルノーを見て経営するようになった可能性も

私は、30年以上前から、日産自動車の決算説明会に出席し、企業価値について分析してきました。ゴーン元会長が経営するようになった1999年以降は、経営説明会でゴーン元会長のプレゼンを何回も聞きました。

あくまでも私の個人的見解ですが、ゴーン元会長が、日産自動車の株主価値を高めるのに大きな功績があったのは、1999年から2005年まででした。2005年にルノーの会長を兼務するようになってからは、少しずつ日産ではなくルノーとフランス政府の方を向いて仕事をするようになっていったと考えています。そんな元会長に経営の全権を与えてしまったのが、日産自動車の問題と思います。

ゴーン元会長の発言で、私がよく覚えているのは、「人件費の高い国には投資しない」です。日本ではなく、メキシコなど新興国に積極投資していく戦略を説明するときに出ていた言葉です。それは、日産が生き残るために必要なことだったかもしれません。

ところが、近年は、人件費が高いフランスに生産を移していく戦略をとっていました。それは、当時聞いた話から考えると、整合性がありません。フランス政府の意向が、ゴーン元会長の経営の舵取りに影響していた可能性があります。

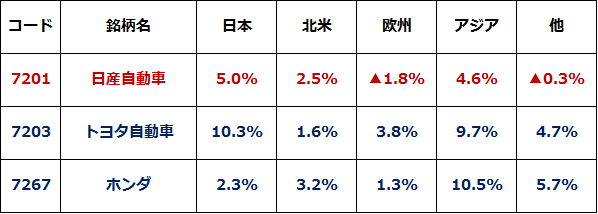

日産自動車にとって、欧州は所在地別セグメント利益で、赤字です。欧州は成長性が高くない上に、ドイツ車が強く、日本車は苦戦を強いられています。一方、成長性が高いアジアや、収益を稼ぎやすい米国では、日本車は健闘しています。したがって、日本メーカーの経営の力点は、徐々に欧州を離れつつあります。本田は、先日、英国での生産から撤退することを発表しています。

日産は、ルノーとのしがらみで、欧州を重視せざるを得ない状況にあり、その分、ハンディを負っていると言えます。

参考:日産・トヨタ・本田の所在地別の営業利益率比較:2019年3月期第3四半期まで(2018年4月~12月)実績

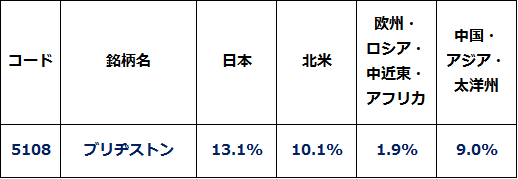

参考:ブリヂストンの所在地別の営業利益率:2018年12月期通期実績

政治リスクに翻弄される自動車株は、株価指標で見て割安に据え置かれる

自動車関連株は、日産だけでなく、トヨタやホンダも、PER(株価収益率)、PBR(株価純資産倍率)から見て、割安なバリュエーションに据え置かれています。中でも、日産の低評価が際立っています。

貿易戦争でターゲットになる不安、世界景気が減速して業績が悪化する不安が、自動車株全体の低評価につながっています。ただし、それに加えて、もう1つ、自動車株の低評価につながっている不安があります。

将来、EV(電気自動車)が広く普及することによって、ガソリン車のエンジン(内燃機関)を作るインフラが無用になるという不安です。確かに、10~20年後を考えると、その問題は無視できません。ただ、私は、やや不安が先走り過ぎていると、感じています。現在は、世界の車のほとんどはガソリン車で、年々、販売台数が増加している事実があるからです。

世界の自動車業界で、高い競争力を持つ、トヨタ・ホンダ・日産には、一定の投資ポジションを持っていいと思います。ただ、自動車株にばかりたくさん投資するのも問題です。トヨタかホンダか日産、どれか1つでいいと思います。

なお、自動車株よりも、タイヤで世界首位、グローバルに高いブランド力を持つブリヂストンの方が、長期投資で、よりディフェンシブと考えています。ブリヂストンだけ持つというのでも、良いと思います。

▼もっと読む!著者おすすめのバックナンバー

3月14日:みずほが6,800億円の損失発表、銀行株は持っていていいのか?

2月26日:3月の人気優待トップ10:アナリストの視点でチェック

2月7日:業績堅調でも上値重いトヨタ。EV化でメリットを受ける株とは

▼他の新着オススメ連載

今日のマーケット・キーワード:中国『全人代』は安定成長を目指し、閉幕

今日、あの日:地下鉄サリン事件【24年前の3月20日】

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。