経済のプロ「楽天証券研究所」と、国民のリアル「街角の声」、運用のプロ「ファンドマネージャー」に2017年の振り返りや2018年の見通しを大特集!

2017年振り返り

世界まるごと好景気。世界的な株高に沸いた2017年

2017年は世界的な株高に沸きました。日経平均株価は25年ぶりの高値をつけ、NYダウも最高値更新が続きました。アジア・欧州株も全般に値上がりしました。

また株だけでなく、世界的にさまざまなアセットが上昇。11月には、ニューヨ-クで、レオナルド・ダ・ヴィンチが描いたキリストの油絵が競売にかけられ、4.5億ドル(約500億円)で落札されたことが話題になりました。美術品の落札額としては、過去最高です。

そして、ビットコインの急騰も話題となり、年初で1ビットコイン=11万円程度だったのが、12月には一時200万円を超えました。

振り返ると、2017年は世界まるごと好景気に沸いた年と言えます。このことから私は、資源安メリットが世界景気を押し上げる段階に入っていると考えています。

ただ一方で、不安材料もあります。世界的な景気回復を受けて、世界の中央銀行が、金融緩和の出口を模索し始めたことです。

一番早く動いているのが、米国の中央銀行であるFRB(米連邦準備制度理事会)です。2017年は3回の利上げを行いました。それでもドル金利はまだ歴史的に見て低い水準にあります。日銀やECB(欧州中央銀行)の量的緩和も続いており、世界的にカネ余りの環境は変わっていません。

まとめると、2017年は世界的に景気が「温かく」なったものの、金利がどんどん上がるほど「熱く」はなく、世界の株式市場にとって「ちょうど良い湯かげん」だったと言えます。そうした環境の下、世界的な株高が続き、日経平均も大きく上昇した年だったと言えます。

2018年予想

2018年半ばに日経平均がピークアウト。好利回りのJ-REITと割安な日経平均インデックスに注目しては?

日本、および世界景気はいつまで好調でしょうか? 資源価格が暴落した恩恵は大きく、2018年も世界景気は好調と予想しています。

ただし忘れてならないのは、景気は循環するということです。永遠に世界景気が良いはずはありませんし、いつか必ず、世界景気が不調になるタイミングが来るはずです。私は、2019年のどこかで世界景気は失速すると考えています。

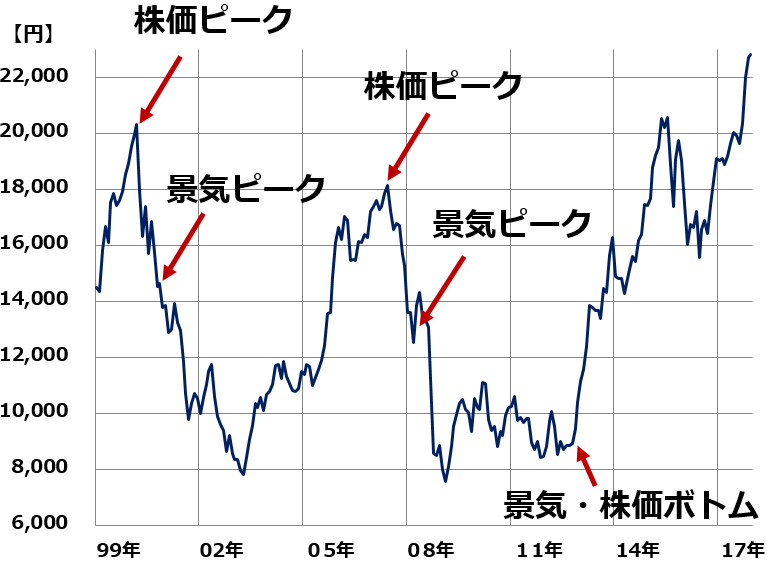

それでは、日経平均はいつピークアウトするでしょうか? メインシナリオでは2018年の半ばと考えています。日経平均は世界景気よりも半年から1年早くピークアウトする傾向があるからです。

日経平均と景気循環:1999年1月~2017年12月(18日まで)

出所:楽天証券経済研究所が作成

日本の景気が2019年に息切れする前提で考えると、それよりも半年から1年前の2018年半ばに、日経平均は天井を迎えます。メインシナリオでは、日経平均が2018年半ばに、2万5,000~2万6,000円に上昇し、その後、ピークアウトすると想定しています。ただし、世界景気が想定より早く失速する場合は、日経平均の天井はもっと低くなります。

こうした環境下、2018年の日本株投資戦略は、どうあるべきでしょう? 私は、日経平均がPER(株価収益率)や配当利回りなどの指標で見て割安で、日経平均インデックスファンドへの投資は、長期的に資産形成に貢献すると考えています。ただし、値動きが非常に荒いことが難点で、これからも急騰急落を繰り返すと考えられます。

日経平均インデックスファンドへ積み立て投資

日経平均に投資し、景気1サイクル(好景気→景気悪化→好景気)保有すれば、資産形成に貢献すると考えています。景気1サイクルは、通常3~4年です。

これから、資産形成を始める人におすすめなのが、毎月1万円など、積み立てで投資をしていく方法です。途中でやめずに、景気1サイクル持ち続けることが大切です。

東証REIT指数インデックスファンドへの分散投資

分配金利回りが平均4.16%(2017年12月20日時点)と魅力的で、東京証券取引所に上場しているREIT(リート:不動産投資信託)にも注目しています。REITも、財務内容、収益力、利回りから見て、長期的な投資価値は高いと考えています。

REITの分配金利回りは確定利回りではありません。日経平均ほど値動きが荒いわけではありませんが、株と同じで価格が上昇したり下落したりするので、適切なリスク管理が必要です。

投資の初心者は、東証REITインデックスファンドから始めることがおすすめです。長期投資を考えるならば、投資コストの安いファンドを選びましょう。ノーロード(売買手数料なし)、信託報酬(ファンドから差し引かれる管理手数料など)が0.5%以下のものが良いと思います。

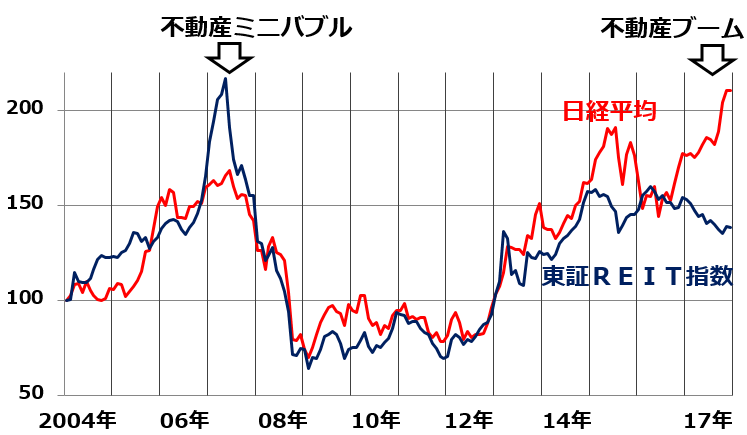

2017年、世界的に株高が続く中、J-REIT(日本のREIT)は値下がりしました。東証REIT指数は、かつて日経平均と連動していましたが、近年は、日経平均と逆の動きをすることが多くなっています。日経平均インデックスファンドとあわせて保有することで、分散投資効果が働くと予想しています。

東証REIT指数と日経平均の動き比較:20014年1月~2017年12月(18日まで)

出所:楽天証券経済研究所が作成

J-REITについて、さらに詳しい説明をご覧になりたい方は、以下のレポートをご参照ください。

▼著者おすすめの関連レポート

11月29日:REITとは?投資効果をわかりやすく解説

12月5日:高利回りのJ-REIT(ジェイリート)を見直す

▼特集ページへ戻る

まだまだある!ゆく投資。くる投資!

「投資戦略」を考えたいあなたに↓

2018年半ばに日経平均がピークアウト!?注目はJ-REIT

楽天証券経済研究所 ストラジスト 窪田 真之

「政治の動きと投資リスク」を知りたいあなたに↓

楽天証券経済研究所 客員研究員 山崎 元

「世界動向とリスク」を知りたいあなたに↓

2018年のグローバルリスクは?「I・C・B・M」に要注意!

楽天証券経済研究所 ストラジスト 香川 睦

「おすすめテーマ株」を知りたいあなたに↓

楽天証券経済研究所 アナリスト 今中 能夫

「日本株の動き」を知りたいあなたに↓

日経平均は2万4,700円まで上昇可能性も、2018年はリスクに向き合う年か?

楽天証券経済研究所 シニアマーケットアナリスト 土信田 雅之

「つみたてNISA]や「iDeCo」が気になるあなたに↓

楽天証券経済研究所 ファンドアナリスト 篠田 尚子

「投資信託」のポイントがわかり、「分散投資」をしたいあなたに↓

楽天証券経済研究所 客員研究員 ファンドアナリスト 吉井 崇裕

「原油」と「金」の動きを知りたいあなたに↓

楽天証券経済研究所 コモディティアナリスト 吉田 哲

「為替」の動きを知りたいあなたに↓

楽天証券 FXディーリング部 荒地 潤

街の人の「お財布事情」について知りたいあなたに↓

トウシル編集部

街の人の「投資経験」について知りたいあなたに↓

トウシル編集部

街の人が思う「経済の重要人物」について知りたいあなたに↓

トウシル編集部

「投資信託」の業界トレンドを知りたいあなたに↓

プロの分析を見習おう! ファンドマネージャーが見た2017年振り返り

ピクテ投信投資顧問 森岡 浩平氏

アセットマネジメントOne 酒井 義隆氏

三井住友アセットマネジメント 葛原 健吾氏

運用プロの「注目投資先」を知りたいあなたに↓

プロの視点を学ぼう! ファンドマネージャーが見る2018年注目投資先

ピクテ投信投資顧問 森岡 浩平氏

アセットマネジメントOne 酒井 義隆氏

三井住友アセットマネジメント 葛原 健吾氏

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。