今日は、「成長株投資入門(その1・2・3)」の続きです。その1~3でお伝えしたかったことは、成長株投資で失敗した時の「損切り」の重要性です。失敗銘柄からきちんと逃げられることが、大当たり銘柄で利益を伸ばしていくために必要と力説しました。

今日は、小型グロース株の宝庫、東証マザーズ市場と、どうつきあっていったら良いか、私のファンドマネージャー時代の経験を踏まえた上で得た「鉄則」を、お話しします。

鉄則1:波に乗る

東証マザーズ市場は、東京証券取引所が1999年11月に開設した「新興企業向けの株式市場」です。他の株式市場との違いは、上場基準が大幅にゆるいことです。赤字のままでも上場することができます。創業して間もない新興企業でも、マザーズの上場基準を満たせば上場できることがあります。新興企業に早く上場して、成長するための資金を調達する道を開くことが目的でした。

こうした背景から、東証マザーズ・グロース株への投資は、高リスク高リターンです。期待された成長が実現せずに、暴落して上場廃止になる銘柄もあるし、急成長して株価が何倍にも跳ね上がる銘柄もあります。

さて、このようなマザーズ・グロース株に投資する時、一番大切なことは何でしょう。

ほんものの成長株をみきわめる銘柄選択力?…違います。銘柄選択力は重要に違いありませんが、それは一番大切なことではありません。一番大切なことは、波に乗ることです。少なくとも私がファンドマネージャーをやっていた2013年までのマザーズ市場では、そうでした。以下、東証マザーズ市場の2016年以降の推移をご覧ください。

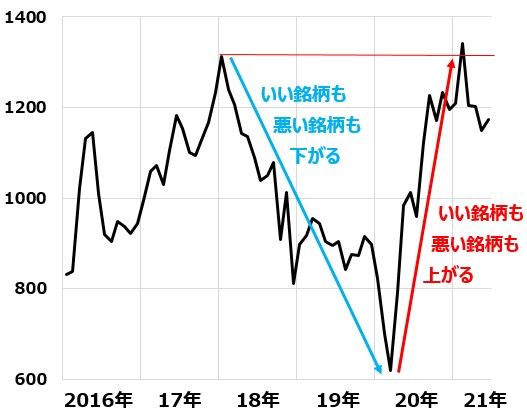

東証マザーズ指数の月次推移:2016年1月末~2021年6月(9日)

ご覧いただくと分かる通り、マザーズ市場には、大きな波があります。2018年1月から2020年2月にかけて、東証マザーズ指数は半値以下に下がっています。ひたすら下げまくる市場でした。

このような時は、どんなに一生懸命いい銘柄を見つけて投資してもダメです。いい銘柄も悪い銘柄も、なんでも売られるからです。下げが加速してきたら「三十六計、逃げるにしかず」。ホンモノの成長株かニセモノか考える前に、いったん売って頭を冷やした方が良いです。

逆に、上昇の波に乗ると、おもしろいように儲かるのも東証マザーズ株です。2020年3月から2021年2月までご覧ください。マザーズ指数は2倍以上になっています。

こんな時は、いい銘柄も悪い銘柄も上がります。買った途端に、株価が急騰してあっという間に2倍になっても、それがホンモノの成長株かどうかは分かりません。ただ波に乗っただけかもしれません。波が去ると暴落することもありますから、要注意です。

波をどう読む?

それでは、東証マザーズの波を、どう読んだら良いのでしょう? マザーズに上場するITサービスやバイオ新興企業に追い風が吹くかどうか、材料を読むことが必要です。

2020年3月以降、コロナ禍でリモート勤務・リモート会議・巣ごもり消費が拡大した追い風を受けて、マザーズITサービス企業には、業績が大きく伸びた企業が多数でました。東証一部の大企業がコロナ禍で大赤字を出す中、マザーズ企業に追い風が吹いたので、個人や機関投資家の投資資金が小さなマザーズ市場に集中し、マザーズ指数を急騰させました。

ところが、2021年3月以降は、再び調整局面に入っています。2021年2月に一時、2018年初の高値を超え、さすがに上昇ピッチの速さに警戒が出たこと、世界景気の回復によって東証一部大型株の業績が急回復したことを受けて、投資家は一斉にマザーズから資金をひきあげて東証一部に戻し始めました。

このように、マザーズに追い風が吹いているか逆風か、流れを読むことが大切です。流れを読むのが苦手という方には、次善の策として、東証マザーズ指数の13週移動平均線の傾きを見るという方法もあります。

13週移動平均線が上向きの時だけトレーディングすると決めておけば、大きな流れの読みで間違うことは少なくなります。

東証マザーズ指数(週次推移)と、13週移動平均線:2016年末~2021年6月9日

鉄則2:事業内容をきちんと理解できる銘柄に投資

鉄則2で、銘柄選択力と言いたいところですが、そんなに簡単に銘柄を見抜く力はつきません。たとえ、アナリストとして一所懸命に精進して、自信を持って買った銘柄でも、突然ビジネス環境が変わって成長できなくなることもあります。

鉄則2には、「事業内容を知ってから投資する」を挙げます。これならば、個人投資家でも誰でも努力すればできます。投資しようと思っている企業のホームページで、製品サービス内容やIR(投資家情報)を開いて、しっかり読んでください。専門家でなくても分かるように、丁寧に説明してあることがほとんどです。

何をやっているかを十分に理解した上で投資しましょう。「これ、いいらしい」という噂だけで投資するのは、やめましょう。流れが来ていてどんどん株価が上がっている時は良いですが、流れが止まって株価が急落したとき、何をやっている企業か知らなければ、どうしていいか分からなくなります。

完璧に理解できなくても、ある程度、どんな企業かが分かっていることが必要です。そうすれば、身の周りの変化や、新聞のニュースなど見ている内に、「すごい追い風が吹いている」とか、「成長ストーリーが崩壊した」とか理解できることもあります。

以上、今日の話をまとめると、マザーズに投資するためには、「流れを読んで、流れに乗りましょう」。そして、「企業内容をきちんと理解して」から投資しましょう。

まだ波は来ていない

東証マザーズ指数の13週移動平均線を見ると、まだ下向きです。マザーズ株に本格的に資金を投入するのは時期尚早と思われます。

ただし、経済環境を見ると、マザーズのITグロース株に、強い追い風が吹いています。これから第四次産業革命という構造変化が起こる中で、マザーズから成長企業がたくさん出ると思います。ホンモノの成長株になりそうな候補企業の株価が、そこそこ下がってきているのを見ると、少し買いを入れてみたくなります。

個別銘柄を見ると、この押し目で少し買ってみたいと思う銘柄が増えてきました。買い推奨ではありませんが、BASE(4477)など気になる銘柄がいろいろあります。

▼著者おすすめのバックナンバー

2020年10月26日:東証マザーズ急落、注目銘柄をプロの視点でチェック

成長株入門を読む!

成長株投資入門(その1):テンバガー狙うなら「チャート」を見よ

成長株投資入門(その2):成長株の3条件、前提が崩れたら損切り

成長株投資入門(その3):買いシグナルで買ったのに下がった時はどうする?

HERE!成長株投資入門(その4):東証マザーズ・グロース株投資の鉄則

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。