米国株は乱高下しながら底値を探る動き

今週の米国株式は乱高下しながらもボトム(底値)を探る展開となりました。

米中貿易摩擦の激化懸念では、カナダで拘束されていたファーウェイ副会長が保釈され、中国政府は米国からの輸入自動車に対する関税引き下げを示唆(12月11日)。米ウォール・ストリート・ジャーナル紙は12日、中国がハイテク分野で世界トップを目指す「中国製造2025」について、一部の達成目標時期を2035年へ先送りすることを検討していると報道し、米中対立が緩和に向かうとの期待が広まりました。

米国株が底入れするなら、今週初に予想PER(株価収益率)で12倍を割り込んだ日経平均株価も反発しやすい状況です。

米国株は、10月以降の株価下落で予想PERが2016年初来の水準に低下しました。

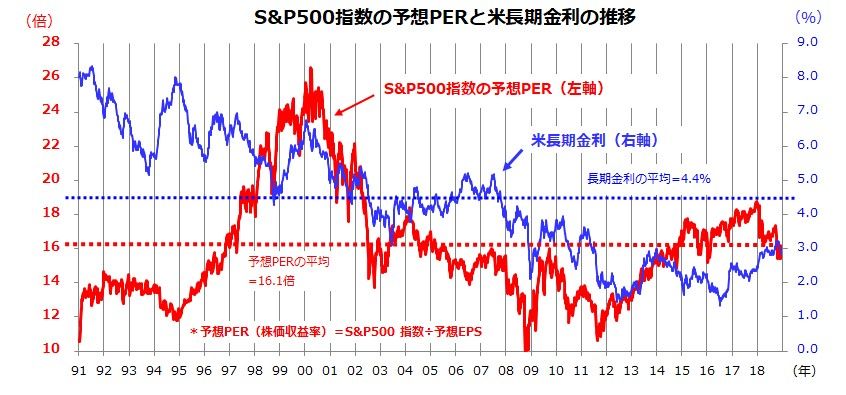

図表1は、S&P500指数の予想PER(S&P500指数÷12カ月先予想EPS[1株当たり当期純利益]/市場予想平均)と米長期金利の推移を示したものです。

政策金利のピークアウト観測で長期金利が2.9%に低下した一方、予想PERも15.5倍と、今年2018年1月の18.5倍から低下しました。S&P500指数の予想EPSは、9月時点の168.45ポイントから現在は170.52ポイントに増加し、12カ月累計実績に対しては16.5%の増益が見込まれています。1991年以降の予想PERの平均は16.1倍で、長期金利の平均は4.4%でした。貿易戦争、景気後退入り、業績の減益を巡る悲観が後退すれば、こうした割安感が見直される可能性はあります。

図表1:米国株式の予想PERと長期金利が同時に低下

出所:Bloombergのデータより楽天証券経済研究所作成(12月12日)

「FEDモデル」は米国株式の割安感を示唆

株式の割安・割高を評価するモノサシはその種類や時間軸により異なります。そこで、債券利回りと比較した株式の割安・割高を計るバリュエーション手法として知られる「FED(連邦準備制度)モデル」(通称)を下記します。

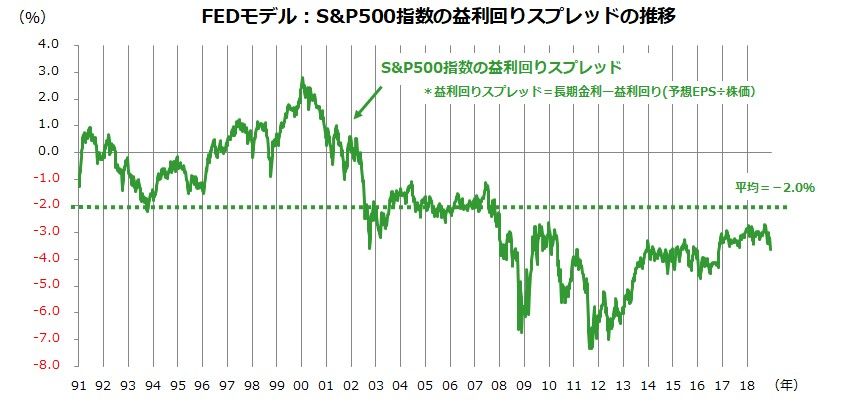

FEDモデルは、1997年当時のFRB(米連邦準備制度理事会)議長だったアラン・グリーンスパン氏が示した「益回りスプレッド分析」の通称です。予想PERの逆数(予想EPS÷株価)である「益利回り」と米長期金利との差(=益利回りスプレッド)を算出し、その高低で「債券金利を加味した予想PERの面で株式が割高なのか割安なのか」を評価します。益利回りスプレッド(長期金利-予想益利回り)は、数値が高いほど「株式が債券と比べて割高」と判断し、数値が低いほど「株式が債券と比べて割安」と判断します(図表2)。

現在の予想PER(15.5倍)から算出した益利回りは6.5%で、長期金利(現在は2.9%)との差は「-3.6%」です(12月12日)。1991年以降の益利回りスプレッドの算術平均(-2.0%)よりも1.6%低く、現在の米国株は「金利水準を加味した予想PER面で割高」とは言えません。

参考までに、2000年初のITバブル当時には、S&P500指数の予想PERは25.7倍に拡大し、長期金利も6.7%まで上昇しました。当時の益利回りスプレッドは+2.8%まで上昇(2000年1月)して「債券と比較して株式が極めて割高」となった結果、「ITバブル崩壊を契機とした弱気相場」に直面しました。

現在の予想PERは「景気後退と減益を視野に入れた悲観シナリオを映すPER」と言えるかもしれません。2019年に米国経済が景気後退入りしないなら、EPSの増益と予想PERの回復をテコにした「業績相場」に回帰していく可能性を冷静に見極めたいと考えています。

図表2:益利回りスプレッドで米国株のバリュエーションを分析

出所:Bloombergのデータより楽天証券経済研究所作成(12月12日)

米国のストラテジストは株式に強気を維持?

それでは、米国株式の専門家(投資銀行などのストラテジスト)の多くは2019年相場をどう予想しているのでしょうか。

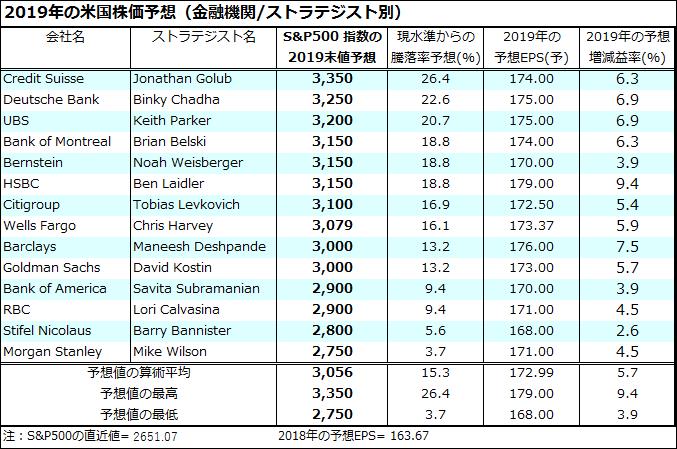

図表3は、各ストラテジストによる(1)S&P500指数の2019年末の予想値、(2)現水準からの回復余地(上値余地)、(3)その前提となっている業績見通し(S&P500指数ベースの2019年予想EPS)、(4)2019年の予想増減益率を示したものです[(1)の降順で表示/12月初時点)]。専門家予想を平均して言えることは、「ストラテジストの多くが2019年にS&P500指数が現水準より上昇すると見込んでいる」ことです。

S&P500指数は2019年に過去最高値(2018年9月20日の2,930.75)を上回り、3,000に達すると見込んでいます。その理由として、業績の増益維持と予想PERの回復が挙げられます。

EPSの増益は、収益拡大に加え、企業の自社株買い(発行済株数の減少)の寄与が予想されています。2018年に株式を売り込んだファンド筋が抱えるキャッシュ(現金)は増えており、新年の株式買い戻しの原資になるとの見方もあります。米国経済が景気後退に陥ることがなければ、企業業績の伸びがプラスを維持し、貿易戦争を巡る不安が和らぐことで市場心理が改善すれば、PERも回復するとの見方に基づいています。米国株が本格回復に転ずるなら、外国人投資家のリスクオン(選好)姿勢が復活し、日本株の戻りも下支えされると期待できます。

図表3:専門家による2019年の米国株価見通し

出所:Bloombergの集計データより楽天証券経済研究所作成(12月1日)

▼もっと読む!著者おすすめのバックナンバー

2018年12月7日:ヘッジファンドの憂鬱と逆イールドの危機

2018年11月30日:ナスダック相場は底入れ?日経平均の戻りに追い風となるか

2018年11月22日:4%利回りのJ-REIT。株安でも1年8カ月ぶり高値。際立つリスク分散効果

▼他の新着オススメ連載

今日のマーケット・キーワード:『街角景気』は現状、先行き判断DIともに改善

今日、あの日:「平成の米騒動」でコメ輸入決定、外圧と不作で市場開放【25年前の12月14日】

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。