日本人は「農耕型」、欧米人は「狩猟型」?

投資家をタイプ別に分類すると、米国には「狩猟型」、日本には「農耕型」投資家が多いと言われます。アメリカ人が値動きの激しい株式投資を好むのに対し、日本人は債券など元本確保型の商品に投資して、毎年、時間の経過とともに収穫(利息)を受け取っていくことを好む傾向があるからです(もちろん個人差があり、あくまでも一般論です)。

「農耕型」投資家にとって、今の日本は、資産運用の難しい国になりました。10年国債の利回りがゼロに近づき、債券投資や預貯金ではお金を増やすことが難しくなったからです。私は、日本の個人投資家は、もっと割安な日本株に投資して良いと思っていますが、株嫌いの日本人には、株式での資産形成はなかなか広がりにくいようです。

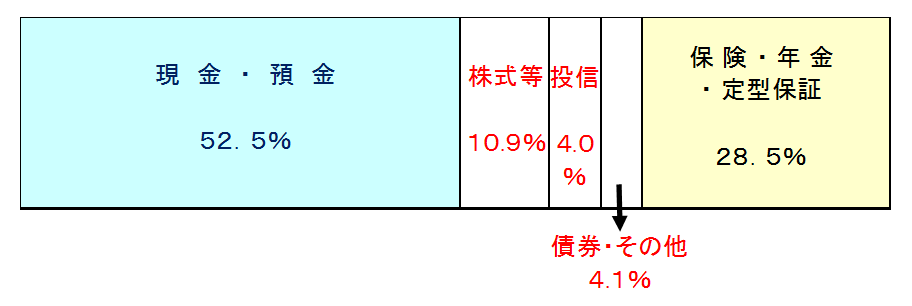

日本の家計の金融資産は、今年の3月末で1,829兆円にも達していますが、その半分以上(52.5%)が、ほとんど金利を生まない「現金・預金」に眠っています。

家計の金融資産1,829兆円の内訳:2018年3月末時点

KDDI(9433)(予想配当利回り3.3%)・三菱商事(8058)(同3.4%)・ブリヂストン(5108)(同3.7%)・三井住友FG(8316)(同3.8%)・東京海上HD(8766)(同3.2%)など、日本を代表する大型株で、配当利回りが3%を超えているものもたくさんあるのに、株式投資を避けて、銀行にお金を眠らせておくのは、もったいないと思います。

なお上記銘柄の予想配当利回りは、今期の1株当たり年間配当金(会社予想)を、10月22日の株価で割って、算出しています。

「高い利回り」という言葉に弱い、日本人

債券好きの日本人は、どうも「利回り」という言葉に弱いようです。「高い利回りが得られる」という高リスク債券に大金を投じて、大きな損失をこうむったという話を聞くたびに、なぜ高利回りの裏にあるリスクについて考えなかったのか、不思議に思います。

高い利回りの債券に投資するならば、その裏にあるリスクが何であるか知り、そのリスクが「負う価値のあるリスク」なのか、よく考えるべきです。日本には、株のリスクに敏感な割に、リスクの高い債券のリスクに鈍感な方が多いようです。

私が買ってみたい「好利回り商品」

私が今、価格変動リスクを負っても投資したいと考える円建ての好利回り商品が、2つあります。1つは、配当利回りの高い日本の大型株です。

日本株は短期的な値動きが激しいので、リスク管理が必要です。それでも今は、日本を代表する大型株で、予想配当利回りが3%を超えてきているものが多数ありますので、長期でじっくり投資していきたいと考えます。

もう1つは、平均分配金利回り4%超の「Jリート」です。Jリート(ジェイリート)とは、東証に上場している「不動産投資信託」のことです。株式と同じように東証で売買できます。確定利回りではなく、値上がりも値下がりもありますが、価格変動リスクを考慮しても、今の価格で投資する価値があると思います。

不動産への小口投資を可能にしたJリートを解説!

個人投資家の不動産投資というと、ワンルームマンションからアパート1棟までさまざまですが、資金規模から直接投資できる対象はおのずと限られます。

Jリートを通じて投資すれば、都心一等地の大型ビルに投資することもできます。一等地の大型ビルにテナントが集中し、競争力のないビルからテナントが流出する「不動産の二極化」が顕著にみられる時代になりました。投資するならば、一等地の大型ビルに投資したいと考えます。

ところが、リートが普及するまでは、一等地の大型ビルに投資するには何百億円という規模の資金が必要でした。個人投資家の不動産投資では、小口で投資できるマンションなどが中心になり、大型ビルへの投資は困難でした。

リートの普及によって状況が変わりました。今では小口資金でも、リートを通じて大型ビルに投資することもできるようになりました。

Jリートのさまざまな種類

Jリートには、さまざまな種類があります。もともとは、オフィスビルなどに投資するファンドでしたが、近年は、利回りが稼げるさまざまなものに投資されています。代表的な種類とファンドは、以下の通りです。

Jリートの種類と代表的ファンド、分配金利回り:2018年10月22日時点

| コード | 銘柄名 | 主な 投資対象 |

分配金 利回り :% |

最低 |

|---|---|---|---|---|

| 8951 | 日本ビルファンド投資法人 | オフィスビル | 3.1 | 651,000 |

| 8952 | ジャパンリアルエステイト投資法人 | オフィスビル | 3.1 | 590,000 |

| 3226 | 日本アコモデーションファンド投資法人 | 住宅・マンション | 3.6 | 521,000 |

| 8967 | 日本ロジスティクスファンド投資法人 | 物流施設 | 4.1 | 225,000 |

| 8953 | 日本リテールファンド投資法人 | 商業施設 | 4.3 | 208,200 |

| 8985 | ジャパン・ホテル・リート投資法人 | ホテル・リゾート施設 | 4.8 | 81,800 |

| 注:楽天証券経済研究所が作成。分配金利回り(会社予想ベース)は10月22日時点。半年の利回りを年率に換算。今後、変更になることもある | ||||

上の代表銘柄は、分配金利回りの低いものから順に並べています。このような表を見ると、利回りの高いものほど有望で、利回りが相対的に低いものが魅力ないと考える方もいますが、必ずしもそうではないことを強調しておきたいと思います。

一般的に、利回りが高いファンドほど、分配金が引き下げられるリスクが高く、利回りが低いファンドほど、分配金が引き下げられるリスクが低いといえます。十分な投資資金があるならば、利回りが高いファンドと低いファンドに分散投資することが望ましいと思います。

オフィス・リートでは、主に都心の一等地のオフィスビルに投資するファンドをご紹介しました。日本ビルファンドは、三井不動産が運営する看板ファンドで、ジャパンリアルエステイトは、三菱地所が運営する看板ファンドです。分配金利回りは3%強と、Jリートの平均分配金利回り4.16%よりも低くなっていますが、長期投資のコアとして投資するに適格と判断しています。

個別銘柄に投資するリスクを負いたくない方は、【注】東証REIT指数に連動する、「東証REIT指数インデックスファンド」に投資すれば良いと思います。いろいろな種類のJリートに幅広く分散投資する効果が得られます。

【注】東証REIT指数とは、東京証券取引所に上場しているJリート全銘柄を対象とした「時価総額加重型」の指数です。

不動産ブーム再来

アベノミクスが始まった2013年以降、景気回復と異次元金融緩和の効果で、不動産需給が改善しました。今、都市部は、不動産ブームの様相を呈しています。

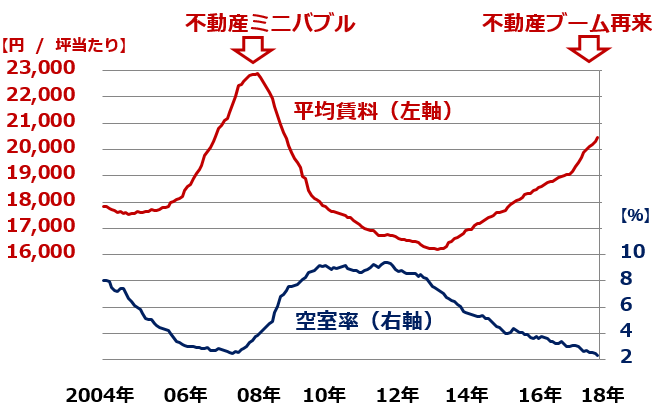

都心5区オフィスビルの募集賃料・空室率平均の推移:2004年1月~2018年9月

不動産市況はブームと下落を繰り返しています。2005~2007年にかけて「不動産ミニバブル」と言われるブームがありました。ところが、2008年に不動産ミニバブルは崩壊しました。その後、しばらく不動産市況は低迷しましたが、2014年から再び底打ちし、今、新たなブームに入っています。

今、不動産ブームの最中ですが、東証REIT指数の上値は重くなっています。Jリート(東証に上場している上場不動産投資信託)が利回り商品であることが、理解されるようになった結果と考えています。

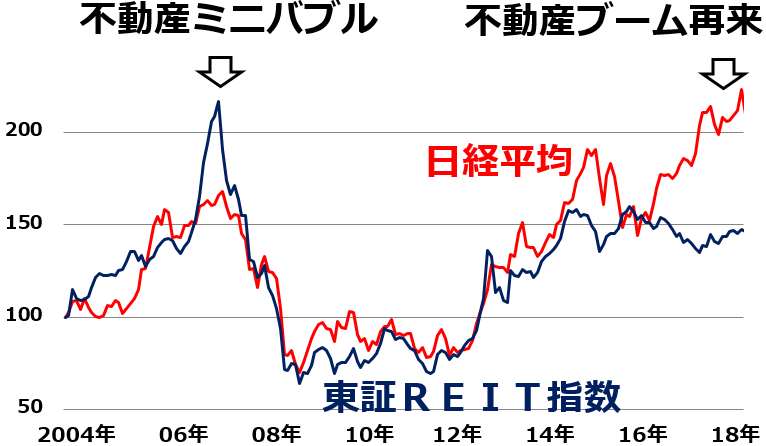

東証REIT指数と日経平均の値動き比較:2004年1月~2018年10月(22日)

2007年の不動産ミニバブルの時は、東証REIT指数が、日経平均を上回る急騰を演じました。この頃の投資家は、Jリートが利回り投資商品であることを良く理解していなかったと言えます。成長株を買いあがる感覚で、Jリートが買い上げられました。

2008年に不動産ミニバブルが崩壊し、さらにリーマンショックが起こると、日経平均も東証REIT指数も暴落しました。Jリートは利回り商品であるにもかかわらず、ブームで急騰した反動で、日経平均よりも大きく下がりました。この頃は、日本株とJリートを両方保有しても、分散投資効果はまったく得られませんでした。

日経平均と東証REIT指数の連動は、その後も続きました。ただし、2015年以降は、異なる値動きになりつつあります。日経平均が上がると東証REIT指数が下がり、日経平均が下がると東証REIT指数が上がる傾向が見られます。Jリートがようやく利回り商品として売買されるようになってきたと考えています。

今後、東証REIT指数は、日経平均と逆の動きをする傾向が強まると予想しています。つまり、日経平均が上がっても上がらず、下がっても下がりにくい商品になると予想しています。利回り商品として、日本株とあわせて保有し、一定の分散投資効果が得られるようになると、考えています。

▼もっと読む!著者おすすめのバックナンバー

10月17日:配当利回り4%!「ダウの犬」型・日本株ファンドの作り方

9月13日:メガバンク、地銀・・・暗い話が増えているけど、銀行株は持っていていいの?

9月6日:ハゲタカがいれば狙われそうな「含み資産株」:ハゲタカ去って買い手不在に

▼他の新着オススメ連載

今日のマーケット・キーワード:米『為替報告書』、中国に構造改革を要求

今日、あの日:アップルが「iPod」発表【17年前の10月23日】

10月16日 今日のマーケット・キーワード:好調なオフィスビル需要が『Jリート』市場を下支え

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。