上場企業は、株主優待制度で、なぜ個人投資家を優遇するのか

株主優待制度は、個人投資家にとって、とても良い制度だと思います。なぜでしょう。それは、小口で投資する個人投資家を優遇し、大口で投資する機関投資家を差別する内容となっているからです。

買い物をするとき、たくさん買うほど、割引などのメリットを受けやすくなるのが、普通です。そこから連想すると、株主優待制度も、たくさん株を保有している大株主に手厚いと勘違いしてしまいます。驚くべきことに、優待制度は、大株主を差別し、小口の個人投資家を優遇する内容となっています。そのため、機関投資家には、株主優待制度に反対しているところが多数あります。

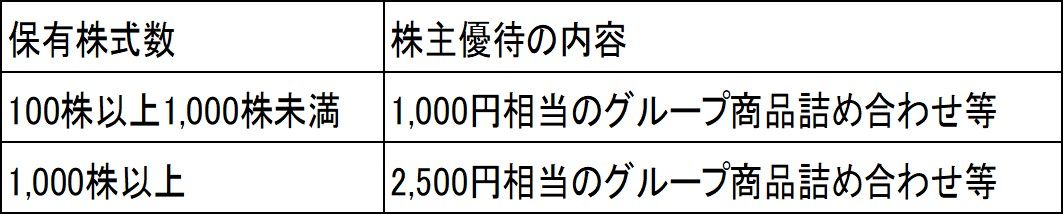

どう差別しているのか、具体的に見てみましょう。以下は、典型的な優待の一例です。

<A社の優待内容>

期末の株主名簿に記載されている株主に以下の自社製品を送る。

上記の優待内容から、100株当たり、どれだけの金額の優待を受けられるかを計算したのが、以下の表です。

ご覧いただくと分かる通り、100株当たりの経済メリット享受額は、最小単位(100株)を保有する株主が1,000円で最大です。保有株数が大きい株主は、100株当たりのメリット享受額が小さくなります。

このように、優待制度は、少額投資の個人株主を優遇する内容となっています。個人株主数を増やしたい上場企業が、優待制度を積極活用して、個人株主にアピールしているわけです。小売、外食、食品、サービス業では、個人株主がそのままお客さま(会社の製品やサービスの購入者)になることもあるので、広報宣伝活動の一環として自社製品を優待品に積極活用する企業が多数あります。

個人投資家には、とてもうれしい制度ですが、大口の機関投資家には、非常に面白くない制度です。

優待投資で失敗しないための5つのポイント

優待投資も株式投資である以上、優待内容だけしか見ず、株価や業績をまったく見ないで投資するのは、問題です。

優待投資を満喫するためにも、優待投資の魅力とリスクについて、これだけは知っておいてほしい5つのポイントを、解説します。

- 効率的に優待を獲得するには、最少投資金額で多数の銘柄に分散投資するのが有利。

- 優待券はぜひ使いたいと思うものから選ぶ。優待券を売却できることもあるが、売却額は、通常、自分で使う場合のメリット享受額より小さい。

- 配当利回りも考えて、総合的に有利なものを選ぶ。

- 権利取り直前に株価が大きく上昇しているものは投資を避ける。

- 業績不振銘柄や、不祥事を起こしている銘柄は避ける。

1.効率的に優待を獲得するには、最小投資金額で多数の銘柄に分散投資するのが有利

すでに解説したとおり、株主優待制度は、小口投資家を優遇する内容となっています。したがって、効率よく、いろいろな優待を取得するためには、最小売買単位(100株)で多数の銘柄に分散投資するのが、有利です。

2.優待券はぜひ使いたいと思うものから選ぶ

人気の優待券に、外食業の「食事券」があります。有効期限(通常は1年)があるのが普通ですから、使わずに失効してしまえば、メリットを得られません。

人気の株主優待券ですと、ネット上、あるいはチケットショップで売却できる場合もありますが、かなり割引されます。500円の食事券が400円で売れれば、良い方です。500円の食事券が300円、あるいは、250円でしか売れないこともあります。あまり人気のない優待券だと、買い取りするチケットショップがないこともあります。

株主優待割引券(たとえば1回の買い物が1割引になる券)は、売れない場合もあります。その場合は、自分で使う以外にメリットを得られません。

航空会社(JALやANA)の株主優待割引券は、人気です。自分で使わない場合は、ネットで売却できます。ただし、売却金額は、自分で使う場合に得られるメリット額より小さくなることがほとんどです。

航空優待券は、その時々の需給によって価格が変動します。供給が増えるとき(優待券が株主に贈られるとき)に下がり、旅行需要が増えるときに上がる傾向があります。ネットで「株主優待券 売却」と検索すれば、さまざまなチケットショップが出している買い値を見ることができます。近所にチケットショップがあれば、直接行って、売り値や買い値を問い合わせることもできます。

人気の株主優待割引券でも、有効期限までの期間が短いと、売れないことがあります。使うあてがない場合は、早めに売却した方がいいと思います。

3.配当利回りも考えて、総合的に有利なものを選ぶ

日本の個人投資家に、配当金よりも贈り物(株主優待)を好む傾向があります。ただ、それも度が過ぎると、非合理な行動につながります。株主への利益還元は、本来は配当金支払いによって行うのが筋です。配当金と、株主優待を総合して、メリットの大きいところを選ぶべきです。

2,000円の自社商品(食べ物)を贈ってくれる会社を歓迎し、同じ投資金額で、5,000円の配当金(源泉税差し引き後では4,000円)を払ってくれる会社を避けるといった、非合理な行動をしていないか、考えてみてください。

株主優待の魅力的な銘柄と、優待はないが安定的に高い配当利回りの出ている銘柄に、分散投資した方がよいと思います。

なお、優待内容が魅力的で、かつ、配当利回りも高めの銘柄を探したい方は、以下のレポートをご参照ください。

6月21日:アナリスト式・株主優待テク。配当利回り×優待内容でセレクト!

4.権利取り直前に株価が大きく上昇しているものは投資を避ける

魅力的な株主優待で有名な銘柄には、優待の権利取り直前に株価が急騰し、権利落ち後に株価が急落するものもあり、注意を要します。優待の権利取り前に、株価が急騰している銘柄は、投資を避けた方が良いと思います。

株主優待目当てで株式投資している人には、いい意味でも悪い意味でも、日々の株価変動をあまり見ない人が多いようです。ストレスを感じずに、じっくり長期投資できるのは、良いことです。安定成長の小売株や食品株に投資して、気づかないうちに、株価が倍以上に上昇していたということもあります。私の知人のNさんは、オリエンタルランド(東京ディズニーリゾートを運営している上場企業:1デーパスポートを株主優待で株主に贈っている)を、優待目当てで買って保有していたら、気づかないうちに株価が倍になっていたと喜んでいました。

ただし、株価を見ないことによる、困った面もあります。小型で人気の優待株は、権利取りの直前に株価が大きく上昇することがあります。そういう銘柄は、投資を避けた方が賢明です。年2回(中間決算と本決算)に分けて優待を出す銘柄では極端な値動きは少ないですが、年1回(本決算のとき)だけ人気の優待を出す小型株では、権利取り前に株価が大きく上がることがあります。そういう銘柄は、権利取りの直後に株価が大きく下がる可能性があります。

5.業績不振銘柄や不祥事を起こしている銘柄は避ける

株主優待目当ての投資には、困った面もあります。以下の3点が挙げられます。優待魅力に惹かれて投資する人の一部に、財務内容や企業業績をまったく見ないで投資する傾向があることです。

「優待目当ての投資は良くない」例として有名になったのは、2010年に破たんした日本航空です。破たん前の日本航空は、業績や財務に問題がありましたが、株主に対して、航空運賃が正規料金の半値になる株主優待券を配賦していましたので、優待券がほしくて投資している個人投資家が多数いました。

破たん後に再生して再上場した現在の日本航空は、財務内容も収益力も回復し、魅力的な投資対象になっていると思います。ところが、破たん前の日本航空は、財務内容に重大な問題を抱えていました。私は、日本航空の破たん時にファンドマネージャーをやっていましたが、当時の日本航空は実質債務超過であったことから、投資不可リストに入れており、投資することはありませんでした。

「実質債務超過」とは、自己資本が実質マイナスということです。当時、表面上、自己資本はプラスでしたが、開示されている財務諸表の注記事項をきちんと見れば、退職給付債務(年金)の積み立てに大きな不足があり、差し引きすると、実質債務超過であったことがわかっていました。

株主優待は、個人株主にとって、とてもありがたい制度です。ただ、株式投資である以上、優待狙いで投資を考える場合でも、構造的に業績が悪化している企業や、不祥事を起こしている企業は避けるべきです。

▼著者おすすめのバックナンバー

9月4日:電鉄、化粧品・・・株主優待付き「インバウンド株」の値下がり理由。ここは買い場?

8月30日:9月の人気優待銘柄ベスト10を「株主優待検索」を使ってカンタン検索

8月28日:9月の人気優待銘柄はいつ買うべきか?権利落ち直前は有利?

▼他の新着オススメ連載

今日のマーケット・キーワード:『米中貿易摩擦』、成長率等への影響の考察

今日、あの日:初の国民栄誉賞、巨人軍王選手に【41年前の9月5日】

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。