PER(株価収益率)の低い景気敏感株や金融株に見直し買い

米国で、グロース(成長)株を売って、バリュー(割安)株を買う流れが出つつあります。フェイスブック・ツイッターなどの成長株は、4-6月決算発表後、株価が大きく下がっています。「業績の伸びが市場期待に届かなかった」ことが売られる理由となりました。

一方、キャタピラー・ボーイングなど割安株が上昇しています。貿易戦争への不安で売られていましたが、割安株として見直されています。

日本でも、同じ流れが出つつあります。割安株を買う流れがいつまで続くかわかりませんが、長期投資を考える場合、以下のような割安株(予想配当利回りの高い大型株)から始めるといいと思います。

大型割安株の参考銘柄

| コード | 銘柄名 | 配当利回り | 業態 | 最低投資額 |

|---|---|---|---|---|

| 2914 | 日本たばこ産業 | 4.7% | たばこ | 317,600 |

| 5108 | ブリヂストン | 3.6% | タイヤ | 439,400 |

| 8031 | 三井物産 | 3.7% | 商社 | 186,850 |

| 8306 | 三菱UFJ FG | 2.9% | 銀行 | 68,940 |

| 9433 | KDDI | 3.2% | 通信 | 311,300 |

出所:楽天証券経済研究所が作成。配当利回りは、1株当たりの年間配当金(会社予想)を7月31日の株価で割って計算。最低投資額は、最低投資単位100株を7月31日の終値で買うのに必要な金額

金額単位:円

バリュー投資・グロース投資、どっちが魅力的?

株式投資の代表的スタイルは、2つあります。1つはグロース(成長株)投資、もう1つはバリュー(割安株)投資です。読者の皆様は、どちらのスタイルに近い方ですか?

私には、25年の日本株ファンドマネージャーの経験があります。投資信託・年金などで、20代は1,000億円、40代には2,000億円以上の日本株ファンドを運用していました。

私は、主に割安株への投資で、ベンチマーク(競争相手)であるTOPIX(東証株価指数)を大きく上回るパフォーマンスを上げてきました。割安株をコアとして長期保有しながら、成長株で短期売買を繰り返しつつ、サヤをかせぐ運用スタイルをとっていました。

株式投資の初心者は、まず割安株投資から開始した方が良いと思っています。配当利回りの高い大型株が、最初の候補となります。小型成長株も面白いのですが、小型成長株には値動きの荒いものが多く、注意を要します。

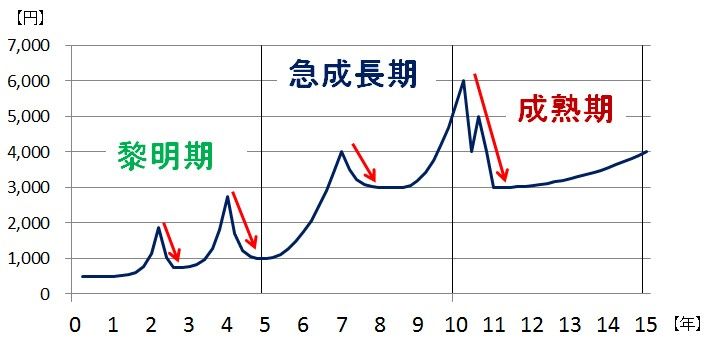

小型成長株の株価変動(イメージ図)

上のグラフでは、成長株の株価変動イメージを、3つの時期に分けて描きました。

- 黎明期:成長期待があるがまだ利益がほとんど出ない時期

- 成長期:利益が大きく成長する時期

- 成熟期:最高益更新が続くものの、増益率が大幅に鈍化する時期

このグラフは、成長株の成功事例をイメージして描きました。黎明期から成熟期まで長く持っていれば、高いリターンが得られます。ただし、それでも、投資タイミングが悪いと、短期的に大きな損失をこうむることがあります。それが、グラフで赤い矢印をつけたところです。

ここで描いたのは、あくまでも小型成長株の成功事例です。このように黎明期から成長期に移行していくことがわかっているならば、バタバタ売り買いしなくても、じっくり長期投資すれば成果が得られます。

ただし、現実には、このようにうまくいく銘柄ばかりではありません。黎明期が続いているうちに成長ストーリーが崩れ、成長期に入ることなく消えていく銘柄も多数あります。実際、過去のITバブルや、バイオバブル相場では、投資家の熱い期待を受けつつ、成長せずに消えた銘柄が多数あります。

株価が割安な銘柄を選ぶことで、投資リスクをある程度抑えられる

割安株は、言葉をかえれば、「不人気株」です。人気がないから配当利回りが高く、PER(株価収益率)などの株価指標でみて割安でも、積極的な買いは入りにくくなっています。

一方、多くの成長株は、「人気株」です。成長ストーリーにひかれて多くの投資家が熱狂的に買うので、株価指標で見ると割高な銘柄が多くなります。

初心者はまず割安株からと私が考えるのは、将来のパフォーマンスに、一般的に以下の関係があるからです。

【1】割安な不人気株→予想外に高い成長性を実現すれば→株価は大きく上昇

【2】割安な不人気株→成長性が低ければ→株価は低迷

【3】割高な人気成長株→期待通り成長性が高ければ→株価はそこそこ上昇

【4】割高な人気成長株→成長ストーリーが崩壊すると→株価は大きく下落

ここで、一番避けたいのは、【4】です。初心者が、このパターンに陥ると、損切りができずに、ずるずると損失を拡大させることになりやすいので、注意が必要です。

私は、割高な成長株は短期勝負と割り切って売り買いしていました。みんなが熱狂する株を一緒に買いに行く時は、「失敗して株価が下がったらすばやく損切り」を徹底していました。

それに対して、割安株に投資する時は、じっくりと長期に持ち、価値が見直されるのを待つ戦略でした。堅実経営の割安株は、もともと投資家の期待が低いので、業績の伸び率が鈍くても急落することは、あまりありません。人気の成長株と違って、バタバタと短期で売り買いする必要はないと言えます。

割安な成長株はなかなか存在しない

もし、成長性が高く、株価が割安な銘柄があれば、それは、成長株投資家も、割安株投資家も、どちらも投資したいと思うでしょう。ところが、割安な成長株はなかなか存在しません。成長性の高い株は、往々にして人気が高く、株価の割安度を測る代表的な指標であるPERが30倍~40倍など、高い水準にあります。

一方、PERで10倍前後など割安な銘柄には、成長性が低い銘柄や、なんらかの不安材料を抱えている銘柄が多いと言えます。

そこで、良い投資銘柄を見つける方法は、2つあります。

- 成長株投資を重視するファンドマネージャー

まず、成長性の高い銘柄を探し、その中から株価がなるべく割安なものを選別します。 - 割安株投資を重視するファンドマネ-ジャー

まず、株価が割安な銘柄を探し、その中から、なるべく成長性の高いものを選びます。

割安な成長株がなかなか見つけられないことから、成長株投資マネージャーのポートフォリオには、PERが高い、配当利回りが低い銘柄が多くなります。一方、割安株投資マネージャーのポートフォリオには、あまり成長性の高くない割安な銘柄が多くなります。

これから投資を始める初心者は、まず大型の好配当利回り株から、始めるべきと考えます。

▼著者おすすめのバックナンバー

7月25日:新「外需株」に期待!小売り・食品・化粧品に続き、金融・陸運も

7月24日:利回り2.5%超。「10万円以下」で買える、好配当利回り株のえらび方

7月12日:中小型株の投資アイディア:インフラを支配する5銘柄に注目

▼他の新着オススメ連載

今日のマーケット・キーワード:世界No.1を目指す中国の『AI2030』戦略

今日、あの日:新500円硬貨発行【18年前の8月1日】

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。