ご好評につきアーカイブ化!動画でご覧になりたい方はこちら

ファンド選びを応援!

≫NO.1:【対談】本当にアクティブファンドはインデックスを上回れるのか?:ファンド選び応援セミナーをまるごと再現【1】

≫NO.2:実はS&P500に負けてない!?日本株の魅力:ファンド選び応援セミナーをまるごと再現【2】

≫NO.3:S&P500最強説を覆す!?アクティブファンド、3つの勘違い:ファンド選び応援セミナーをまるごと再現【3】

≫NO.4:S&P500一本持ちで大丈夫?リスクを取り過ぎない投資を行う方法とは?:ファンド選び応援セミナーをまるごと再現【4】

≫NO.5:S&P500一本持ちで大丈夫?資産分散だけじゃない、真の分散投資とは?:ファンド選び応援セミナーをまるごと再現【5】

S&P500一本持ちで大丈夫?分散投資に関するお悩みを解決!

「不安定な相場環境の中、これからもS&P500一本持ちで良いのかな?」「かといって、インデックスファンド以外に何を選択すれば良いのか分からない…」このようなお悩みをお持ちではないでしょうか?

楽天証券は、そんなお悩みを解決すべく、2022年4月11、14日の2日間にわたり「ファンド選び応援セミナー」を開催しました。

セミナーでは、運用会社から実際にファンドの運用を担当する方々をお招きし、事前に個人投資家からいただいたファンドに関するさまざまな疑問に対して、本音で回答していただきました。今回は、記事上でそのセミナーを再現! ファンド選びにお悩みの方は、ぜひチェックしてみてくださいね。

S&P500は万能ではない!?リスクとドローダウンについて解説

――今回はラッセル・インベストメントより運用担当執行役員兼インベストメントストラテジストの中川裕之さんにお越しいただきました。

ラッセル・インベストメントというと、世界中から厳選された優秀な運用会社を組み合わせて運用する、「マルチ・マネージャー運用」を採用しているのが特徴の運用会社です。

資産分散だけでなく、運用スタイルや運用会社の分散なども徹底して行っている同社に、お客さまからの分散投資に関するご質問にお答えいただきたいと思います。

まずはセミナーのタイトルにもなっている「S&P500一本持ちで大丈夫?」という質問。

「リスクをとるならS&P500、全世界株などの一本持ちでも良いと思いますが、資産の目減りを気にするなら債券も取り入れた方がいいのでしょうか?」

「世界情勢が不安定なときでも安心して投資できるファンドのタイプは何でしょうか?」といった質問をいただいております。まず、資産分散の必要性についてお聞かせいただければと思います。

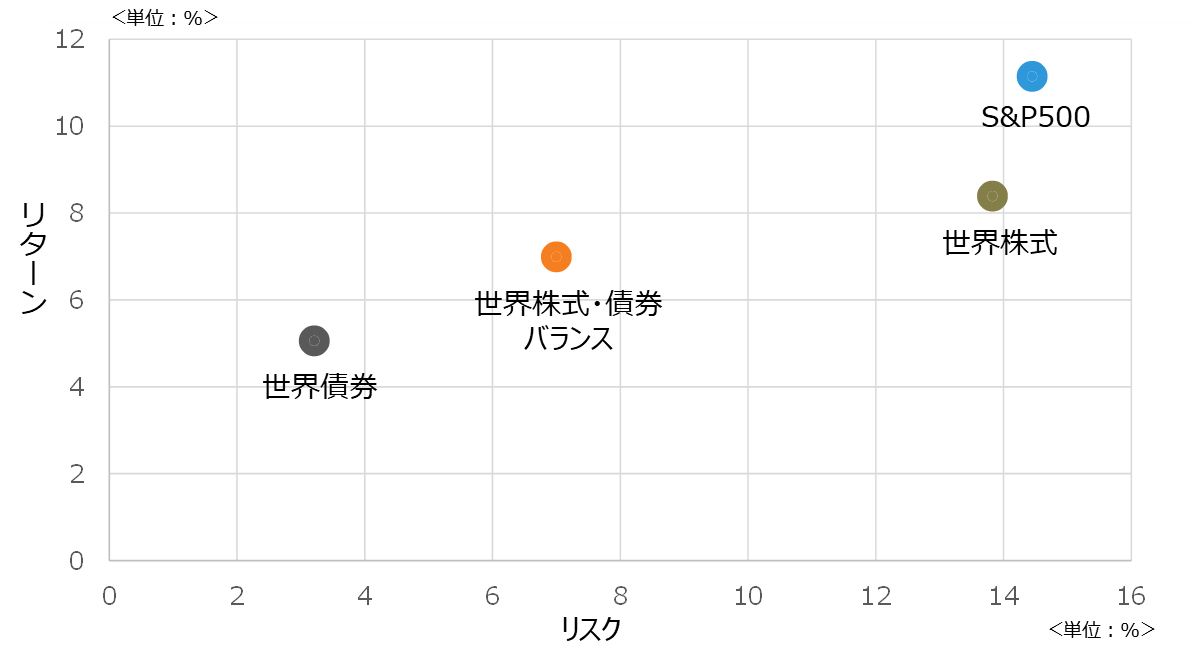

中川 まずは以下のチャートの説明をさせていただきます。縦軸がリターン、横軸はリスクになっており、過去20年超の各資産のリスクとリターンをプロットしたものになります。青い点がS&P500、緑の点が世界株式、左の黒い点が世界債券、オレンジ色の点が世界株式と債券を50%ずつ組み合わせたバランス型になります。

(図1) 資産別 リスクとリターンの関係

上記は過去の実績であり、いかなる記述も将来の投資収益などの示唆あるいは保証をするものではなく、またその結果の確実性を表明するものではありません。

※期間:1998年1月末~2022年3月末。

※S&P500:配当込み・米ドルベース、世界株式:MSCI World Index (配当込み・現地通貨ベース)、世界債券: FTSE World Government Bond Index(現地通貨ベース)、世界株式・債券バランス:MSCI World Index (配当込み・現地通貨ベース)とFTSE World Government Bond Index(現地通貨ベース)に各50%投資した場合。インデックスは資産運用管理の対象とはなりません。また、インデックス自体は直接的に投資の対象となるものではありません。インデックスには運用報酬がかかりません。

こちらを見ると、S&P500や世界株式はリターンも高いがリスクも高く、逆に世界債券は、リスクは低いがリターンも低くなっています。さらに、オレンジのバランス型を見ていただきますとちょうどリターンの部分が世界株式と債券の真ん中ぐらいになっているのが分かるかと思います。

ただ、リスクの値に注目すると、世界株式と債券のちょうど真ん中というよりも、少し左に寄っているのがわかるかと思います。これがいわゆる分散効果というもので、株式と債券を半分ずつ組み合わせても、リターンはちょうど株式と債券の中間あたりになりますが、リスクは中間よりも下がるというのが分散効果になります。

なぜかと言いますと、リターンが加重平均で計算されるのに対して、リスクは相関(資産同士の値上がり・値下がりの関係性)が計算の中に入っていきますので、相関が低くなればなるほどリスクの低減効果が増していきます。一般的に株式と債券は相関が低い関係性(逆相関)になるため、分散する効果が高いということが、このチャートから分かるかと思います。

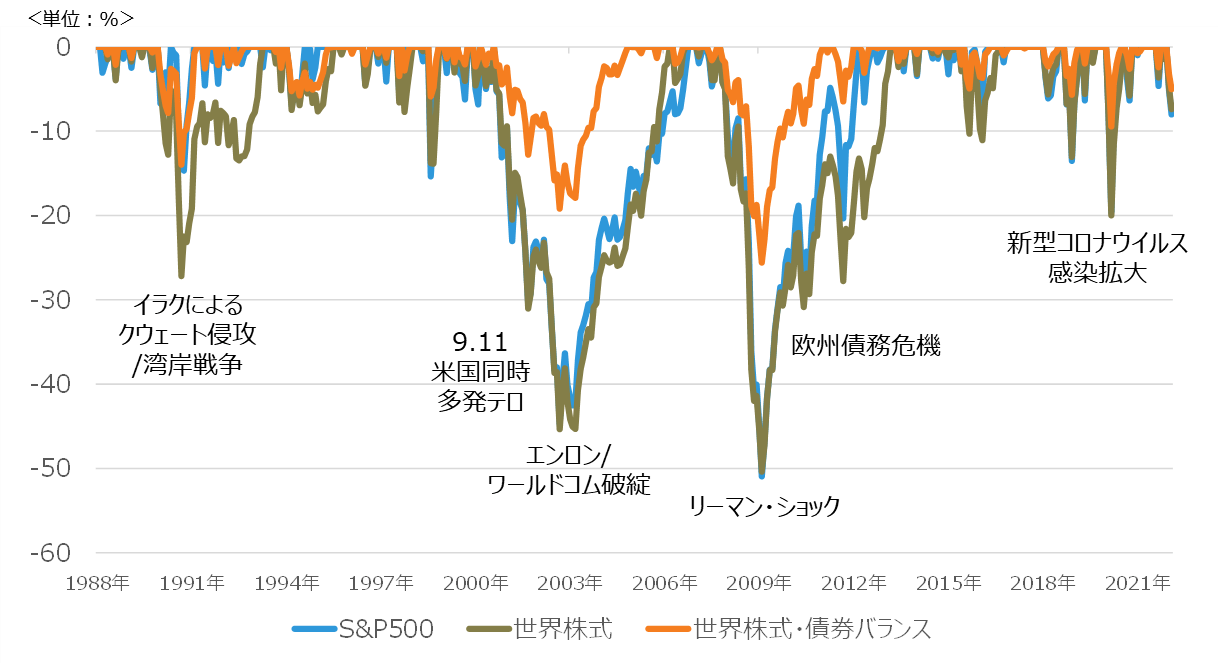

次のチャートは、「ドローダウン」を表すチャートで、直近のピークからの最大の下落率を示したチャートです。青い線がS&P500、緑の線が世界株式、オレンジの線が世界株式と債券を50%ずつ組み合わせたバランス型を表しています。

1988年以降、世界情勢が不透明となる局面が何度も訪れました。例えば湾岸戦争や同時多発テロやリーマンショック、直近ですと新型コロナウイルスの感染拡大などです。こういった局面では、やはりS&P500も世界株式も大きく下落しており、特にリーマンショックの時期に関しては50%を超えるような下落幅になっているのが見て取れます。

暴落後もずっと我慢して持っていれば、数年後には元の資産価格には回復できているのですが、やはり資産が50%下落した場合、どうしても人の心情としては損切りしたくなってしまうかと思います。

一方、オレンジ色の株式と債券50%ずつのバランス型を見ると、リーマンショックの時でも、下落幅がS&P500や全世界株の半分以下になっているのが見て取れます。やはり株と債券で分散投資をすることによって、下落幅は大きく抑えられるということが分かるかと思います。

(図2)ドローダウン(下落率の推移)

上記は過去の実績であり、いかなる記述も将来の投資収益などの示唆あるいは保証をするものではなく、またその結果の確実性を表明するものではありません。

※期間:1998年1月末~2022年3月末。

※S&P500:配当込み・米ドルベース、世界株式:MSCI World Index (配当込み・現地通貨ベース)、世界株式・債券バランス:MSCI World Index (配当込み・現地通貨ベース)とFTSE World Government Bond Index(現地通貨ベース)に各50%投資した場合。インデックスは資産運用管理の対象とはなりません。また、インデックス自体は直接的に投資の対象となるものではありません。インデックスには運用報酬がかかりません。

――上の図にあるような谷底にはまってしまうと、元には戻れないのではないかという不安に駆られてしまいますよね。

中川 はい。谷底にいるときは、どうしても人の心理としては売ってしまいたいと思いがちですが、それをやってしまうと元には戻れなくなってしまいます。長期投資という前提で、リスク許容度の大きい方はS&P500、世界株式を持ち続けられるかもしれませんが、そこまでリスク許容度が大きくない方は、このような分散投資で下落幅を抑える投資はありかと思います。

S&P500の3分の1のリターンは、上位5銘柄が占めている

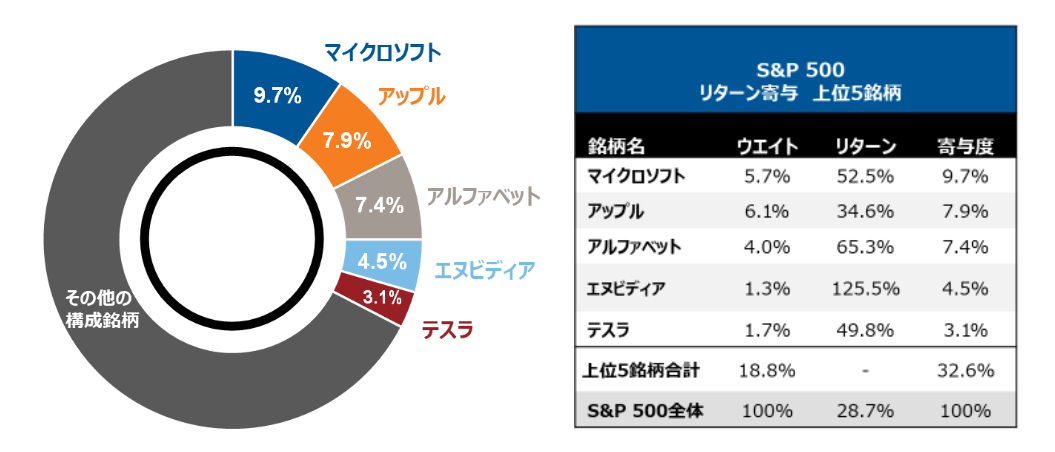

次に、以下の資料でS&P500の中身を見ていきます。値動きは普段から見ている方も多いと思いますが、S&P500の中身がどうなっているのか見られた方はあまりいないのではないかと思います。2021年のS&P500のリターンは28.7%になっているのですが、実は中身をよく見ると、少数の銘柄でこのリターンを稼いでいるのがわかります。

具体的には、上位5銘柄のリターンで、S&P500のリターンのうちの3分の1程度が説明できてしまうことになります。ウエートに関しても上位5銘柄で約20%を占めています。500銘柄入っているからある程度分散されているだろうと思いがちですが、実は偏りのある指数ということが見ていただけるかと思います。

ポートフォリオの内容としては、S&P500一本ですと若干偏っているかなというのが私の印象です。

(図3)S&P500 年間リターンの銘柄別寄与度 上位5銘柄

上記は過去の実績であり、いかなる記述も将来の投資収益などの示唆あるいは保証をするものではなく、またその結果の確実性を表明するものではありません。

※上記は2021年末時点のS&P500構成銘柄を対象としたものです。ラッセル・インベストメントはマイクロソフト、アップル、アルファベット、エヌビディアおよびテスラに関する調査情報を提供していません。また、個別の銘柄を推奨するものではありません。インデックスは資産運用管理の対象とはなりません。また、インデックス自体は直接的に投資の対象となるものではありません。インデックスには運用報酬がかかりません。

――ありがとうございます。では、続いての質問です。

「S&P500に投資しておけば良いという風潮がありますが、S&P500を上回るインデックスは本当にないのでしょうか?」

という質問をいただいています。インデックスの中では、やはりS&P500が最強なのでしょうか。

中川 S&P500が最強かどうか議論をする前に、株式のリターンが何から構成されているのかを考えたいと思います。株式のリターンの要素は大きく三つからなります。まず一つが企業の利益成長、もう一つは配当利回り、最後にバリュエーションです。

バリュエーションというのはPER(株価収益率)やPBR(株価純資産倍率)に代表されるような株価の割安・割高の度合を示す尺度のような指標になります。

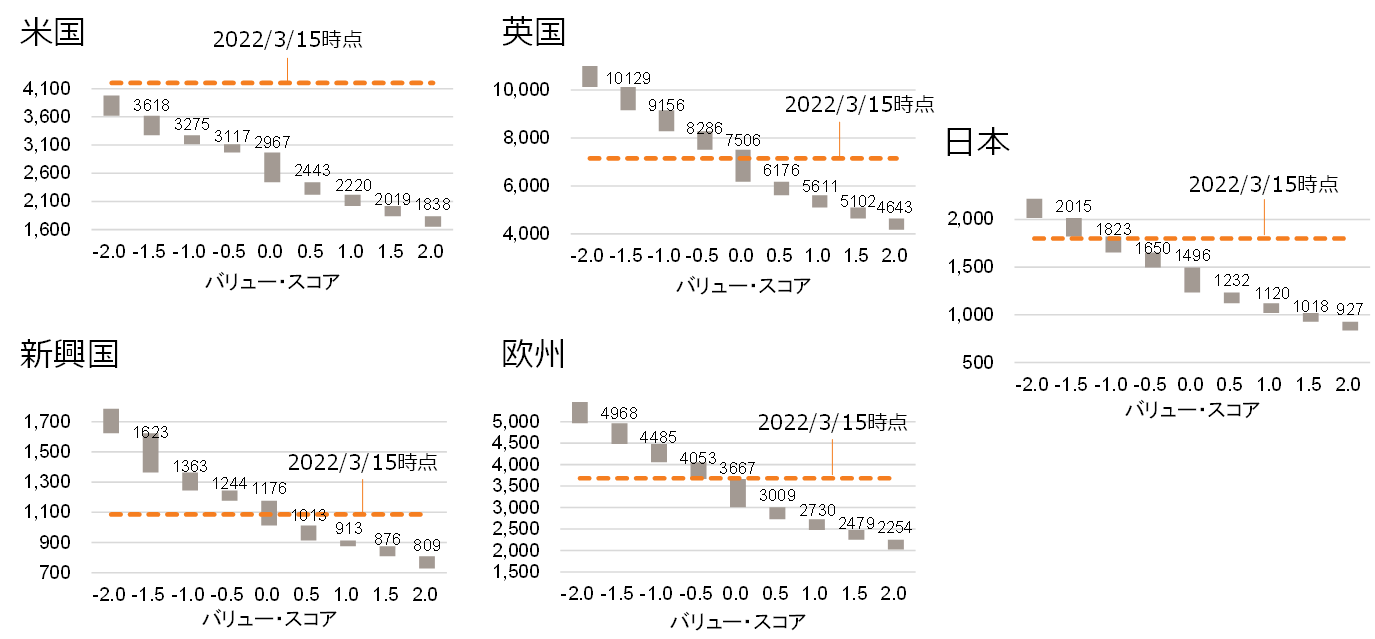

次のチャートは、バリュエーションに焦点を当てたものになります。これは、当社独自で計算しているバリュー・スコアというものです。バリュー・スコアは▲2から+2まで0.5刻みで計算しています。▲2になればその株式市場は割高、+2になれば割安ということを示しています。

左上の米国市場は2022年3月15日時点で黄色の水準になっています。弊社からすると▲2を超える割高と言ってよい数字になっています。それに対し英国、新興国、欧州は0に近い水準にあるものの、米国に比較すると割安な水準にあります。

バリュエーションだけで語るのは難しい部分もありますが、バリュエーションはリターンの要素の一つですので、バリュエーションが割安であるほど将来のアップサイドはあるかと思います。

そういう意味では、米国は成長力という観点から言うと魅力的ではあるものの、成長力だけでは株式のリターンは決まりませんので、バリュエーションにも注目するというのは1つのやり方ではないかと思います。

(図4)地域別バリュー・スコア

※2022年3月15日時点

※米国(S&P 500 Index)および新興国(MSCI Emerging Market Index)は米ドルベース、英国(FTSE 100 Index)および欧州(Stoxx 50 Index)はユーロベース、日本(TOPIX)は日本円ベース。バリュー・スコアはラッセル・インベストメントの算出するスコアで、すべてを▲2から2に収まるようにスコアリング(▲2が一番割高)。上記は過去の実績であり、将来の投資収益などの示唆あるいは保証をするものではなく、またその結果の確実性を表明するものではありません。インデックスは資産運用管理の対象とはなりません。また、インデックス自体は直接的に投資の対象となるものではありません。インデックスには運用報酬がかかりません。

分散が大事とは言うけれど、何をどう分散したら良いの?

――さらにいろいろな分散の要素についてお伺いしていきたいと思います。続いての質問です。

「分散が大切とは言うけれども、激動の時代にどのような分散の要素があるのか、どう分散すればいいのか分からない。」

といただいております。

分散と一口に言っても、何をどう分散したらよいのかわからないという方もいらっしゃると思いますが、マルチ・マネージャー運用では、資産の分散だけでなく、運用スタイルや運用会社の分散を徹底して行っているかと思います。こういった分散はなぜ必要なのでしょうか?

中川 分散投資といってもさまざまな切り口があります。

当然、一つの資産でも、個別銘柄一つに投資するよりは複数銘柄に投資した方が、いわゆるポートフォリオ理論の観点からも分散できていることになります。また複数銘柄に投資する場合でも、セクターや大型、小型、地域や国別などの切り口があるかと思います。

次に、複数資産に投資するとき、一般的に分散投資のスタートは株式と債券といわれます。これは相関関係が低く、値動きが異なるために分散効果が働きやすいためです。より分散効果を高めようとすると、ゴールドや不動産、原油など、実物資産も取り入れた分散投資も考えられます。

次に分散効果を高めようとすると、分散の要素として「運用スタイル」が挙げられます。まず大きくは、インデックスにそのまま投資するパッシブ運用と、アクティブ運用との分散があり、さらにアクティブ運用の中でも、バリュー運用やグロース運用などのスタイル分散を行うことができます。

さらに、それらのファンドを設定している運用会社も、分散の要素となります。日系か外資系か、知名度や規模の大小など、運用会社にもさまざまな違いがあります。

最後にタイミングです。価格が下落した局面に底値で買いたい人もいれば、上昇局面でのモーメンタムに乗っていきたい人もいます。あるいは少しずつ投資していくという時間分散もあります。こういった分散の要素がある中で、どこまで分散が必要なのかを考えるのが良いのではないかと思います。

――資産の分散までは聞いたことがあっても、運用スタイルや運用会社の分散についてはなじみのない方も多いかと思います。これらはどのように考えて分散していけばよいのでしょうか。

中川 まず、なぜ運用スタイルを分散するかについてご説明します。

次のチャートは、米国株式におけるバリュー相場とグロース相場の推移を示したものになります。上に行けばバリューが優位、下に行けばグロースが優位ということを示しています。1990年代後半のITバブルの時期は、グロースが優位となっていましたが、バブル崩壊後は2000年代中盤にかけてバリュー優位が続き、そのあとはまたグロース優位となりました。

直近の新型コロナウイルス感染拡大の時期は、巣ごもり需要やDX銘柄などのグロース銘柄が買われ、ITバブル期を超える水準までグロース株優位となっています。次にバリューが来るのか、グロースが来るのかというのはプロでも判断しづらいため、バリュー・グロースどちらかに張っていくのは難しいのではないかと思います。

したがって、スタイルの分散をすることでいかなる環境でも安定的なリターンを目指すことができると考えています。

(図5)米国株式 バリュー/グロースの推移

※2022年3月末時点。Russell1000バリュー/グローストータルリターン指数は、Russell1000 バリュー指数のRussell1000 グロース指数に対する相対収益率を表す。

※上記は過去の実績であり、いかなる記述も将来の投資収益などの示唆あるいは保証をするものではなく、またその結果の確実性を表明するものではありません。

※インデックスは直接的に投資の対象となるものではありません。インデックスには運用報酬がかかりません。

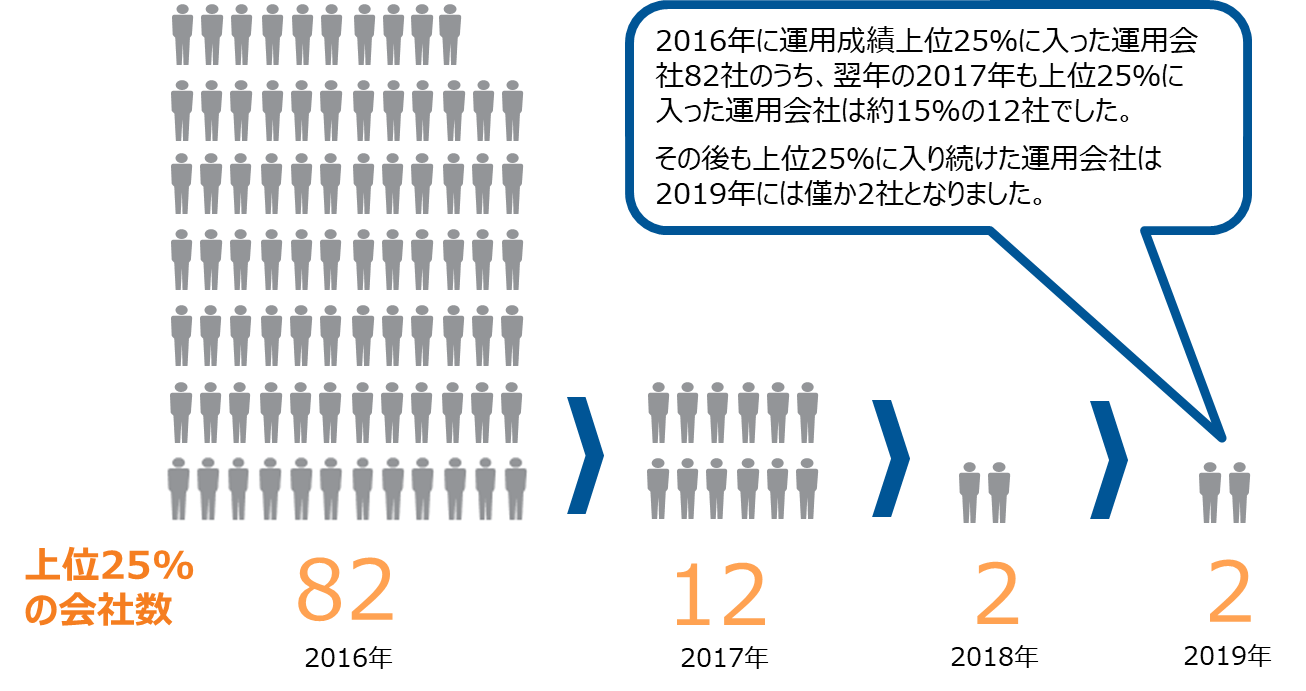

次に、運用会社の分散がなぜ必要かについてお話しします。一般的に運用会社を選ぶとき、過去にパフォーマンスが良かった運用会社を選びがちではないでしょうか。2016年に運用成績の上位25%に入った運用会社は82社ありました。

その後2017~2019年と続けて上位25%に残ったのは、実はたった2社しかありませんでした。なかなかプロでもこのような確率で良いパフォ-マンスを出し続けるのが難しいという意味では、運用会社の分散も必要であると考えています。

(図6)好成績をあげた運用会社のその後

※2019年12月末時点

※上記は過去の実績であり、いかなる記述も将来の投資収益などの示唆あるいは保証をするものではなく、またその結果の確実性を表明するものではありません。

※INTWORLD ラッセル・インベストメントのアクティブ・グローバル株式ユニバースにある330社の2016年のリターンおよび翌年以降のリターン。

運用会社を選ぶ際の4つの落とし穴

――やはり運用スタイルや運用会社の分散という要素も、リターンの安定化には考慮すべきということですね。続いて最後のご質問となります。

「プロの方がファンドオブファンズで運用する際に守るべきポイントを教えてください」

御社は、まさにファンドオブファンズ形式で多様なファンドに分散投資しているかと思うのですが、その手法について個人のお客さまにもぜひお伝えいただければと思います。

中川 運用会社を選ぶ際の落とし穴として、4点挙げさせていただきます。

まず1点目ですが、個人投資家の場合、どうしても投資するときに有名な運用会社に投資しがちかと思います。しかし、有名になるためのプロモーションが上手かどうかと、運用の巧みさとは、全く関係ありません。もちろん、有名な会社の方が安心ということもあるかもしれませんが、有名だからという理由だけで選ぶと、うまくいかない場合もあります。

加えて、皆さんの手に入る情報はどうしても日本の情報がほとんどだと思いますが、日本で有名だからと言って海外で高く評価されているとは限らないですね。そういった点で、私どもは運用会社の名前や知名度だけで投資先を選ぶということはありません。

2点目は、やはりファンドの資産残高を見て、残高の大きい方に人気があり、良いと思われがちかと思います。ただ、私どもの調査ではファンドの資産残高の大きさとリターンの高さは別問題になります。むしろ、資産残高が大きくなればなるほど思った通りの売買がしにくくなります。

例えば投資対象が中小型株など流動性の低い市場の場合、資産残高が大きくなりすぎると、売買することでマーケットを動かしてしまうことがあるため、買いたい銘柄があっても買えないという場合があります。

さらに言えば、残高の大きさはプロモーションが上手かどうかにかかっている面もあります。先ほどと同様に、プロモーションの上手さと運用の巧拙とは、全く関係はありませんので、ファンドの資産残高の大小と今後の期待できるパフォーマンスは別物と考えております。

――たしかに、残高が大きかったり、有名な会社だったりしますと、「みんな買っているから」と安心しがちかと思いますが、実はパフォーマンスとはあまり関係がないということですね。

中川 はい。3点目も、個人投資家の方がよく気にされる点かと思いますが、信託報酬が低い方が良いのかという点についてです。

パッシブ運用については、インデックスに追随する投資手法ですので、インデックスのリターンから信託報酬がコストとして差し引かれるため、信託報酬の差がリターンを左右することになります。このため、パッシブ運用においては信託報酬が低い方が良いといえます。

ただ、アクティブ運用に関しては、インデックス以上に高いリターンを求めるわけですから、高いリターンを出してくれる優秀な運用担当者を雇おうと思えば、それなりに高いサラリーを出さないといけないことになり、それが結果的に信託報酬の高さにつながってくることがあるかと思います。

ともあれ、個人投資家にとっては、信託報酬控除後のリターンが、実際に自分に跳ね返ってくるリターンとなります。このため、信託報酬の高低以上に、信託報酬控除後のリターンが高いアクティブファンドを選ぶことが一番重要ではないかと思っています。

――ただ、先ほどのお話ですと、過去のパフォーマンスが良いファンドが優れているかというとそういうことではないということでしたよね。

中川 そうですね。そちらが4点目になります。先ほども説明した通り、過去のパフォーマンスをチェックするのは重要なことですが、それを将来も出せるかというのは違う次元の話になります。

先ほど運用会社の分散についてお話ししましたが、運用会社も生き物であるといえます。例えば、運用会社の中身を見て、ファンドマネージャー、ポートフォリオマネージャーはどういう人物なのか、過去どのようなパフォーマンスを上げてきたのかを見ても、3年後や5年後に全く同じような運用会社であるとは限りません。

特に、優秀な運用担当者は引き抜かれ、いなくなっていることもよくあります。定期的に運用担当者や運用会社の中身を見ていかないと、最終的にはその運用会社が駄目な運用会社になっている可能性もあります。そういう意味では定期的なチェックが必要であるといえます。

このため、我々が運用するマルチ・マネージャー運用のファンドでは、運用会社のモニタリングを行い、入れ替えや除外するだけでなく、将来優れた運用能力を発揮しそうな運用会社の新たな発掘を行っています。

――中川さん、ここまでたくさんのご質問にお答えいただきありがとうございました。

分散投資にはどのような観点が必要か、大変勉強になりました。

マルチ・マネージャー運用がどのようなものなのか関心を持たれた方、またこれらの分散の要素を自分で実践するのは難しい…と思われた方は、実際に今回お話しいただいたマルチ・マネージャー運用の手法によって運用されている、以下のファンドをチェックしてみてください。

▼ラッセル・インベストメント・グローバル・バランス 安定成長型

▼ご紹介ファンドを対象としたキャンペーンも実施中

ファンド選び応援キャンペーン(~2022年5月13日(金)まで)

当資料で使用しているインデックスについて

●MSCIインデックスに関する著作権及びその他知的財産権はすべてMSCI Inc.に帰属しており、その許諾なしにコピーを含め電子的、機械的な一切の手段その他、あらゆる形態を用い、インデックスの全部または一部を複製、配付、使用することは禁じられています。またこれらの情報は信頼のおける情報源から得たものでありますが、その確実性および完結性をMSCI Inc.は何ら保証するものではありません。

●TOPIXの指数値および商標は、株式会社東京証券取引所の知的財産であり、すべての権利は株式会社東京証券取引所が所有しています。また、これらの情報は信頼のおける情報源から得たものではありますが、株式会社東京証券取引所はその確実性および完結性に責任を負うものではありません。

●S&P500 IndexおよびS&P Listed Infrastructure Indexに関する著作権等の知的財産権、その他一切の権利は、S&Pダウ・ジョーンズ・インデックス社(S&P Dow Jones Indices LLC)に帰属します。

●「FTSE®」はロンドン・ストック・エクスチェンジ・ピーエルシー(「ロンドン証券取引所」)とザ・フィナンシャル・タイムズ・リミテッド(「FT」) とが共同で所有する商標であり、FTSEインターナショナル・リミテッド(「FTSE」)が許可を受けて使用しています。FTSE 100 Indexは、FTSEまたは同社の代理人が作成し算出しています。ロンドン証券取引所、FT、FTSEのいずれもラッセル・インベストメントに関して 出資、発行、保証、販売および販売の促進をするものではなく、また発行、業務およびトレーディングにも一切関わっておりません。インデックス値およびその 構成リストに関する全著作権とデータベース権はFTSEに属しています。

●インデックスは資産運用管理の対象とはなりません。また、インデックス自体は直接的に投資の対象となるものではありません。インデックスには運用報酬がかかりません。

当資料のご注意事項

●Copyright ©2022. Russell Investments. All rights reserved.

●当資料中「ラッセル・インベストメント」は、ラッセル・インベストメント グループの会社の総称です。

●ラッセル・インベストメントの所有権は、過半数持分所有者のTA アソシエーツおよび相当の少数持分所有者のレバレンス・キャピタル・パートナーズから構成されています。ラッセル・インベストメントの従業員およびハミルトン・レーン・アドバイザーズ・エル・エル・シーもまた、少数非支配持分所有者です。

●フランク・ラッセル・カンパニーは、当資料におけるラッセルの商標およびラッセルの商標に関連するすべての商標権の所有者で、ラッセル・インベストメント グループの会社がフランク・ラッセル・カンパニーからライセンスを受けて使用しています。ラッセル・インベストメント グループの会社は、フランク・ラッセル・カンパニーまたは「FTSE RUSSELL」ブランド傘下の法人と資本的関係を有しません。

●当資料はラッセル・インベストメント株式会社が情報提供を目的に作成した資料であり、金融商品取引法に基づく開示書類ではありません。お申込みにあたっては、必ず最新の「投資信託説明書(交付目論見書)」を販売会社でお受取りになり、内容をご確認の上、ご自身でご判断ください。

●当資料は、当社が信頼できると判断した情報に基づき作成しておりますが、その情報の正確性や完全性についてこれを保証するものではありません。

●当資料の中で掲載されている内容は当資料作成時点でのものであり、将来の投資成果や市況動向等を保証するものではありません。また、将来予告なく変更されることがあります。

●評価機関等の第三者機関より取得した当該投資信託等に関する評価等は過去の一定期間の実績等を分析したものであり、将来の運用成果を保証するものではありません。

●投資信託は、預金、保険契約とは異なり、預金保険機構、保険契約者保護機構の保護の対象ではありません。

●金融商品取引業者(従来の証券会社)以外の登録金融機関でご購入された場合、投資者保護基金の支払いの対象とはなりません。

●投資信託はリスクを含む商品であり、運用実績は市場環境等により変動します。したがって、投資元金の保証はありません。投資した資産の価値の減少を含むリスクは投資者のみなさまが負うことになります。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。