ご好評につきアーカイブ化!動画でご覧になりたい方はこちら

ファンド選びを応援!

≫NO.1:【対談】本当にアクティブファンドはインデックスを上回れるのか?:ファンド選び応援セミナーをまるごと再現【1】

≫NO.2:実はS&P500に負けてない!?日本株の魅力:ファンド選び応援セミナーをまるごと再現【2】

≫NO.3:S&P500最強説を覆す!?アクティブファンド、3つの勘違い:ファンド選び応援セミナーをまるごと再現【3】

≫NO.4:S&P500一本持ちで大丈夫?リスクを取り過ぎない投資を行う方法とは?:ファンド選び応援セミナーをまるごと再現【4】

≫NO.5:S&P500一本持ちで大丈夫?資産分散だけじゃない、真の分散投資とは?:ファンド選び応援セミナーをまるごと再現【5】

アクティブファンドって本当にいいの?皆さまの疑問に運用担当者が本音で回答!!

「不安定な相場環境の中、これからもS&P500一本持ちで良いのかな?」「かといって、インデックスファンド以外に何を選択すれば良いのか分からない…」このようなお悩みをお持ちではないでしょうか?

楽天証券は、そんなお悩みを解決すべく、2022年4月11、14日の2日間にわたり「ファンド選び応援セミナー」を開催しました。

セミナーでは、運用会社から実際にファンドの運用を担当する方々をお招きし、事前に個人投資家からいただいたファンドに関するさまざまな疑問に対して、本音で回答していただきました。今回は、記事上でそのセミナーを再現! ファンド選びにお悩みの方は、ぜひチェックしてみてくださいね。

インデックスファンドが最強って本当?

――今回は、三菱UFJ国際投信より、外部委託運用部株式リートグループのグループマネージャー、冨田道也さんにお越しいただきました。今回のテーマは「S&P500最強説を覆す!?アクティブファンド3つの勘違い」ということで、冨田さんに伺っていきたいと思います。

一つ目の勘違いは、「世の中のアクティブファンドはほとんどがインデックスを下回っているので、インデックスファンドが最強だ!」というものです。インデックスファンドは本当に最強なのでしょうか?

冨田 最近、ちまたではS&P500種株価指数(に連動するファンド)だけもっていれば最強とよく言われていますね。アメリカは経済力もあり軍事力もあり資源もあります。その国の経済を反映するS&P500ですから、確かに最強と言ってもいい投資先だと思います。これは否定しません。

しかし、マーケットはいつも同じ環境や前提条件にある訳ではない、ということに注意が必要です。

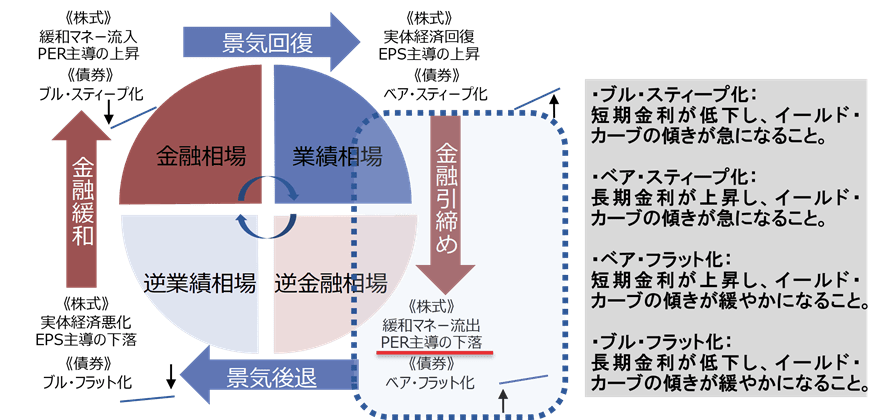

以下は、市場サイクルのイメージ図です。私たちが長らく目にしてきたのは、左上の金融相場という局面です。米国をはじめ各国で超低金利政策が続き、マネーはリスクアセットに流れ込みました。

世界的に低コストのインデックスファンドへの資金流入が起こり、そうすると指数を構成している上位銘柄が買われてさらに指数をけん引したことで、好調な指数の値動きに投資家からの関心も高まり注目されました。

こうして需給面から上がりやすかったということがあります。かつ、企業業績も好調で、将来の予想株価収益率への期待も膨らみ、PER(株価収益率、利益からみた株価の割安性を示す指標)が拡大し、この需給とPER拡大により、株式市場は特に大型のグロース銘柄中心に上昇しました。

(図1)市場サイクルのイメージ図

※一般的なイメージ図であり、必ずしも全ての相場に当てはまるわけではありません。

こういう相場であれば何も考えなくても、と言うと言い過ぎですが、GAFAやFANGなどの銘柄が上位にあるS&P500やNASDAQなどの主要な指数への投資で、素晴らしいリターンが得られました。アクティブファンドでも、名前やコンセプトはなんであれ、こうしたハイパーグロースな銘柄を何かしら理由を付けて組み入れておけば、勝てる相場であったと言えます。

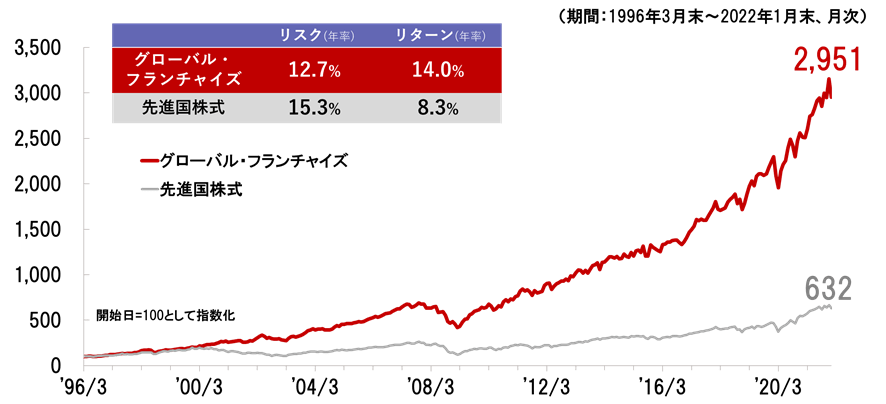

以下のグラフは、当社で運用している「モルガン・スタンレーグローバル・プレミアム株式オープン」の戦略である「グローバル・フランチャイズ戦略」がスタートした、1996年からの推移を見たものです。

ロシア危機やITバブル崩壊、リーマン・ショック、英国の欧州連合離脱(ブレグジット)、チャイナショック、コロナといろいろな危機がありましたが、総体としてマーケットは乗り越えてきました。

そして、先進国株式のインデックスとの比較を載せていますが、先進国株式のリスクが15.3%に対し当戦略は12.7%、また先進国株式のリターン8.3%に対し当戦略は14.0%と、リターンが良くリスクが低い効率的な運用を実現してきています。

(図2)グローバル・フランチャイズのパフォーマンス推移

※モルガン・スタンレー・グローバル・フランチャイズ・コンポジット*(以下、グローバル・フランチャイズ)のパフォーマンスを表しています。グローバル・フランチャイズは、当ファンドのマザーファンドの運用指図権限の委託先であるモルガン・スタンレー・インベストメント・マネジメント・リミテッドによって運用され、当ファンドが投資するマザーファンドと同様の運用プロセスを用いておりますが、当ファンドの運用実績とは異なります。

ここ2年以上続いた超金融緩和による株高局面だったことから、指数が安定して上昇した相場だったので、インデックスファンドでも充分なリターンを得られました。しかし、今はコロナこそ落ち着いてきたものの、戦争やインフレ、金利高という別の局面になってきました。そういう時こそアクティブファンドの機能が生かされる時と考えています。

アクティブファンドはインデックスファンドよりリスクが高いのか?

――続いて二つ目のよくある勘違いは、「アクティブファンドはインデックスファンドよりもリスクが大きい」というものです。お客さまからも、このようなご質問を頂いております。

「正直リスクが大きいネガティブなイメージもあるのですが、上手に運用するコツは何でしょうか?」

「アクティブファンドと聞くだけで、リスクが大幅に上がるような気がしてしまいます」

アクティブファンドはインデックスファンドよりもリスクが高いというのは、本当なのでしょうか?

冨田 先ほどのグラフの表にあるリスク・リターンでは、「グローバル・フランチャイズ戦略」のリスクは低く、投資効率が高いということが分かります。持続的成長が期待されるプレミアム企業を厳選して集中投資することは、実はインデックス投資よりも高い投資効率が得られるのです。

もう一つ、アクティブファンドに投資する意義として重要なことを話しておきたいのですが、それはESG(環境・社会・企業統治)投資についてです。今や世界の潮流となっているESGは、ESG関連ファンドとうたわれていなくとも、投資において考慮する必要性が問われています。

このESGの潮流もあり、これに合わないものは排除するという風潮が強まっている一方で、インデックス投資では業績などは判断されず、指数構成銘柄すべてに投資されるということになっています。

アクティブはそうしたパッシブの弊害を是正する役割があると思っています。確かに環境や人権などを守らない企業は持続可能ではないということは明らかです。しかし企業が存続しているのは、人々が欲するモノやサービスを作りだしているからであり、そのニーズは健康に悪かろうが何だろうが、必要な人には必要なものなのです。

し好品とはそういうものであり、タバコやアルコール類、油や脂肪分がたくさん入ったファストフード、砂糖のいっぱい入った飲料などは、健康には良くなくても喜んで消費するニーズがあるため、人々はお金を払います。そして企業には売り上げが立ち、そこにキャッシュフローが生まれます。

そしてマーケットは経済を反映します。その経済は人間が動かしているもので、人間が持つ欲求に応えるモノやサービスは、景気がどうなろうと受け入れられます。そうして、企業は継続的に売り上げが立つようになっています。

世の中では、パッシブ投資やスマートベータ投資の勢力が拡大していますが、必要以上に売られ過ぎた「アンチESG銘柄」を拾っていく機能や役割がアクティブファンドにはあります。アクティブファンドはこうした銘柄群を丹念に調べ、インデックスファンドでは見落とされている投資機会を見つけに行きます。

例えば、当ファンドで組み入れ上位のフィリップモリスですが、たばこ会社全般の特徴として、喫煙者から継続的な売り上げが期待できること、価格決定力が強いこと、参入障壁が高いこと、そして各国とも広告規制があるので積極的な販促活動ができないという特徴があります。

つまり販売のためのコストはかかりませんが、コンビニに行けば分かるように、タバコを買う人は一定数いるために売り上げは立ちます。

このインデックス投資にはない機能が、アクティブファンドが社会的に存在している理由だと思います。運用者の考えがポートフォリオに反映され、個性があるのがアクティブファンドです。リサーチコストはかかりますが、それはESGという世の中に求められる行動規範や投資のより所となる考え方を考慮するためにも、必要なものだと思います。

アクティブファンドのコストは何に支払われている?

――続いて三つ目の勘違いは、コストに関するものです。

「パフォーマンスがいくら良くても、コストが差し引かれてマイナスになるのではないでしょうか?」

というご質問をいただいております。基準価額は基本的にコスト控除後の価格ですので、解約時の手数料などが無い限りは、原則そこから差し引かれるものはない、ということをまずお伝えしておきたいと思います。

そのうえで冨田さんにお聞きしたいのは、アクティブファンドのコストは一体何の対価なのでしょうか?

冨田 さきほどESGのためのリサーチのコストということを述べましたが、もちろん企業業績などファンダメンタルズ分析するためのリサーチコストでもあります。

運用チームのメンバーが投資対象企業と面談したり、エンゲージメントを継続的に行って企業価値を向上させたりと、時間と労力をかけています。アクティブファンドはこうした銘柄群を丹念に調べ、市場で見落とされている投資機会を見つけに行きます。こうしたミスプライシングな銘柄を見つける機能は、市場のゆがみを是正することにもつながります。

こうした運用に必要なコストが信託報酬というものです。

また、アクティブファンドがインデックスファンドと決定的に異なる点は、パッシブ投資は業績を考えないということです。インデックスファンドはリサーチコストがかからないので、その分信託報酬が安く抑えられています。

しかし、インデックスでは、業績が良いのに市場のセンチメントで売られ過ぎて大きく上昇する可能性のある銘柄へ投資をすることはありません。アクティブファンドは、そういった銘柄を見つけにいきます。

そのようなリサーチの対価としてのコストであると捉えていただけると良いかと思います。

アクティブファンドは積立ではなくスポットで買うべき?

――最後に一つご質問させていただきます。

「インデックスは積み立て、アクティブはスポット買い」のようなイメージをお持ちのお客さまがいらっしゃるのですが、アクティブファンドも株と同じように基準価額は下がったときに買うのが良いのでしょうか。冨田さんが運用を担当されているファンドについてはいかがでしょうか?

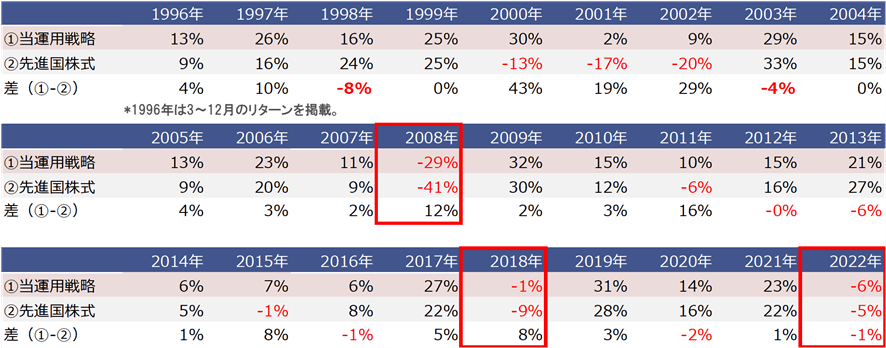

(図3)グローバル・フランチャイズの年次リターン

※モルガン・スタンレー・グローバル・フランチャイズ・コンポジット*(以下、グローバル・フランチャイズ)のパフォーマンスを表しています。グローバル・フランチャイズは、当ファンドのマザーファンドの運用指図権限の委託先であるモルガン・スタンレー・インベストメント・マネジメント・リミテッドによって運用され、当ファンドが投資するマザーファンドと同様の運用プロセスを用いておりますが、当ファンドの運用実績とは異なります。*2022年は1月のリターンを掲載。 赤枠は、グローバル・フランチャイズがマイナスリターンとなった年。 ・表示桁未満の数値がある場合、四捨五入しています。先進国株式は、MSCI ワールド インデックス(税引き後配当込み米ドルベース)を使用しています。先進国株式は、市況データの参考として記載しています。・MSCI ワールド インデックス(税引き後配当込み米ドルベース)は、グローバル・フランチャイズおよび当ファンドのベンチマークではありません。・計測期間が異なる場合は、結果も異なる点にご注意ください。・指数については、「本映像で使用している指数について」をご覧ください。 ・グローバル・フランチャイズは、運用報酬控除前、米ドルベース、配当および収益再投資のパフォーマンスを表しています。グローバル・フランチャイズの運用開始日は1996年3月31日。 *コンポジットとは、運用のパフォーマンス測定のため、類似の投資目的、投資戦略に基づき運用される複数のファンドをまとめたものをいいます。グローバル・フランチャイズのデータの算出基準は、2021年4月時点から変更されています。そのため一部過去データが変更されています。

冨田 こちらにあるように、当戦略の運用開始から26年間で、年間のリターンがマイナスになったのは、今年の現時点までを含めて3回のみです。派手さこそないですが、安定して毎年リターンを出しています。そのため、タイミングを気にせずスポット・積立両方で活用できると思っております。

また、「キャプチャーレシオ」という、マーケットが上昇した時、下落した時の追随率においても、この戦略は良好です。

例えば過去マイナスになった2008年と2018年は、市場よりも下落率が抑えられています。ファンド内でのキャッシュ比率(現金保有率)が高ければ、他のアクティブファンドでも限定的な下落率になりますが、この戦略はフルインベストメント(=ファンド内の資金を全て投資対象資産に投資すること)です。

投資している企業に、生活必需品やヘルスケアなど比較的ディフェンシブな業種が多いことに加え、現在業種ではトップの情報技術の銘柄については、この戦略のコンセプトに沿うような安定的なキャッシュフローを生み出すテクノロジー企業を多く組み入れています。そのため下げの局面でも強いです。

また、その下落した翌年の反発局面でもマーケット以上に上昇しています。これは継続的な売り上げによる安定した企業業績が評価されており、業績の回復が早いこと(レジリアント)を反映して買われやすいことが背景にあります。

よって、このように基準価額が安定して推移するようなアクティブファンドの場合は、積み立てだけではなく、スポットでの一括購入にも適しているのではないかと思います。

――アクティブファンドのよくある勘違いについて分かりやすく解説いただき、よく理解できました。

インデックスファンドよりも下落を抑えることが期待できるアクティブファンドに興味がある!という方は、ぜひこちらをチェックしてみてください。

▼冨田さんが運用しているファンド

モルガン・スタンレー グローバル・プレミアム株式オープン(為替ヘッジなし)

▼ご紹介ファンドを対象としたキャンペーンも実施中

ファンド選び応援キャンペーン(~2022年5月13日(金)まで)

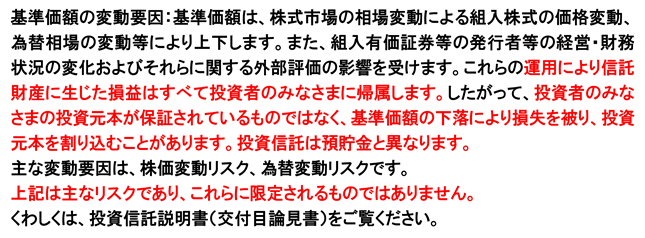

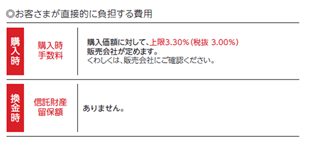

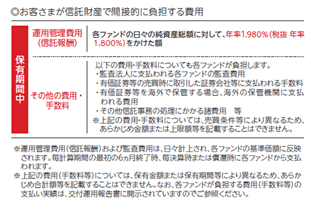

「モルガン・スタンレー グローバル・プレミアム株式オープン(為替ヘッジなし)」のリスクとお客さまにご負担いただく費用について

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。