今日は、5月13日のレポート、「成長株投資入門(その1):テンバガー狙うならチャートを見よ」の続きです。

小型成長株投資がおもしろい時代に

21世紀になり、第4次産業革命と言われる経済の構造変化が急速に進んでいます。これにともない、東証マザーズなどに上場する小型株から高成長企業がたくさん現れる時代となりました。

古いビジネスモデルにとらわれている大企業が衰退する中、創業10~20年で30~40歳代の若い創業社長が率いるユニークな企業が、急成長する時代になっています。

日本には、残念ながら米国のGAFAM(グーグル・アマゾン・フェイスブック・アップル・マイクロソフト)のような世界のITインフラを支配する巨大成長企業は出てきていません。それでも、ユニークなサービスで成長するニッチェ企業はたくさん出ています。これから、世界中でAI(人工知能)・IoT(モノのインターネット化)・5G(第5世代移動体通信)・サービスロボットの活用が加速するにつれて、日本でも業歴の若いベンチャー企業からたくさんの成長企業が出ると思います。

製造業が衰退・IT産業が成長

このような大きな変化をもたらしている根幹にあるのが、産業構造の変化です。製造業が衰退し、IT産業が飛躍する局面となりつつあります。

20世紀には、製造業で世界トップに立つことが、成長企業となる条件でした。なぜならば、20世紀は、「モノ」の豊かさを求めて人類が努力した時代だったからです。生活を豊かにするモノを開発し、いちはやく安価に大量生産する技術を確立した製造業が、成長した時代でした。

ところが、21世紀に入り、状況は変わりました。製造業で稼ぐのが難しい時代になりました。モノは人気が出て一時的に不足しても、すぐ大量供給されて、価格が急落するようになりました。製造業では、韓国・台湾・中国および日本企業が、利益度外視の過当競争を繰り返すようになってしまいました。

このように、モノが余る時代となる中、恒常的に不足しているのが良質なサービスです。医療・介護・保育・防犯・警備・教育・宅配ドライバー・熟練建設工など、良質なサービスが不足している分野はたくさんあります。サービスは、モノのように工場で大量生産することができないので、人手不足が続く中、良質なサービスは恒常的に不足するようになりました。

そこで、良質なサービスを安価に大量供給する仕組みを作った企業が、21世紀の高成長企業になります。人間にしかできなかった良質なサービスをITで安価に大量供給する仕組みを作った企業が高成長企業となりました。

Eコマースは、リアル店舗を作るコストを省き、ネットを通じて、小売りサービスの量産を可能にしたものです。小売りだけでなく、金融、医療サービス、人材あっせん、コンサルティング、教育、測量、旅行手配、予約サービスなどさまざまな分野で、リアルをネットが代替する時代となりつつあります。

今後、AI(人工知能)・IoT(モノのインターネット化)・5G(第5世代移動体通信)・ロボットや、その応用分野(自動運転・フィンテックなど)から、21世紀の成長企業が多数出てくるでしょう。

成長株の3条件

ファンドマネージャー時代、小型成長株を見つけるために、私は成長が期待される分野の企業をなるべくたくさん取材して投資企業を選別していました。年間100社以上の企業を取材して投資先を選んでいたこともあります。

私は、成長株として投資を実行する前に、3つの条件をチェックしていました。3つの「高い」が満たされれば、成長株として「合格」と判断します。

<成長株の3条件>

【1】市場成長性:高い

【2】市場シェア:高い

【3】参入障壁:高い

今、ITによって、経済構造ががらりと変わる時代であります。成長株の候補はたくさん見つかります。ただし、そこから、本当に成長する株を見分けるのが大変です。

2番目までの成長条件を満たす(高成長市場で高シェア)企業は、けっこうたくさん見つかります。ただ、3番目の条件(参入障壁が高い)まで満たす株は、簡単には見つかりません。

今までなかった新しいネットサービスを始め、需要が急増しているIT企業があると、投資家はそれを成長株としてはやします。そうなると、株価が大きく上昇します。ただし、その後が問題です。よくあるのは、新規参入が増えて、あっと言う間に過当競争になり、利益が稼げなくなることです。そうなると、株価は暴落します。

参入障壁が低いビジネスで成長できる期間はとても短くなっています。だから私は、成長株の調査を行う時、3番目の条件(高い参入障壁)が満たされるか、念入りにチェックします。

成長株の3条件を満たしていると確信した企業でも、成長できずに終わることがある

どんなにしっかり調査して成長の3条件を満たしていると確信した企業でも、投資した後、成長ストーリーが崩壊して、株価が暴落することがあります。

私がファンドマネージャーをやっていた1987~2013年はあまり成長企業が出にくい時代だったこともありますが、私が「これはすばらしい」と確信した企業でも、実際に大きく成長できたのは1割か2割しかありません。

失敗例に、たとえばシャープがあります。1990年代には輝く未来の成長企業に見えていました。液晶の主要技術をほとんど押さえていて、「将来テレビがすべてブラウン管から液晶に置き換わるときに、大きく成長する」と、成長3条件を満たす高成長企業として私は確信していました。

実際、ブラウン管はほぼすべて液晶に置き替えられ、液晶市場は急成長しました。ところが、シャープは液晶で儲けることはできませんでした。知的財産権の防御ができていなかったシャープの液晶技術はほとんど無償でアジア企業に流出し、低コストで大量生産するアジア企業に利益を奪われてしまいました。成長を確信していた企業が成長できなくなってしまう例は、他にも枚挙にいとまがありません。

ソフトバンクグループは、大成功した成長企業の1つですが、それでも、何度も成長のビジネスモデルが崩壊し、立て直して成長してきた経緯があります。ソフトバンクになぜ、「バンク(銀行)」という名称がついているか、分かりますか? 成長が期待される銀行ビジネスを将来やっていこうと創業者が考えていたからです。実際、経営が悪化した日本債券信用銀行(現あおぞら銀行)を買収して、銀行業への進出を行ったことがありました。ところが、後年、銀行で成長できる時代でないと悟り、あおぞら銀行は売却して撤退しました。

再び強調、「テンバガー狙うならチャートを見よ」

これから大化けする小型成長株がたくさん出る時代になると思います。その候補となる企業はたくさんあります。今、名前を挙げても良いのですが、今日は止めておきます。皆様にチャートの勉強をしっかりしていただいた後で、具体的な候補銘柄をあげます。

なぜならば、私が名前を挙げる成長企業候補の中で、本当に高成長する企業は半分以下しかない可能性があるからです。

仮に、私が名前を挙げる成長株候補10銘柄のうち、4銘柄が高成長するが、残り6銘柄は成長ストーリーが崩壊して鳴かず飛ばずに終わるとします。すると、4銘柄は株価が大幅に上昇しますが、6銘柄は株価が暴落します。外れ銘柄に投資してしまって、損切りできずに、持ち続けると大きな損失につながります。

私は、それでも小型成長株投資は、やっていくべきと思います。暴落する銘柄を早めに損切りし、本当に成長していく企業だけを長期保有すれば、4割しか本物の成長企業がなくてもそれで高いパフォーマンスをあげることができます。それが、成長株投資の本質だと思います。

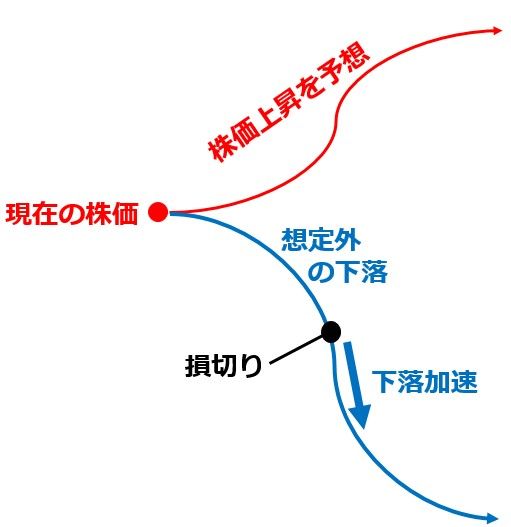

急落する失敗銘柄を早めに損切り(イメージ図)

成長株投資で大成功して一財を成した人は、大儲けした銘柄の話をよくしますが、その陰には失敗銘柄を早めに損切りした話がたくさんあるはずです。それができたからこそ、本物の成長株で大儲けすることができたに違いありません。

失敗銘柄を、早めに損切りできることが、高成長銘柄で稼ぐための条件となります。ところが、成長期待企業の、成長ストーリーが崩壊していることに気づくには、時間がかかります。失敗銘柄が失敗銘柄だと、はっきり分かった時には、株価は暴落して大けがした後です。そうなる前、「なんか変」と思う段階で、すばやく損切りすることが必要です。

暴落銘柄は、暴落する前に、なんども「売りシグナル」が出ているものです。そこで売っていく必要があります。みんなが熱狂する高成長期待株なのに「株価がずるずる下げ止まらないのは変だな」と思った時に売っていかなければなりません。

そうした売りシグナルの見方と使い方を、次回、解説します。

成長株入門を読む!

成長株投資入門(その1):テンバガー狙うなら「チャート」を見よ

HERE!成長株投資入門(その2):成長株の3条件、前提が崩れたら損切り

成長株投資入門(その3):買いシグナルで買ったのに下がった時はどうする?

成長株投資入門(その4):東証マザーズ・グロース株投資の鉄則

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。