日経平均はかなり上がってしまったが、景気敏感株は戻りが鈍い

日経平均株価は、コロナショック前の高値を超え、29年ぶりの高値に達しています。来年にかけて世界景気の回復が加速する可能性が高まったことを反映した動きと思います。

日経平均が下がったところで十分に投資できなかったと、残念に思っている投資家も多いと思います。ただ、個別銘柄に目を転じると、まったく違った風景が見えてきます。

コロナ前の高値から大きく下がったまま、これまでほとんど株価が戻らず、今週になっていきなり急反発を始めた銘柄群があります。そうした銘柄は、今が投資の好機と考えます。

コロナ禍のダメージが大きく投資を避けられてきたのが、ようやくコロナ後の業績回復のイメージが見えてきたことで、投資家が買い戻しを急いでいる銘柄群と考えられるからです。

今日は、その中から7銘柄を紹介します。以下の7銘柄です。11月10日の日経平均は0.3%の小幅上昇でしたが、この7銘柄は同じ日に、極めて大きく上昇しています。

今、買うべきと考える「景気敏感株」7選:11月10日の株価と株価上昇率

| コード | 銘柄名 | 10日株価 | 上昇率 |

|---|---|---|---|

| 4666 | パーク24 | 1,565.0 | 17.1% |

| 9020 | 東日本旅客鉄道 | 6,386.0 | 15.5% |

| 8801 | 三井不動産 | 2,064.0 | 11.8% |

| 8766 | 東京海上HD | 5,315.0 | 8.6% |

| 8306 | 三菱UFJ FG | 445.9 | 4.2% |

| 7267 | 本田技研工業 | 2,927.5 | 3.3% |

| 8058 | 三菱商事 | 2,481.5 | 2.8% |

| - | 日経平均株価 | 24,905.59 | 0.3% |

上記の「景気敏感株」【注】は、いまが買い場の可能性があると判断しています。

【注】景気敏感株

東日本旅客鉄道(以下JR東日本と表記)は、通常は、景気の影響を受けにくい「ディフェンシブ株」と見なされています。同社は、リーマンショックのような大不況で自動車など製造業が軒並み赤字となったときでも、業績へのダメージが軽微でした。

ところが、今回のコロナショックは普通の不況と異なり、製造業だけでなく、電鉄・小売り・サービスなども業績・株価に大きなダメージを受けました。このレポートでは、コロナショックで業績や株価に大きなダメージを受けたJR東日本なども、景気敏感株と呼んでいます。

急反発後でも、株価はなお低位。テクニカル的に良い買い場か

ご紹介した7銘柄について、「急反発した後だから、もう買いにくい」と思う方もいらっしゃるかもしれません。

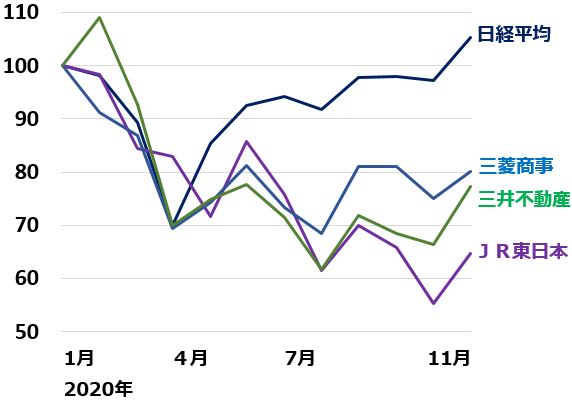

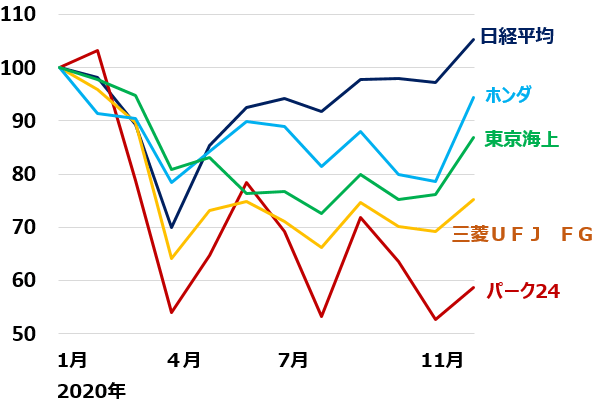

しかし、これらの銘柄はいずれも、これまで日経平均が戻る中で、ほとんど株価が戻っていなかった銘柄なので、急反発後でも、まだコロナショックの下落をほとんど取り戻していません。

三菱商事・三井不動産・JR東日本の週次株価推移、日経平均と比較:2019年末―2020年11月10日

ホンダ・東京海上・三菱UFJ・パーク24の週次株価推移、日経平均と比較:2019年末―2020年11月10日

本田技研工業(以下「ホンダ」と表記)は、コロナ前の株価にかなり近づきましたが、その他の銘柄は、コロナ前の株価と比較して、なお低位にあります。

私は、25年間ファンドマネージャーをやってきて、以下2点を肝に銘じていました。

◆悪材料があってずるずる下がっている銘柄は買ってはいけない。どこまで下げ続けるかわからないから。

◆下げが続いて割安と判断する銘柄が、突然、大きく反発した直後が、もっとも良い買い場である。トレンドが変わった可能性があるから。

以上2つの観点から、今日紹介した7銘柄は、いずれもテクニカルに良い買い場と迎えていると判断できます。ただし、テクニカル分析は、当たることも外れることもあることをご承知ください。投資判断はご自身で行ってください。

株価バリュエーション低い、今後の回復を期待

テクニカル分析だけで今日の7銘柄を選んだわけではありません。パーク24以外はいずれも、株価バリュエーションがきわめて低い「ディープ・バリュー株」(「極めて割安な株」という意味)です。

今、買うべきと考える「景気敏感株」7選:11月11日時点の株価バリュエーション

| 銘柄名 | PER:倍 | PBR:倍 | 配当 利回り |

1株配当金 会社予想:円 |

|---|---|---|---|---|

| パーク24 | NM(赤字) | 3.3 | 0.0% | 0.0 |

| 東日本旅客鉄道 | NM(赤字) | 0.8 | 1.6% | 100.0 |

| 三井不動産 | 16.5 | 0.8 | 2.1% | 44.0 |

| 東京海上HD | 21.2 | 1.1 | 3.8% | 200.0 |

| 三菱UFJ FG | 10.4 | 0.4 | 5.6% | 25.0 |

| 本田技研工業 | 12.9 | 0.6 | 2.3% | 68.0 |

| 三菱商事 | 18.3 | 0.7 | 5.4% | 134.0 |

| 出所:各社決算資料より作成。PERは、10日株価を今期1株当たり利益(会社予想)で割って算出。配当利回りは、今期1株当たり配当金(会社予想)を10日株価で割って算出。今期とはパーク24は2020年10月期のこと。他は2021年3月期 | ||||

配当利回りで見ると、三菱UFJ5.6%・三菱商事5.4%が魅力的で、配当利回りから割安と考えられます。

PER(株価収益率)も含め、総じて株価は出遅れ、割安と判断しています。

一番大切なのは、今後の収益見通しです。パーク24は、終わったばかりの2020年10月期(決算は未発表)で、会社予想ベースで赤字・無配です。ただし、私は、業績は次期(2021年10月期)から急回復し、いずれ最高益を更新していく力があると判断しています。

詳しくは以下のレポートを参照してください。

2020年10月28日:「パーク24」買い判断を継続。カーシェア好調、駐車場の利用率回復

JR東日本・三井不動産の投資判断については、以下のレポートも参考にしてください。

2020年4月21日:不安だらけの今だから、改めて注目。買収価値から割安な「ディ-プ・バリュー株」

三菱UFJ FGの投資判断については、以下のレポートを参照してください。

2020年6月11日:配当利回り5.3%!三菱UFJの投資価値を見直す

ホンダの投資判断については、以下のレポートを参照してください。

2020年11月10日:トヨタ・ホンダの収益力を評価:自動車株へ投資再開のタイミング到来と判断

三菱商事の投資判断については、以下のレポートを参照してください。

2020年9月1日:プロが解説!バフェット氏が日本の商社株を買う理由

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。