総悲観の中で「相場が生まれた」可能性も

トランプ米大統領の言動や政権運営を巡る不安を受け、米国と日本の株式市場は乱高下しました。同大統領は、先週追加利上げを決定したパウエルFRB(米連邦準備制度理事会)議長に株価急落の責任を押し付け、政府機関閉鎖をメキシコ国境の「壁」建設予算に反対した民主党の責任にし、シリア問題を巡る対立でマティス国防長官を辞任に追い込みました。

FRB議長については「大統領が解任を検討」とまで報じられ、中央銀行の独立性を懸念した為替市場でドルが売られた(円が上昇した)ことも日経平均株価を急落させました(25日)。

図表1は、米国市場の「恐怖指数」(市場の株価変動予想)の前年同期比が急上昇し、米国株が近年経験しなかった高ボラティリティーに直面したことを示します。先週のレポートで、市場のボラティリティー上昇を受けて株式売りを順張り的に加速させる「リスクパリティ戦略」の影響について解説しました。外国人投資家のリスク許容度低下が「2018年累計で5兆円超の日本株売り越し(東証)」や、投機筋による先物主導の売り崩しにつながったと指摘されています。

こうした中、「相場は悲観の中に生まれ、懐疑の中で育つ」との相場格言を思い出したいと思います。12月26日の米国市場では、NYダウ平均が前日比1,086ドル高と史上最大の上昇幅を記録。S&P500株価指数も「弱気相場(高値から2割以上下落)」入りを回避し大幅反発。27日には日経平均も約2年ぶりとなる大幅高に転じて2万円台を回復する動きとなりました。

図表1:高ボラティリティーに直面した2018年の日米市場

出所:Bloombergのデータより楽天証券経済研究所作成(12月21日)

新年も日経平均は「米国市場依存」を続けるか

2018年は、米国株が10月初に最高値をつけて下落して以降、日経平均も下値を切り下げる展開となりました。為替のドル高基調を主因に、ドル/円の底堅さが日本株を下支える場面もみられましたが、12月中旬からNYダウ工業株30種平均とドル/円が同時に下落し、日経平均は底割れを余儀なくされました。

図表2は、「円換算ダウ平均」(NYダウ平均×ドル円)と日経平均の推移を示したものです。2010年以降の両者の推移を「回帰分析」と呼ばれる統計処理で振り返ると、相関係数が0.987(決定係数は0.974)と連動性が極めて高かったことが実証できます。

「日経平均の方向性は、NYダウ平均と為替(ドル円相場)の2つで9割以上説明できた」ことを示します。同期間の両者の関係性を「回帰式(中心線)=Y=aX+b)」で示すと、「日経平均=円換算ダウ平均×0.0073+2,537円」と計算できます。

直近の円換算ダウ平均は約255万円ですので、「日経平均はやや下落し過ぎで、2万1,150円程度まで反発して不思議ではない」という試算になります。2019年の「ベストシナリオ」として「ダウ平均が2万6,828ドルの最高値に迫り、ドル円が115円に回復する」ケースを仮定するなら、日経平均が2万5,000円を目指す堅調が想定できます。

一方、ダウ平均が2万2,000ドル程度、ドル円が110円程度で推移する」ケースを仮定するなら、日経平均は2万円程度で推移する低調を想定せざるを得ません。2019年に米国経済が景気後退入りせず、市場のボラティリティーが収束していくなら、円換算ダウ平均が史上最高水準(2018年10月3日につけた約307万円)を2019年に再び更新する可能性はあると考えています。

図表2:日経平均は「円換算ダウ平均」との相関性が強い

出所:Bloombergのデータより楽天証券経済研究所作成(12月26日)

新年の日経平均は低位スタート?年後半に向け株高か

既述のとおり、今回の日米株式急落はファンダメンタルズ(経済の基礎的条件)やバリュエーション評価と関係の薄い需給波乱によるものと考えています。2019年4月までの平成時代で最後の「買い場」となる可能性があります。

もちろん、株価下落による逆資産効果や資金調達コスト上昇が実態経済に与える影響を見極める必要はあり、市場心理の改善に日柄調整を要する可能性もあります。新年相場は、米中・日米の貿易交渉、BREXIT(ブレグジット:英国のEU[欧州連合]離脱)などが待ち構える1~3月に底値を確認。米国、中国、日本が景気対策を打ち出すに従い年後半に向け株価が回復していくと考えています。

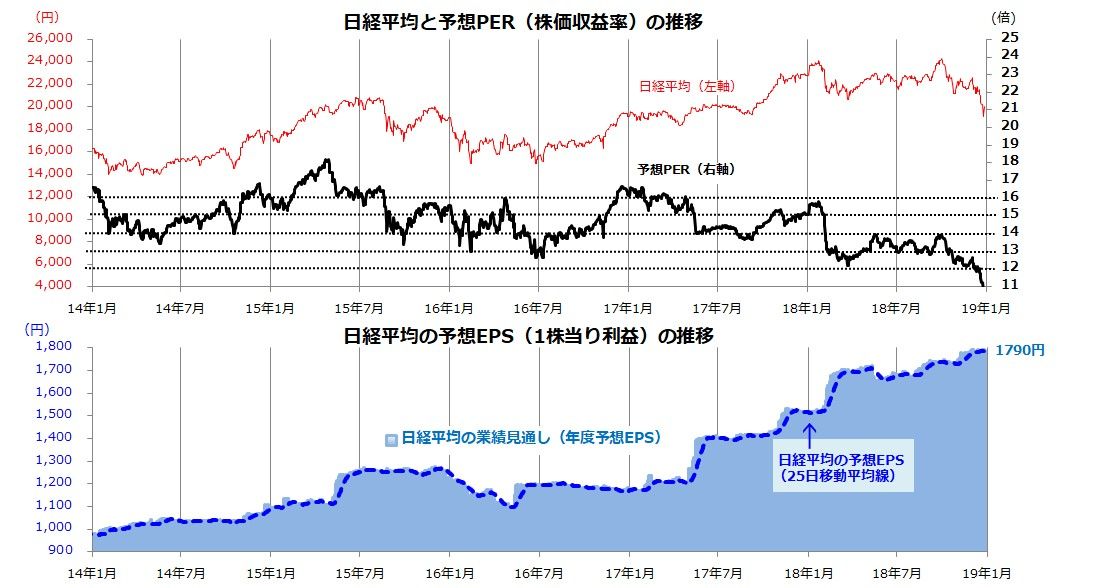

そこで、株価の回復余地を考えるモノサシとして注目したいのが日経平均の予想EPS(1株当たり利益)と予想PER(株価収益率)から上値と下値の目途を試算する方法です。

ボラティリティの上昇がファンド筋の株式売りを加速させてPERを押し下げました。一時的に株式のリスクプレミアムを拡大させた(益利回りを拡大させた)とも言えます。米国でも日本でも長期金利は低下しており、しばらくは低位で推移するとみられます。注目は、業績見通しに影響する景気の行方です。

現在の日経平均ベースの予想EPSは1,790円程度で、貿易戦争の激化、原油相場(商品相場)高騰、景気後退入りが現実化しなければ、小幅でも増益基調の持続が視野に入ってきます。予想PERが10.7倍まで低下した今週の日経平均に割安感は否めません(図表3)。2019年の日経平均は「年初の2万円程度から年後半は2万5,000円程度を目指す」を予想しています。

図表3:日経平均、予想PER、予想EPSの推移

出所:Bloombergのデータより楽天証券経済研究所作成(12月25日)

▼もっと読む!著者おすすめのバックナンバー

2018年12月21日:需給悪は乗り越えた?ソフトバンクIPOの光と影

2018年12月14日:ボトムは近い?日本株の命運を握る米国株の行方

2018年12月7日:ヘッジファンドの憂鬱と逆イールドの危機

▼他の新着オススメ連載

今日のマーケット・キーワード:今年を振り返るキーワード6 猛暑と『自然災害』

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。