波乱相場で日経平均の割安感が鮮明に

今週の日米株式は、波乱含みの展開となりました。

貿易摩擦や内外の景気見通しに懸念が広まる中、11月12日の米国市場で新型iPhoneの販売不振観測を背景とする「アップル・ショック」に、マレーシア前政権の投資会社を巡る不正疑惑「ゴールドマン・サックス・ショック」が重なり、NYダウ平均株価は602ドル安と大幅下落。11月13日の東京市場でも、リスク回避姿勢を受けた先物売り主導で、日経平均株価も大幅下落しました。

神経質な地合いは目先続く可能性はありますが、相場を下支える材料もあります。

例えば、(1)米商務省と協議した結果、トランプ大統領は自動車の輸入関税導入をいったん見送る見通し、(2)クドローNEC(米国家経済会議)委員長は「(月末のG20に向け)米中両国は貿易に関してあらゆるレベルで接触を再開した」と発言し、李克強(リー・クーチアン)中国首相も「米国側と交渉する意思がある」と応じた、(3)原油相場の下落基調はコスト低減効果を介して製造業の利益率を改善させやすいとの見方です。

中間決算では、中国の設備投資ブーム一巡が、一部企業の業績見通しを押し下げました。

とは言っても、国内の業況感は総じて底堅く、日経平均ベースの予想EPS(1株当たり利益)は1,770円程度に上方修正されています。

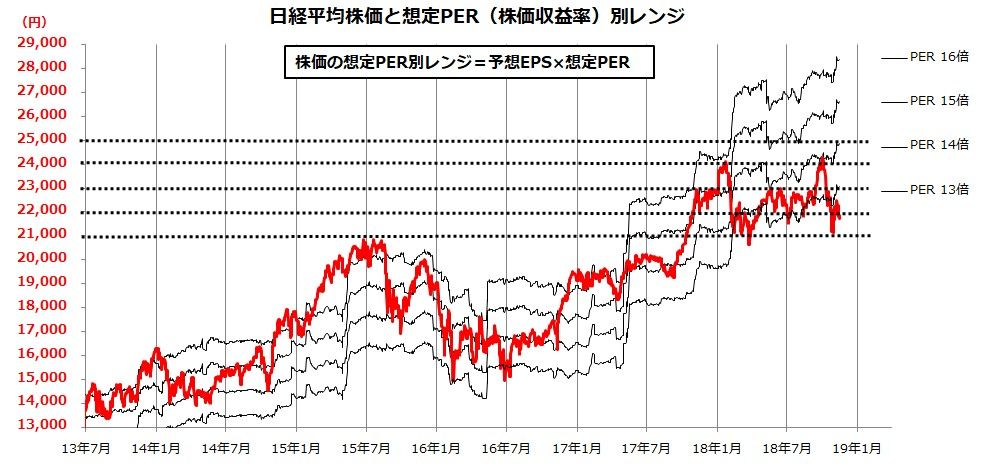

図表1で見る通り、想定PER(株価収益率)別株価レンジ(予想EPS×想定PER)で見ると、日経平均の予想PERは株価の下落で、約12.3倍まで低下(11月14日)。業績見通しを考慮した「割安感」が否めない状況となっています。

図表1:底堅い業績見通しで日経平均に割安感

米国で「インフラ投資関連株」が注目され始めた

こうした中、米国市場では「インフラ投資関連株」のパフォーマンス改善が注目されています。

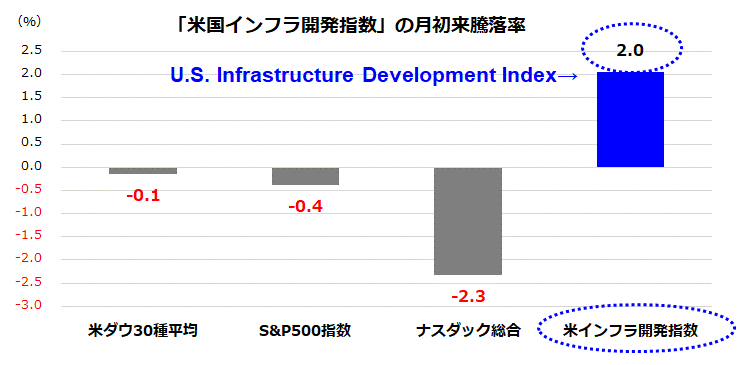

図表2は北米市場を中心にインフラ(道路、橋、空港、鉄道、配電網、水道等の社会的基盤)の整備・開発を事業とする銘柄で構成されるインフラ開発株指数(The U.S. Infrastructure Development Index)の月初来騰落率を示したものです。

上位銘柄はCSX、ノーフィーク・サザン、ユニオン・パシフィック(陸運)、ファスナル(鉱業・建設資材)、フォーティブ(工業技術)、ニューコア(鉄鋼)などです。

11月6日に実施された米中間選挙の結果を受け、トランプ米大統領は下院議会の議席数で過半を奪回した民主党と政策協議をしていく必要があります。

特に大統領再選(2020年)を目指すため、法人減税の効果が剥落(はくらく)しそうな2019年に景気の下支え策を実施すると考えられます。

一方の民主党は、オバマ政権下からインフラの整備の拡充を唱え、前回の大統領選挙時(2016年)には、ヒラリー・クリントン候補が「公共事業に5年で2,750億ドルを投資する」という公約を表明しました。

トランプ大統領としては、超党派で民主党が支持しやすい「インフラ投資(公共投資)拡大」を打ち出したいところでしょう。同大統領は今年2018年1月の一般教書演説で、「10年間で1.5兆ドル(約170兆円)を投資する」とのインフラ再興計画を提唱。議会に法案作成を呼びかけた経緯があります。米国市場は、予算の策定で主導権を握った下院民主党と大統領府が、インフラ投資拡大に向け協議を進めるシナリオを織り込み始めたかのようです。

図表2:米国インフラ関連株の月初来騰落率(比較)

注:米国インフラ開発指数=U.S. Infrastructure Development Index

東証上場の「インフラ投資関連銘柄」の業績

2019年に米国の実質経済成長率がやや減速するとみられる中、「インフラ整備」は国土安全(防災・減災)の大義だけでなく、雇用増加に寄与するため有権者にアピールしやすい施策です。具体的な政策が前進すれば、米国のインフラ関連企業だけでなく、日本の関連企業の収益拡大期待につながりそうです。

そこで東証上場のインフラ関連銘柄の中で、北米で事業展開している関連7銘柄を一覧しました(図表3)。

例えば、建設機械大手の小松製作所や日立建機は、中間決算や業績見通し発表前後に「中国の需要減速」を不安視して株価は下落しました。

7銘柄の平均予想PER(株価収益率)は約10.2倍と、市場平均(TOPIX[東証株価指数]=12.8倍)より低位で推移しています。米国でインフラ需要拡大期待が強まると、関連銘柄として注目度が回復する可能性があります。

こうした銘柄群には、商品面やサービス面で高い国際競争力を持つ企業が多く含まれ、外国人投資家の注目度も回復していくと考えられます。国内でも安倍政権は、12日に開催した経済財政諮問会議で「防災や減災に向けたインフラ整備について民間企業を積極的に活用して進めたい」との方針を確認しました。新年(2019年)の主要テーマとして「インフラ関連銘柄」に注目したいと思います。

図表3:「インフラ関連銘柄」の参考例

| # | コード | 銘柄 | 事業 | 時価総額 | 年初来騰落率 | PER |

|---|---|---|---|---|---|---|

| 1 | 4063 | 信越化学工業 | 建築素材向け塩化ビニール | 41,482 | -15.3 | 13.7 |

| 2 | 8031 | 三井物産 | 総合商社で北米事業強化 | 31,171 | -2.3 | 6.9 |

| 3 | 6301 | 小松製作所 | 建設機械の製造大手 | 28,385 | -28.4 | 10.7 |

| 4 | 5713 | 住友金属鉱山 | 銅、ニッケル等の非鉄 | 9,632 | -36.0 | 9.3 |

| 5 | 6305 | 日立建機 | 建設機械の製造大手 | 6,572 | -25.4 | 9.9 |

| 6 | 5233 | 太平洋セメント | 道路建設用セメント | 4,660 | -24.2 | 10.7 |

| 7 | 6432 | 竹内製作所 | ミニショベル最大手 | 1,120 | -14.6 | 9.9 |

| 7銘柄平均 | -20.9 | 10.2 | ||||

注:上記は参考情報であり、特定の銘柄を推奨する目的のものではありません。

単位は、時価総額は億円、年初来騰落率は%、PERは倍。PERは今期予想で今期予想EPS(1株当たり利益/市場予想平均)に基づいたもの。

▼もっと読む!著者おすすめのバックナンバー

2018年11月9日:谷深ければ山高し?構造改革期待のブラジルにも注目

2018年11月2日:ショートカバーは続く?米中間選挙のシナリオ別相場見通し

2018年10月26日:エアポケット相場で底値を模索。ナスダックの戻りはある?

▼他の新着オススメ連載

今日のマーケット・キーワード:日本の『実質GDP』成長率は2四半期ぶりにマイナス

今日、あの日:国連海洋法条約が発効【24年前の11月16日】

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。