イタリアの政治的混乱が世界株安の背景

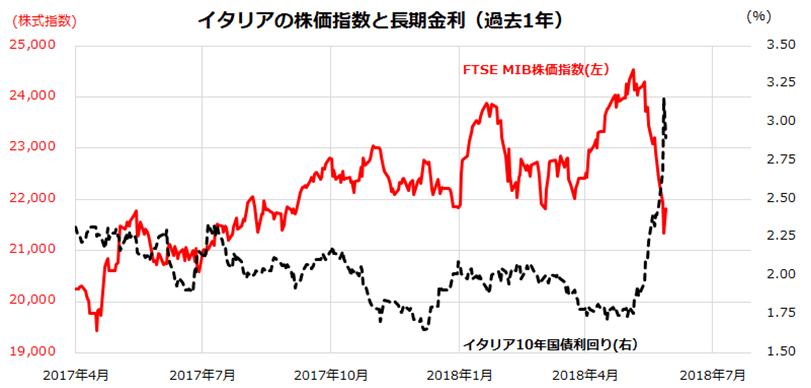

今週の世界市場では、イタリアの政治的混乱を震源としたリスク回避姿勢が強まり、為替でユーロ安と円高が進行。内外株式は一時急落を余儀なくされました。

イタリアでは、3 月に実施された総選挙でポピュリズム政党「五つ星運動」と極右政党「同盟」が勢力を伸ばしたものの、連立政権の樹立に失敗していまだ政権が発足していません。EU(欧州連合)批判を繰り広げる両党とマッタレッタ大統領の対立が先鋭化しており、事態収拾のため再選挙が実施される可能性が高くなっています。

隣国のスペインでも与党議員の汚職疑惑を巡り野党がラホイ首相に対する不信任動議を提出。両国の政治的停滞は当面免れず、景気の下振れリスクだけでなく、市場は「EU離脱」をも警戒する動きとなりました。

EU内で経済実態がドイツやフランスに劣後しているイタリアやスペインでは、与党や議会の親EU派が劣勢傾向となっています。緊縮財政を強いるEUに対する批判を受け、財政出動(バラマキ)を主張する反EU派が一段と勢力を増せば、EU統合維持や通貨ユーロの信認が後退することが懸念されます。

今週は、イタリアやスペインの国債が売られ(利回りは上昇し)、域内の安全資産とされるドイツ国債が買われた(利回りは低下した)結果、ユーロ円の下落とドル安・円高が進み、日経平均を押し下げる展開となりました(30日時点)。ただ、31日はいったん落ち着きを取り戻し、株価は反発しました。

図表1:イタリア発のユーロ不安は世界に波及する?

「PIIGS危機」が再来する可能性は低い

イタリアで総選挙が想定される事態となったことで、市場参加者は「PIIGS危機」と呼ばれた2012年の金融不安を思い起こしたかのようです。

当時は、ギリシャの財政・金融危機に端を発し、「PIIGS」(ポルトガル、イタリア、アイルランド、ギリシャ、スペイン)と呼ばれた財政基盤の弱いEU加盟国の国債が売られ、「ギリシャ→南欧諸国→ユーロ(EU)全体→世界」と不安や不透明感がドミノ的に波及。世界同時株安に至った経緯があります。

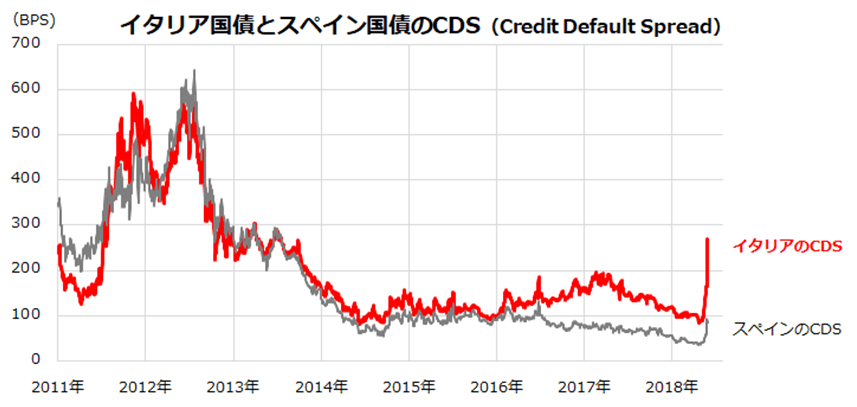

今回も、イタリアやスペインのソブリン(国債)の信用リスク悪化が警戒され、デフォルト(債務不履行)に備える保険料水準を象徴する両国国債のCDS(クレジット・デフォルト・スワップ)が急上昇しました。

とは言っても、南欧諸国のファンダメンタルズ(経常収支、財政収支、対外債務)は2012年当時と比べて総じて改善しており、EUやIMF(国際通貨基金)による危機対応策も強化されています。実際、イタリアのCDS水準は2012年当時の危機時と比べていまだ低位にあり、特にスペインのソブリンン信用リスクへの影響度は限定的である状況がわかります(図表2)。

メディアが報道するような「南欧諸国売り」や「欧州発の金融危機再来」に至っているわけではありません。予断は許されませんが、目先の不透明感で株価が過度に押し下げられた可能性もあり、31日の欧州市場はいったん落ち着きを取り戻しています。

図表2:イタリアとスペインの信用リスク推移(2012年当時との比較)

株価の押し目をセクター(業種)選別の好機に

今後も、不確実性(リスク要因)の顕在化や悪化次第で株式市場がボラティリティ(乱高下)に見舞われる可能性は否定できません。そうした押し目(株価下落)に直面する場合、どのようなセクター(業種)に注目したらよいでしょうか。

本稿では、業績見通し(利益成長予想)が相対的に良好なセクターに注目したいと思います。そこで、「東証17業種別株価指数」をユニバース(母集団)とし、2017年の株価指数別EPS(1株当り利益)から2020年予想EPS(市場予想平均)への増減益率を算出して降順に一覧しました(図表3)。

市場予想平均とは、専門家(アナリスト)による予想を積み上げた平均を示します。その結果、セクター別で電機・精密(59.8%)、機械(47.7%)、医薬品(46.5%)、鉄鋼・非鉄(36.8%)、小売(35.8%)などに高い増益率(利益成長率)が見込まれていることがわかります。

予想増益率が高めのセクターは、予想PER(株価収益率)がTOPIX(市場平均)より高めに評価される傾向がみてとれます。商品力、国際競争力、利益成長期待の面で優れたグローバル企業が多く含まれ、外国人投資家の注目度も高いと考えられます。

一方、銀行(6.2%)、情報通信・サービス他(13.8%)、電力・ガス(15.9%)といったセクターの業績見通しは、市場平均に劣後すると見込まれています。長期的な視野に立った「成長期待重視」のセクター選別や銘柄物色の参考にしたいと思います。

図表3:2020年までの東証17業種別増減益率見通し

| ↓降順 | |||||||

|---|---|---|---|---|---|---|---|

| # |

TOPIXと |

直近水準 | 1年前比 騰落率 |

PER(予想)単位:倍 |

17-20年 予想増減益率 |

||

| 18年 | 19年 | 20年 | |||||

| TOPIX(市場平均) | 1,747.45 | 11.4% | 13.8 | 12.6 | 11.8 | 22.0% | |

| 1 | 電機・精密 | 197.10 | 15.9% | 16.9 | 15.4 | 13.9 | 59.8% |

| 2 | 機械 | 384.98 | 14.4% | 15.7 | 14.1 | 12.8 | 47.7% |

| 3 | 医薬品 | 224.42 | 11.3% | 22.4 | 21.2 | 18.7 | 46.5% |

| 4 | 鉄鋼・非鉄 | 219.76 | 4.6% | 9.7 | 9.0 | 8.6 | 36.8% |

| 5 | 小売 | 238.47 | 16.3% | 23.5 | 21.2 | 19.6 | 35.8% |

| 6 | 自動車・輸送機 | 223.83 | 8.4% | 9.7 | 8.9 | 8.2 | 34.6% |

| 7 | 金融(除く銀行) | 136.31 | 6.6% | 10.4 | 9.8 | 9.2 | 33.3% |

| 8 | 商社・卸売 | 387.38 | 26.0% | 9.4 | 8.9 | 8.0 | 32.1% |

| 9 | エネルギー資源 | 157.25 | 34.1% | 8.6 | 7.5 | 7.5 | 30.6% |

| 10 | 運輸・物流 | 188.12 | 11.3% | 14.7 | 14.0 | 12.7 | 30.4% |

| 11 | 不動産 | 316.92 | 7.7% | 15.6 | 15.2 | 14.3 | 28.6% |

| 12 | 素材・化学 | 282.14 | 20.0% | 15.0 | 14.4 | 13.7 | 27.9% |

| 13 | 建設・資材 | 280.93 | 10.1% | 11.1 | 10.7 | 10.2 | 26.2% |

| 14 | 食品 | 343.83 | 0.2% | 19.1 | 17.9 | 16.7 | 19.7% |

| 15 | 電力・ガス | 78.51 | 1.9% | 11.4 | 10.0 | 10.4 | 15.9% |

| 16 | 情報通信・サービス他 | 225.42 | 10.0% | 18.2 | 14.3 | 14.3 | 13.8% |

| 17 | 銀行 | 114.95 | 1.4% | 9.5 | 9.4 | 8.7 | 6.2% |

|

出所: Bloombergのデータより楽天証券経済研究所作成(2018年5月31日)。注1:「予想PER」=業種別株価指数÷予想EPS(市場予想平均/Bloomberg集計)注2:「2017-20年予想増減益率」=2017年実績EPSに対する2020年予想EPSの増減益率 |

|||||||

▼著者おすすめのバックナンバー

2018年5月25日: それでも日経平均は上昇する?2020年までの相場展望

2018年5月18日: インバウンド関連株の堅調は続く?日中関係改善は追い風

2018年5月11日: 中東不安とナスダック反発のどちらに軍配?

▼他の新着オススメ連載

今日のマーケット・キーワード:『ベトナム株式』の足元の下落をどう読み解くか

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。