日本の大型割安株の配当利回りは、魅力的な水準

株式投資と言えば「値上がり益狙い」と思い込んでいる人が多いようですが、この発想を少し転換していただきたいと思います。

今の日本株には、値上がりは大きく期待できないものの、安定的に高い配当利回りが期待できる銘柄が増えているからです。

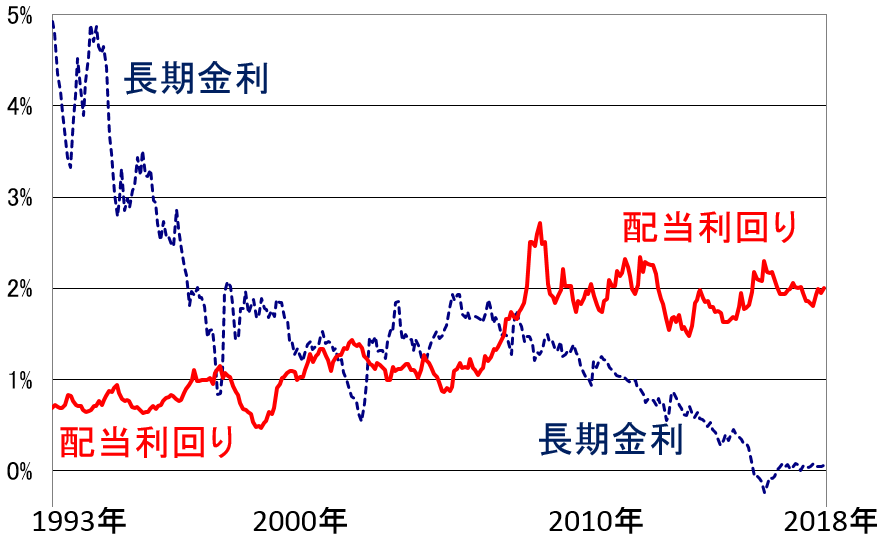

東証1部の平均配当利回りと長期金利(10年国債利回り)

注:楽天証券経済研究所が作成

昔の日本株は配当ではなく、値上がりを狙って買うものでした。

1993年ころでは、東証1部の平均配当利回りは1%もありませんでした。当時、長期金利(新発10年国債利回り)が5%近くあったので、株の利回りは低すぎでした。

ところがその後、長期金利が下がり続ける中で、日本株の利回りは上昇し続けました。「株価が下落した」、「本企業が株主への利益配分を増やすようになった」ことが、利回り上昇の要因です。

ところで皆さんは、1993年ころに長期金利が5%もあったことを覚えていますか。

このときに10年国債を買えば、10年間で50%(税引き前)の確定利回りが得られたのです。素晴らしいリターンですね。それでも当時、5%の利回りに魅力を感じた投資家はあまりいませんでした。なぜでしょうか。

現在では信じられないことかもしれませんが、当時はまだインフレ期待が高く、5%程度の利回りでは、十分にインフレをカバーすることができないと考えられていたからです。つまり、インフレに弱い債券投資よりは、インフレに強い不動産投資や株投資に魅力を感じる人が多かったのです。

今から振り返ると、そこがデフレ社会に突入する入り口で、値上がり益を狙って動くものを追いかけるより、じっくり長期国債で利回りを狙った投資をすべきだったのです。

では、これからの10年はどうでしょう。長期国債の利回りがあまりにも低くなってしまったため、国債の投資魅力は低くなりました。

そこで注目されるのが、日本株の利回りの高さです。配当利回りから日本株を見直していい時代に入ってきたと思います。

不況に強い業種から配当利回り2~5%の大型株を選ぶ

株の配当利回りは、おわかりのように確定利回りではありません。業績が悪化して減配になれば、利回りが低下したり、株価が下がる可能性もあります。

そのため銘柄選択にあたっては、単に予想配当利回りが高い銘柄を選ぶのではなく、長期的に保有して減配になりにくい銘柄を選ぶことが大切です。

全ての上場銘柄から予想配当利回りが高い銘柄を抽出すると、上位には予想配当利回り6%以上の銘柄もあります。一見魅力的ですが、ここは注意が必要です。

予想配当利回りが高すぎる銘柄には、減配リスクの高いものが多いからです。

私の目で見て、減配リスクが低い有望銘柄は、予想配当利回りで3~4%の辺りに多数あります。

それでは、減配リスクの低い銘柄を選ぶための4条件を具体的に見てみましょう。

減配になりにくい好配当利回り株を選ぶための4条件

(1)業種:不況に強い業種に属する

(2)規模:売上高や時価総額が大きい

(3)財務:借金が少ない

(4)収益力:経常利益率が高い

この4条件全てを満たす必要はありません。この4条件は、重要度の高い順に並んでいるので、一番重要な(1)、(2)だけ満たせば十分と言えます。

不況の影響を受けにくい代表業種は、情報通信、電鉄、医薬品、食品、サービス、日用品小売業などです。ここから、配当利回りの高い大型株を探してみてください。

以下に大型の好配当利回りの参考銘柄を挙げます。

東証1部上場大型株(TOPIX100:証券業は除く)予想配当利回り3.4%以上の20銘柄(2018年5月23日時点)

| No | コード | 銘柄名 | 配当 利回り (%) |

景気感応度 | 1株当たり 予想 配当金 (円) |

5月23日 株価 (円) |

|---|---|---|---|---|---|---|

| 1 | 2914 | 日本たばこ産業 | 5.1 | ディフェンシブ | 150 | 2,949.5 |

| 2 | 7201 | 日産自動車 | 5.0 | 景気敏感株 | 57 | 1,138.5 |

| 3 | 7751 | キヤノン | 4.2 | 景気敏感株 | 160 | 3,784.0 |

| 4 | 7270 | SUBARU | 4.0 | 景気敏感株 | 144 | 3,583.0 |

| 5 | 1928 | 積水ハウス | 4.0 | 景気敏感株 | 79 | 1,990.5 |

| 6 | 8035 | 東京エレクトロン | 3.9 | 景気敏感株 | 823 | 20,970.0 |

| 7 | 4502 | 武田薬品工業 | 3.9 | ディフェンシブ | 180 | 4,600.0 |

| 8 | 8053 | 住友商事 | 3.9 | 景気敏感株 | 75 | 1,924.5 |

| 9 | 8002 | 丸紅 | 3.9 | 景気敏感株 | 34 | 872.7 |

| 10 | 9437 | NTTドコモ | 3.9 | ディフェンシブ | 110 | 2,839.5 |

| 11 | 8411 | みずほFG | 3.8 | ディフェンシブ | 8 | 199.6 |

| 12 | 8058 | 三菱商事 | 3.7 | 景気敏感株 | 115 | 3,147.0 |

| 13 | 8316 | 三井住友FG | 3.6 | ディフェンシブ | 170 | 4,671.0 |

| 14 | 8725 | MS&AD インシュアランス | 3.6 | 景気敏感株 | 130 | 3,587.0 |

| 15 | 8591 | オリックス | 3.6 | 景気敏感株 | 70 | 1,936.0 |

| 16 | 8031 | 三井物産 | 3.6 | 景気敏感株 | 70 | 1,952.5 |

| 17 | 5108 | ブリヂストン | 3.5 | 景気敏感株 | 160 | 4,546.0 |

| 18 | 8001 | 伊藤忠商事 | 3.5 | 景気敏感株 | 74 | 2,119.0 |

| 19 | 9433 | KDDI | 3.4 | ディフェンシブ | 100 | 2,961.0 |

| 20 | 8766 | 東京海上HD | 3.4 | 景気敏感株 | 180 | 5,360.0 |

注1:1株当たり年間配当金は会社予想ベース。年間配当の予想額を公表していないキヤノンとオリックスは、楽天証券予想

注2:配当利回りは、1株当たり年間配当金を5月23日の株価で割って算出。景気敏感株/ディフェンシブの分類は筆者の判断、大手銀行株はかつて景気敏感株と見られていたが、現在、財務内容が良好で安定的に数千億円の純利益を獲得できる体質になっていることからディフェンシブ株に分類

なるべく多数の銘柄に分散投資する

たとえ4条件を全て満たしている銘柄があっても、1銘柄に集中投資するのは避けた方がいいです。個別銘柄リスクがあるからです。どんな銘柄も、将来絶対に減配がないとは言い切れません。

高利回りもの投資では、特定の銘柄に集中投資すべきではありません。減配になりにくい性質を持った銘柄の中で、なるべくたくさんに分散投資すべきです。

景気変動の影響を受けにくい業種(ディフェンシブ株)が優先されますが、景気敏感株にもある程度、分散投資すべきと思います。ただし、景気敏感株ばかりをたくさん買わないようにした方がいいと思います。

予想配当利回り3~4%の大型株に分散投資し、5年、10年と保有し続けることが、派手さはなくとも、着実に資産を増やしていく近道と思います。

好配当利回り株の買い方ですが、一気に大量に買うのではなく、時間をかけて分散投資することがオススメです。1株当たり配当金が変わらなければ、株価が下がった局面で買うと、配当利回りが高くなります。

▼著者おすすめのバックナンバー

2018年5月17日:配当利回り4%!「ダウの犬」型・日本株ファンドの作り方

2018年5月10日:日本株から「もしバフェ銘柄」を探す

2018年4月12日:4%超も!不透明相場で輝きを増すREITの好利回り

▼他の新着オススメ連載

今日のマーケット・キーワード:米国トランプ政権の命運を握る『中間選挙』

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。