日本インバウンド指数は年初来高値を更新

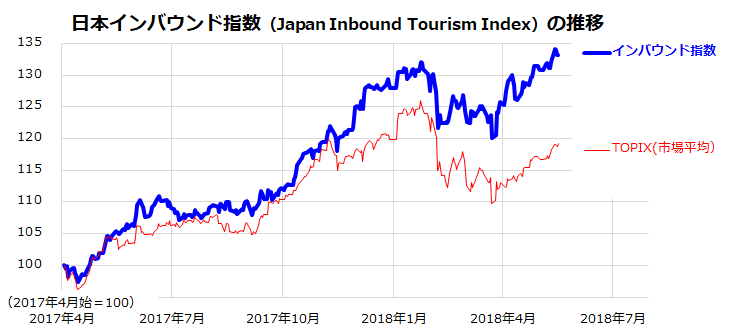

今週の株式市場では、米長期金利の上昇や米朝首脳会談を巡る不透明感が株価の上値を抑えましたが、ドル円相場が110円を突破したことを好感し、日経平均株価は底堅い動きとなりました(17日時点)。こうしたなか、インバウンド(訪日外国人客数)の増勢に伴う業績好調を反映し、日本インバウンド指数は年初来高値を更新する好調をみせています(図表1)。

日本インバウンド指数(Japan Inbound Tourism Index)は、訪日外国人客数の増勢から恩恵を受ける可能性が高い73銘柄で構成されている株式指数で、昨年秋頃からTOPIX(市場平均)に対する優勢を鮮明にしてきました。観光庁が発表する訪日外国人客数に関する最新数値によると、4月の訪日外国人客数は前年同月比+12.5%の290.1万人で「単月」として過去最高を記録。過去1年累計(2017年5月から本年4月)は3,009万人となり、「1年累計で3,000万人」を初めて突破しました。訪日外国人客による消費支出総額は2017年で約4.4兆円(前年比+16.5%)、本年1-3月期で約1.1兆円(前年同期比+17.2%)となりました(観光庁)。

インバウンドのモノ・コト(商品・サービス)への支出拡大は、大都市圏だけでなく地方の経済的寄与度を高めています。こうした流れを背景に業績を拡大させているインバウンド関連株は、株式相場における存在感を高めていくと考えらえます。

図表1:インバウンド指数のTOPIXに対する優勢が鮮明に

所得の増加と人民元高で中国人の購買力は拡大中

なお、訪日外国人客の中核を担っている中国や韓国との関係改善もインバウンドの増勢に寄与していくと思われます。実際、中国・李克強首相と韓国・文在寅大統領は5月8日に同時来日し、2015年以来中断されていた「韓中日首脳会談」が日本で開催されました。特に中国の首相が来日するのは7年ぶりのことで、安倍首相と李首相は日中関係の改善と経済協力の強化で合意しました。河野外相が15日の閣議で報告した「外交青書(2018年版)」でも、「日中国交正常化から45周年にあたり、日中関係の気運が大きく高まった」とし、「大局的な観点で日中の友好協力関係を安定的に発展させる」との方針を示しています。こうした日中の関係改善は、日本企業の中国における事業活動を後押しするだけでなく、中国からの観光客数の増加にも追い風となりそうです。

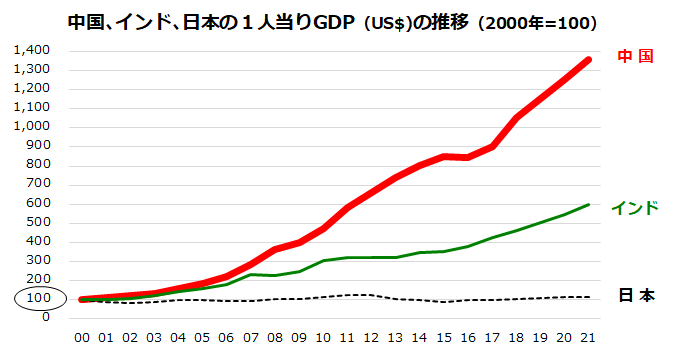

図表2:中国経済の成長エンジンは所得と消費の拡大

総人口が約13.8億人に及ぶ中国人の1人当り所得は急速に増加しています。図表2が示すとおり、中国の1人当りGDP(国内総生産/ 米ドル換算)は、2000年当時を起点にすると「17年間で約11倍」に増加してきました。2021年までにさらに約3割増加すると見込まれています(IMF予想)。共産党政府は、「投資と輸出」をエンジンとした従来型経済成長から「個人消費支出の拡大」を重視した成長を目指しています。

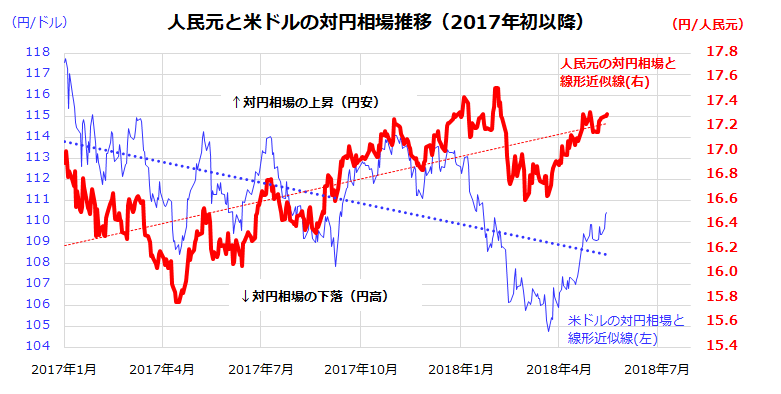

中国の所得拡大は、日本企業の事業機会ともなりえることは言うまでもありません。また、人民元の対円相場はドル円相場と比較して堅調に維持しています(図表3)。米中貿易摩擦の経緯を考えると、中国政府は人民元の対米ドル相場を下落させにくい状況です。人民元相場の相対的堅調は、訪日中国人客の購買力拡大に寄与すると考えられます。

図表3:人民元の対円相場は堅調に推移している

インバウンド増加は国策-関連銘柄の優勢は続くとみられる

安倍政権は2016年3月、インバウンドの増勢を加速させる方針を「明日の日本を支える観光ビジョン構想会議」で示しました。政府はその際、インバウンドに関する従来目標(2010年までに2,000万人、2030年までに3,000万人)を、「2020年までに4,000万人、2030年までに6,000万人」へ上方修正しました。

インバウンドの増勢による経済的効果が都市部だけでなく地方でも顕著になったことで、「名目GDP600兆円達成」と「地方創生」(地方経済の活性化)を同時に推進したい安倍政権の政策意図がみえます。国内の個人消費が盛り上がりを欠くなか、日本の商品やサービスに対するインバウンド需要増加は「国策」とも言えそうです。実際、訪日観光客と帰国後消費の需要に応える商品・サービスを提供する銘柄群の株価は相対的に堅調となっています。

なお、日本インバウンド指数を構成する銘柄の業種は、化粧品、小売り、消費財、鉄道・輸送、ホテル、サービスなど多岐にわたっていますが、「内需系」や「ディフェンシブ(安定成長)」と呼ばれる業種が多い点が特徴となっています。2015年以降、訪日外国人客の滞在行動は、(俗に言われた)「爆買い型」から「体験型」に変化したとされますが、品質がよく安心感がある日本の製品やサービスに対する需要は拡大し続けています。日本インバウンド指数を構成する銘柄群から、ウエイト(指数構成比率)が比較的高い主要銘柄を下記に一覧しました(図表4)。特に、個別銘柄ごとの「3年総収益率」(3年前からの配当込みトータルリターンを年率平均した数値)がTOPIXを大きく上回ってきた市場実績に注目したいと思います。

図表4:日本インバウンド指数の主要構成銘柄(参考情報)

| コード | 銘柄名 | 株価(円) 5月17日 |

年初来 騰落率 |

1年前比 騰落率 |

3年総収益率 (年率平均) |

|

|---|---|---|---|---|---|---|

| 1 | 4911 | 資生堂 | 7,978 | 46.5% | 125.4% | 54.7% |

| 2 | 4661 | オリエンタルランド | 11,195 | 9.0% | 59.0% | 12.2% |

| 3 | 4922 | コーセー | 21,660 | 23.1% | 85.8% | 43.3% |

| 4 | 7453 | 良品計画 | 37,950 | 8.1% | 31.2% | 24.9% |

| 5 | 4452 | 花王 | 7,731 | 1.5% | 13.8% | 12.4% |

| 6 | 7956 | ピジョン | 5,160 | 20.3% | 36.0% | 19.2% |

| 7 | 4927 | ポーラ・オルビスHD | 4,980 | 25.9% | 80.4% | 48.4% |

| 8 | 3088 | マツモトキヨシHD | 5,680 | 22.4% | 84.7% | 38.7% |

| 9 | 4967 | 小林製薬 | 9,520 | 30.1% | 48.1% | 34.7% |

| 10 | 3048 | ビックカメラ | 1,740 | 7.1% | 52.6% | 14.3% |

| TPX | TOPIX (東証株価指数) | 1,808 | -0.5% | 14.8% | 6.1% | |

|

注)上記は、「日本インバウンド指数」(Japan Inbound Tourism Index)を構成する73銘柄のうち、指数構成ウエイトで上位の 銘柄から10銘柄を任意で選んで示した参考情報です。「3年総収益率(年率平均)」は、3年前からの配当込みトータルリターン(総収益)を年率平均した数値です。 |

||||||

▼著者おすすめのバックナンバー

2018年5月11日: 中東不安とナスダック反発のどちらに軍配?

2018年5月2日:日経平均の上昇余地と下落余地を試算する

2018年4月27日: 米長期金利上昇は恐怖?日経平均への影響は?

▼他の新着オススメ連載

今日のマーケット・キーワード:米長期金利上昇は恐怖?日経平均への影響は?

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。