※このレポートは、YouTube動画で視聴いただくこともできます。

著者の香川 睦が解説しています。以下のリンクよりご視聴ください。

「米国の高配当利回り株に注目 6月下旬の相場変動が好機?」

高値を更新してきたS&P500が6月下旬に反落する季節性も

米国市場では今週、S&P500種指数が今年29回目となる最高値を更新しました(13日)。ナスダック総合指数も連日で最高値を更新。

時価総額が最大となったアップルと2位のマイクロソフトがともに最高値を更新し、3位のエヌビディアと合わせ上位3社それぞれの時価総額が約3兆ドル(約470兆円超)に膨らみS&P500やMSCI ACWI(オールカントリー指数)など時価総額加重平均株価指数への寄与度が大きくなっています。

エヌビディアは10日に10対1の株式分割を実施。株価が10分の1となって世界の個人投資家が売買しやすくなり、ダウ工業株30種平均の構成銘柄に採用される(半導体業種でインテルと入れ替わる)との観測も報道されました(11日/ロイター)。

一方、7日に発表された5月・雇用統計が市場予想より上振れて債券市場金利が上昇し株式相場の重しとなる場面もありました。

市場が警戒していた12日のFOMC(米連邦公開市場委員会)は市場の想定通り「政策金利の据え置き」を決定。金融当局による最新の金利見通しとパウエルFRB(米連邦準備制度理事会)議長(記者会見)は「早期の利下げ」に慎重な姿勢を示しました。ただ、同日朝に先立って発表された5月・CPI(消費者物価指数)の伸びが市場予想を下回り市場に安ど感を広めました。

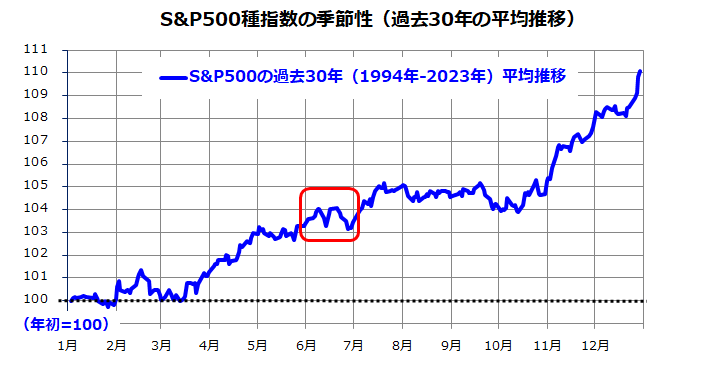

図表1は、S&P500の過去30年における平均推移を示したものです。6月は株価のボラ(変動性)が高まりやすかった季節性(アノマリー)がみられます。6月27日に前倒しされた大統領候補者討論と世論調査の反応次第で、株式市場が「もしトラ・リスク」を不安視していったん反落する可能性には留意したいところです。

<図表1>米国株式は6月下旬に荒れやすい?(30年間の平均推移)

FOMCは最新の「米国経済・金利見通し」を公表した

今週の日米市場は「中銀ウイーク」と呼ばれ、金融政策を巡るイベントを消化する動きとなりました。

市場予想の大勢によると、日本銀行は13~14日に開催する金融政策決定会合で、金融政策の維持を決めると見込まれていますが、「国債の買い入れの減額」を示唆するか否かが焦点となっています。一方、11~12日に開催されたFOMCでFRBは市場の想定通り「7会合連続の政策金利据え置き」を決定しました。

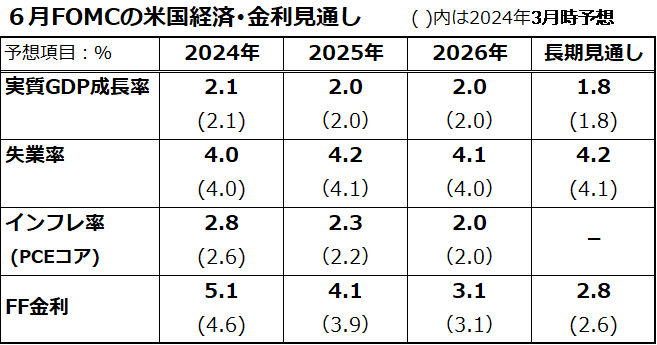

こうした中、市場はFOMCが3カ月ごとに公表するSEP(FOMCメンバーの米国経済・金利見通し(中央値))を注目していました。図表2は、最新のSEPの概略と前回(3月FOMC)における見通しを比較したものです。

2024年や2025年の実質GDP(国内総生産)成長率予想はソフトランデング(+2.0~2.1%のプラス成長を維持する)シナリオを維持する一方、2024年と2025年のインフレ見通しをやや上方修正。

これにより、政策金利見通し(ドット・チャートとも呼ばれる)を3月時よりややタカ派的に上方修正しました。FOMCメンバーが概して「年内は1回の利下げ」を見込んでいることが示されました。

パウエルFRB議長は直後の記者会見で「金融政策が景気を抑制しており、われわれが望むような効果をもたらしているという証拠は非常に明確だ」としながらも、「(インフレについては)良好なデータをさらに目にする必要がある」と述べました。

こうしたFRBによる「利下げに対する慎重姿勢」に市場は動揺しませんでした。12日に発表された5月・CPIの前年同月比伸びが+3.3%と市場予想を下回ったことで、市場と金融当局に安ど感を与えたとみられます。

なお、SEPは2025年に4回の利下げ(2025年末の政策金利見通し=4.1%)を見込んでいることも分かりました。先物市場(FED WATCH)は、9月の利下げ開始確率を66.3%、11月の利下げ開始確率を100%と予想。12月の追加利下げ確率を69.2%と予想しています(12日)。

為替のドル/円相場は1ドル=156円台で推移し、「円建てS&P500指数(為替ヘッジなし)」の年初来騰落率は+25.6%となっています(12日)。

<図表2:FOMCが公表した「最新の経済・金利見通し」をチェック>

米国市場の「高配当利回り株」のランキング(降順)に注目

上記したように、金融当局や市場の認識(見通し)に多少のぶれやズレはみられるものの、大局的な視点に立てば、インフレの減速を確認しつつ政策金利や債券金利は来年にかけて低下傾向をたどりそうです。米国市場ではMMF(マネーマーケットファンド)に約6.09兆ドル(約950兆円/ICI:米投信業協会集計)に及ぶ巨額な待機資金があります。

中期的視点ではMMFの利回りは短期金利の動きに沿って低下していくとみられます。欧米の古くからのことわざに「A bird in the hand is worth two in the bush」(手の中の一羽の鳥は、繁みの中の2羽の鳥の価値がある)があります。

利回りの高さを重視した投資ニーズを象徴する「手の中の鳥理論」(The bird-in-hand-theory)として知られます。「やぶの中(遠くで)で見え隠れしている2羽の鳥(値上がり益)は不確かだが、手の中で(足元で)比較的高い利回りの収入(インカム)を提供してくれそうな投資対象の方が着実」との投資スタイルを表現したものです。

将来、手に入れられるかどうか分からない多くのものより、確実に手に入れられるものの方が良いとの考えは、日本のことわざにも「明日の百より今日の五十」があります。

こうした利回り重視の投資対象として評価されやすいのが「高配当利回り株」といえるでしょう。

図表3は、S&P500の構成銘柄の中でも特に時価総額が大きい100社で構成されるS&P100種指数を構成する銘柄群をユニバース(銘柄選別母体)とし、予想配当利回り(市場予想平均)の降順(高い順番)にランキングして上位10銘柄を一覧にしたものです。業種別では「たばこ」、「無線通信」、「大手製薬」など安定成長業種が多いことが分かります。

株式配当利回りが5%以上の銘柄(配当利回り水準で1位のアルトリア・グループは8.8%)について複数業種に分散して投資し、世界の基軸通貨である米ドルの不労所得(米国企業は四半期配当が基本)を重視していく「バリュー株投資」にも注目したいと思います。

<図表3>米国市場の大型株で配当利回りをランキングする

| # | ティッカー | 銘柄名 | 業種 | 直近株価 (ドル) |

年初来 騰落率 |

予想配当 利回り(*) |

|---|---|---|---|---|---|---|

| 1 | MO | アルトリア・グループ | たばこ | 45.87 | 13.7% | 8.8% |

| 2 | VZ | ベライゾン・コミュニケーションズ | 無線通信 | 39.77 | 5.5% | 6.8% |

| 3 | T | AT&T | 無線通信 | 17.61 | 4.9% | 6.4% |

| 4 | PFE | ファイザー | 大手製薬 | 27.66 | ▲3.9% | 6.1% |

| 5 | BMY | ブリストル マイヤーズ スクイブ | 大手製薬 | 42.41 | ▲17.3% | 5.7% |

| 6 | F | フォード・モーター | 自動車 | 12.08 | ▲0.9% | 5.4% |

| 7 | SPG | サイモン・プロパティー・グループ | 商業施設REIT | 153.16 | 7.4% | 5.2% |

| 8 | PM | フィリップ・モリス・インターナショナル | たばこ | 102.65 | 9.1% | 5.1% |

| 9 | DOW | ダウ・インク | 総合化学品 | 56.25 | 2.6% | 5.0% |

| 10 | USB | USバンコープ | 銀行 | 39.28 | ▲9.2% | 5.0% |

| *予想配当利回りはBloomberg算出による市場予想平均 (出所)Bloombergより楽天証券経済研究所作成(2024年6月12日) |

||||||

▼著者おすすめのバックナンバー

2024年6月7日:インド市場が乱高下した理由は?モディ首相は総選挙で続投へ!(香川睦)

2024年5月31日:米国株式にセルインメイの季節?6月のトランプリスクを警戒(香川睦)

2024年5月24日:米国株式が世界株式より優勢?好決算エヌビディアがけん引(香川睦)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。