「米国株高」が世界株高をけん引してきた理由は三つ

米国市場では27日、多くの機関投資家が運用指標とするS&P500種指数が、2024年に入り20回目となる最高値更新を果たしました。ただ、四半期末に向けた持ち高調整の売りが出やすく、上値が重くなる場面もありました。

不安材料としては、(1)アトランタ連邦準備銀行のボスティック総裁などFRB(米連邦準備制度理事会)高官が「年内の利下げは1回にとどまる」との見通しを示したこと、(2)EU(欧州連合)が「デジタル市場法」に違反している疑いがあるとして米大手テック3社(アップル、アルファベット、メタ・プラットフォームズ)に対する調査を始めたと発表したこと、(3)中国政府がPCなどの政府調達で搭載する半導体からインテルやAMDなど米国企業の製品を排除する方針を打ち出したことなどが挙げられます。

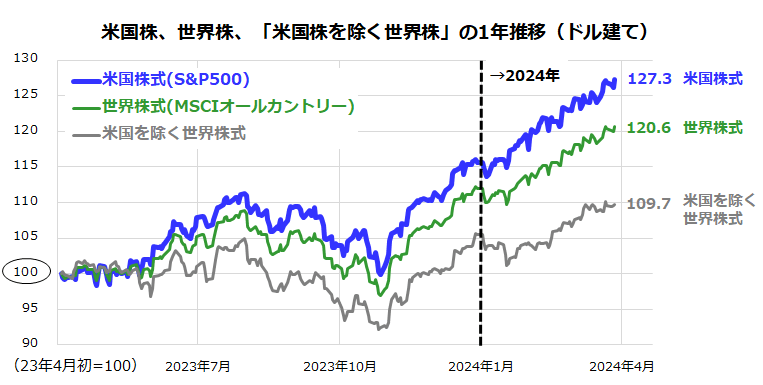

図表1は、1年前(2023年4月初)を起点とした米国株式(S&P500)、オールカントリー(MSCI世界株式指数/ドル建て)、米国を除く世界株式(MSCI/ドル建て)の推移を比較したものです。オールカントリーの時価総額ウエートで約6割強を占める米国株式が世界株式をけん引してきた、ということが分かります。

一方、「米国を除く世界株式」の劣勢が鮮明であることには注意したいと思います。S&P500は昨年11月から3月まで「5カ月連続高」を記録しつつあります(27日)。

米国株高を支えてきた要因としては、(1)米景気の軟着陸(ソフトランディング)期待が広まってきたこと、(2)FRBが年内の利下げ転換を示唆してきたこと、(3)エヌビディアを中心とする「生成AIブーム」による生産性向上期待が高まっていることなどが挙げられます。

市場の目先の関心は、29日に発表されるPCE(個人消費支出)価格指数の伸びと債券市場(金利)の反応に注がれています。

<図表1>米国市場の強気相場が世界株高をけん引してきた

「生成AIブーム」は米国株高のエンジンであり続ける

米国株式市場の動きを象徴するS&P500は時価総額加重平均指数です。従って、同指数を構成する企業の中で、主力銘柄の時価総額(株価×発行株式数≒市場が評価する企業価値)が大きく増減すると、S&P500の動きも影響を受けやすくなります。

図表2は、S&P500の時価総額上位10社(時価総額の降順)の「株価」、「時価総額」、「年初来騰落率」を示した一覧です。特徴的な傾向として、生成AI向け半導体の供給企業やAIの事業化に積極的な企業の「年初来騰落率」が相対的に高く、時価総額が増加することでS&P500の堅調な推移に寄与していることが分かります。

例えば、生成AI用データセンター向けGPU(画像処理半導体)で世界シェア9割を占めるエヌビディアの年初来上昇率は82.2%です。同社の時価総額は米国市場3位に浮上し、S&P500におけるウエートは5%に及んでいます。S&P500連動型インデックスファンドに投資することは、「資金の5%をエヌビディアに投資する」ことを意味します。

また、生成AIを提供するオープンAIと協業しているマイクロソフトや、AIビジネスに積極的な姿勢を見せているアマゾン・ドット・コム、メタ・プラットフォームズの年初来上昇率はS&P500をアウトパフォームして存在感を高めています。

世界の生成AI売上高は2023年の670億ドルから2032年には1兆3,040億ドル(約200兆円)へと約19.5倍に拡大していくと見込まれています(Bloomberg Intelligence)。

S&P500の時価総額上位10社(S&P500の時価総額ウエートで約35%)のうちテック系グロース企業(IT、半導体、コミュニケーションサービス関連株)が7社を占めており、こうした企業群の利益成長期待が高いことが時価総額加重平均指数であるS&P500の予想PER(株価収益率)をかつてと比べて高い水準(2024年予想PER=約21.7倍/27日時点)に押し上げている状況を考慮する必要があると思います。

<図表2:S&P500の堅調をけん引している主力銘柄をチェック>

S&P500銘柄の時価総額上位10社

| シンボル | 銘柄名 |

直近株価 |

時価総額 |

時価総額 |

年初来 |

|---|---|---|---|---|---|

| SPX | S&P500種指数 | 5,248.49 | 454,553 | 6,880.12 | 10.0 |

| MSFT | マイクロソフト | 421.43 | 31,314 | 473.97 | 12.1 |

| AAPL | アップル | 173.31 | 26,762 | 405.07 | ▲10.0 |

| NVDA | エヌビディア | 902.50 | 22,563 | 341.51 | 82.2 |

| GOOGL | アルファベット | 150.87 | 18,823 | 284.90 | 8.0 |

| AMZN | アマゾン・ドット・コム | 179.83 | 18,680 | 282.73 | 18.4 |

| META | メタ・プラットフォームズ | 493.86 | 12,590 | 190.57 | 39.5 |

| BRK/B | バークシャー・ハサウエイ | 416.93 | 9,015 | 136.45 | 16.9 |

| LLY | イーライリリー | 778.18 | 7,399 | 111.99 | 33.5 |

| AVGO | ブロードコム | 1,318.73 | 6,111 | 92.50 | 18.1 |

| V | ビザ | 279.02 | 5,751 | 87.04 | 7.2 |

| (出所)Bloombergより楽天証券経済研究所作成(2024年3月27日) | |||||

米国市場の利益見通しとS&P500のシナリオ別レンジ予想

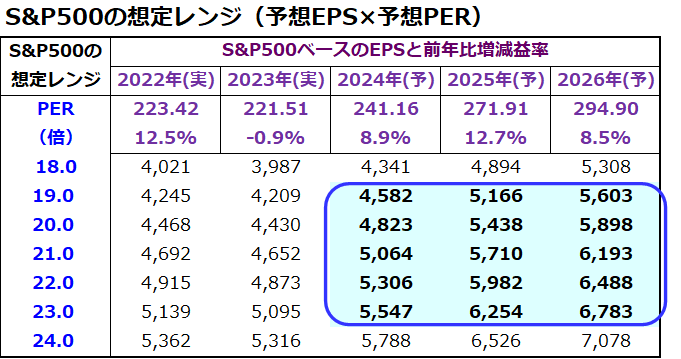

上述したS&P500の業種別・銘柄別ウエートの変化を加味しつつ、S&P500ベースの予想EPS(1株当たり利益)と予想PERの積(掛け算)で想定できる株価水準の中期的レンジを図表3で示したいと思います。

S&P500の2024年予想EPS(市場予想平均)は241.16(予想PERは21.7倍)ですが、本年後半になると12.7%増益が見込まれている来年(2025年)の予想EPS(271.91)を視野に入れ、2025年後半になると8.5%増益が見込まれる再来年(2026年)の予想EPS(294.90)が視野に入ってきます。

もちろん、こうした予想EPSは米国経済の動向次第で増減することもあります。こうした中、「予想株価=予想EPS×予想PER」とのプリンシパル(原則)に従い、金利動向、株式リスクプレミアム、市場心理(株式の人気度)の高低から影響を受ける予想PERを「19倍から23倍」の範囲で想定してみます。

なお、1990年以降で予想PERが最も上昇した場面はITバブル(ドット・コム・バブル)が崩壊する直前(1999年末)の29.6倍でした。当時はIPO(新規公開株)銘柄に「ドット・コム」の名さえ付けば業績が赤字でも株価が急騰する極端な強気相場でした。

一方、現在のS&P500の主力銘柄を構成するテック系グロース株は巨額の利益やキャッシュフローをベースに研究開発やM&A(合併・買収)を拡大させ、バランスシート上に示されない「無形資産」や「知的財産」(Intellectual Property)を豊富に蓄えている状況が当時との違いといえるでしょう。

図表3が示すとおり、2024年から2026年の予想EPSをベースにすると中期的視野でS&P500が5,500ポイント超えから6,000ポイント超えに及ぶ「上値余地」が視野に入ってきます。逆に、インフレ再燃による金利再上昇や景気後退などのリスク要因が顕在化する場合は、予想PERが縮小して一時的にせよ株価が下値を模索する可能性には留意が必要です。

とはいえ、株式は「成長証券」(Growth Securities)とも呼ばれます。中長期の利益成長期待を織り込んでいくトレンドを想定し、株価が下落する場面では押し目買いや積み増し買いが資産形成に寄与すると考えています。

<図表3>S&P500の中期的な先行き想定レンジを試算してみる

*S&P500の想定レンジ=予想EPS×予想PER(ライトブルーと太字で示した水準)

(出所)Bloombergより楽天証券経済研究所作成(2024年3月27日)

▼著者おすすめのバックナンバー

2024年3月22日:新NISAで「配当貴族」に分散投資!注目したい米国市場の「配当王」(香川睦)

2024年3月15日:「ほぼトラ」リスクで米国株は揺れる?大統領選挙の行方と影響(香川睦)

2024年3月8日:S&P500はスピード調整?円の長期下落トレンドに注目(香川睦)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。