ナスダック100が「最強の株価指数」と呼ばれる理由

米国市場では多くの機関投資家が運用指標とする「S&P500種指数」が1月の騰落率を+1.6%で終えました。「1月バロメーター」と呼ばれる経験則(アノマリー)では「1月のS&P500の動きはその年の相場の動きを予兆する」(As the S&P500 goes in January、so goes the year)とされ、1950年以来の生起確率は83.6%です(Stock Trader’s Almanac 2024)。

1月25日に発表された昨年第4Q(10-12月期)の米・実質GDP(国内総生産)成長率(前期比年率換算)は+3.3%と市場予想平均(+2.0%)を大きく上回り、経済のソフトランディング(軟着陸)観測を広めました。

一方、FRB(米連邦準備制度理事会)が注目しているPCE(個人消費支出)コア(食品とエネルギーを除く)価格指数は12月に前年同月比+2.9%と11月(+3.2%)から減速し2021年3月以降で最低の伸びを示しました。

こうした中、市場が注目していたFOMC(米連邦公開市場委員会:30~31日)は事前予想通り「政策金利の据え置き」を決定。パウエルFRB議長は直後の記者会見で景気の底堅さとインフレ率の減速で「リスクバランスが改善した」と評価しつつ、当面の金融政策転換については慎重姿勢を示して市場の「早期利下げ観測」をけん制しました。

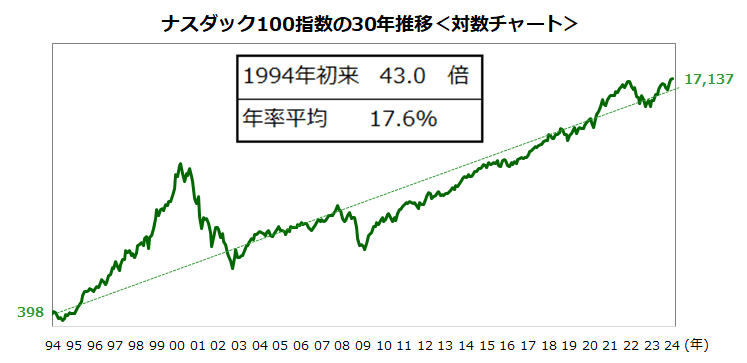

本稿では、注目度の高い株価指数の長期リターンに注目します。図表1は、ナスダック100(NASDAQ-100 Index)指数の過去30年のパフォーマンスを検証したものです。その時々の主力ハイテク株のウエートが高い同指数は、大小の変動を経ながらも1994年初から「43倍」に成長(年率平均:+17.6%)してきました(1月末時点)。

同じ30年間でS&P500のパフォーマンスは「10.4倍」(年率平均:+9.4%)でしたので、ナスダック100指数が「最強の株価指数」と呼ばれる理由が分かります。

<図表1>ナスダック100は最強の長期市場実績を示してきた

ナスダック100とSOX指数のパフォーマンス堅調を支える要因

ナスダック100は、ナスダック総合指数に上場している時価総額上位100銘柄(金融を除く)で構成される時価総額加重平均指数で、最近はマイクロソフト、アップル、アルファベット、アマゾン・ドット・コム、メタ・プラットフォームズなど「荒野の七人」(The Magnificent Seven)と呼ばれる大手テック7社の時価総額ウエートが約6割を占めています。

一方、「SOX指数」と呼ばれるフィラデルフィア半導体株指数は、米国を中心とする半導体・半導体製造装置株30銘柄で構成される時価総額加重平均指数で、エヌビディア、TSMC(台湾積体電路製造)、ブロードコム、ASLMホールディング、AMDなどが主力構成銘柄となっています。

1月末時点の各指数の騰落率をみると、S&P500(市場平均)の年間騰落率は+18.9%、年初来騰落率が+1.6%であるのに対し、ナスダックは年間騰落率が+41.6%で年初来騰落率が+1.9%と優勢です。また、SOX指数も年間騰落率が+45.8%で年初来騰落率が+2.1%と優勢です。

ナスダック100の堅調は生成AI(人工知能)を中心とするイノベーション(技術革新)進展に伴う主力銘柄群の収益成長期待が追い風です。SOX指数の堅調は「シリコンサイクル」と呼ばれる半導体業界の需給変動に起因する在庫調整が一巡したことと、AI向け半導体需要の拡大で2024年以降の収益好転を織り込む動きとなっています。

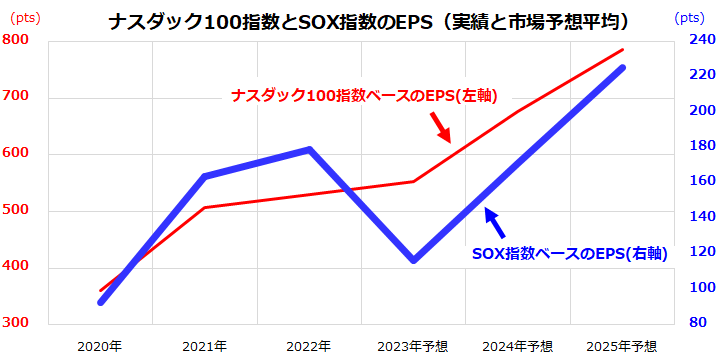

図表2は、ナスダック100ベースとSOX指数ベースの暦年EPS(1株当たり利益)について、2022年までの実績EPSと2023年から2025年までの市場予想EPSの水準推移を示しています。ナスダック100指数ベースのEPSは2024年に前年比22.5%増益、2025年も16.1%増益と好調が見込まれています。

SOX指数ベースのEPSは2023年に35.0%減益に陥りましたが、2024年には47.3%増益、2025年は31.5%増益と業績の大幅好転が見込まれており注目されています。

<図表2>ナスダック100とSOX指数の業績見通しに注目

注目のナスダック100やSOX指数に低コスト分散投資する方法

年明けに新NISA(ニーサ:少額投資非課税制度)が始まりましたが、個人投資家の方々が長期投資を想定してファンド(追加型公募投信)を選ぶに当たっては「低コスト」を意識していただきたいと思います。ファンドのコストが高いと受益者の正味リターン(投資成果)を長期にわたり減少させるからです。

特に、インデックス・ファンド(特定の株価指数への連動を目指す追加型投信)は、ネット証券を中心に「買付手数料なし(無料)」であるのは今や常識で、信託報酬(経費率)の高低についても吟味して選別する必要があると思います。

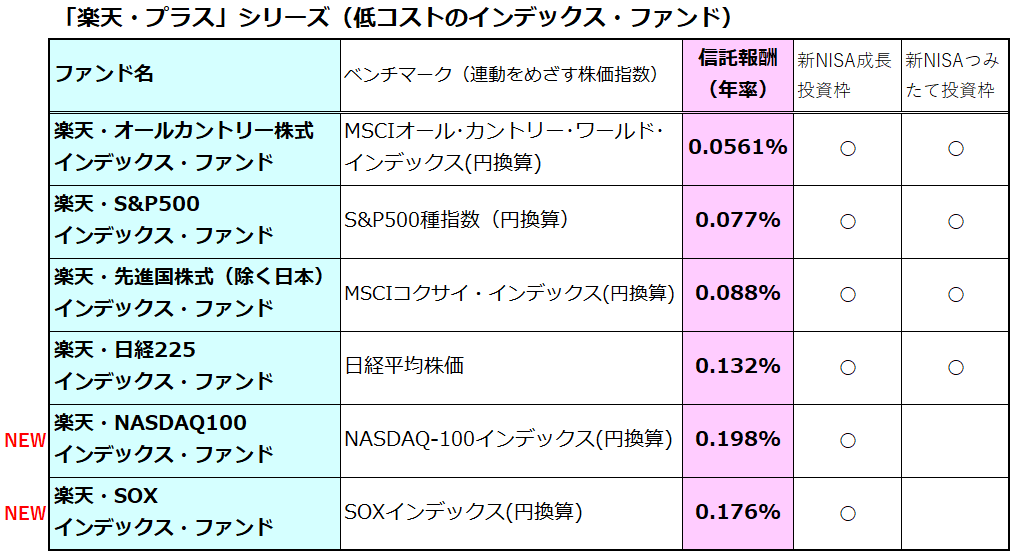

図表3で示す一覧は、楽天投信投資顧問が設定・運用している「楽天・プラス」シリーズの6種類のインデックス・ファンドです。

新たなラインアップとして、上述した収益の成長や復調を背景に投資家の関心が高い株価指数(円換算)に連動を目指す「楽天NASDAQ-100インデックス・ファンド」および「楽天・SOXインデックス・ファンド」の販売が1月30日にスタートしました。これらファンドの信託報酬は日本の投信業界における類似ファンドと比較して「最安」となっています(1月末現在)。

さらに「楽天・プラス」シリーズの6ファンドは楽天証券による「投信残高ポイントプログラム」の対象商品となっており、「実質的なコスト」は他投信会社が運用する類似ファンドと比べて一段と低減する点に注目です。

詳細情報は右記にてご参照ください(【更新】「最安ファンド」に新ファンド登場&残高ポイント対象! | 楽天証券)。投資家それぞれのニーズ、リスク許容度、相場観に合わせて低コストで内外に長期分散投資できるファンドを選ぶことが資産形成に寄与すると考えています。

<図表3>楽天投信投資顧問の低コスト・インデックス投信に注目

*上記ファンドは楽天証券でのみ売買することが可能で「投信残高ポイントプログラム」の対象商品です。

*上記した全てのファンドは原則として為替ヘッジをしません。

(出所)楽天証券経済研究所作成

▼著者おすすめのバックナンバー

2024年1月26日:なぜS&P500は最高値を更新?際立つSOXの強さ(香川睦)

2024年1月19日:S&P500の主役に異変?堅調株と急落株のなぜ(香川睦)

2024年1月12日:米国株式の季節性に注意!株価下落は好機か(香川睦)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。