米国株式は強気相場の途上も目先はスピード調整に直面か

米国市場ではS&P500種指数が前週まで7週連続で上昇。19日にS&P500の年初来騰落率は+24.2%となり、ダウ工業株30種平均は3万7,557ドルと5営業日連続で史上最高値を更新しました。ナスダック100指数も連日で史上最高値を更新し年初来騰落率は+53.7%となり強気相場を確認しました。

前週のFOMC(米連邦公開市場委員会)の結果と、FRB(米連邦準備制度理事会)のパウエル議長による記者会見がハト派寄りで市場は「一足早いクリスマスプレゼント」と受けとめました。「2024年の利下げ観測」で長期金利(10年国債利回り)は3.8%台に低下。

ICI(米国投資信託協会)によると、安全性の高い投資信託MMF(マネー・マーケット・ファンド)の残高は13日時点で約5.88兆ドル(約840兆円)に積み上がっており、金利低下見通しと投資家のリスク許容度改善を受け株式に向かう待機資金は潤沢とみられます。

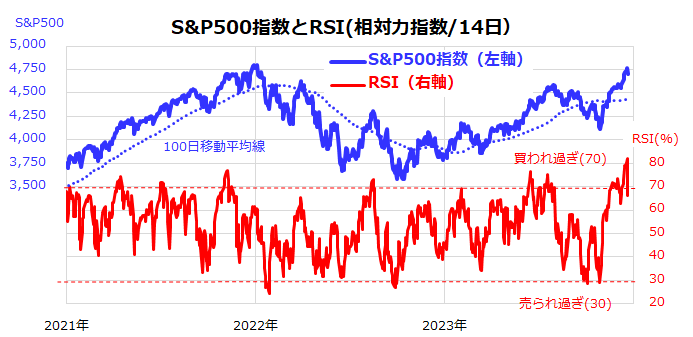

ただ、急な株価復調で過熱感も高まっており利益確定の動きも見られます(20日)。図表1は、S&P500とRSI(Relative Strength Index:相対力指数)の推移を示したものです。RSIは株価水準が「買われ過ぎ」か「売られ過ぎ」を示唆する逆張り系テクニカル指標で「70%以上」は買われ過ぎ、「30%以下」は売られ過ぎと判断されます。

S&P500が最近の底値を付けた10月27日にRSIは29.5%に低下し「売られ過ぎ」を示した一方、今週19日は84.1%と70%以上(買われ過ぎ)を大きく上回っていました。

金融相場とソフトランディング(景気軟着陸)を先読みする株式の中期的堅調は続くとみられる中、年末年始にスピード調整を余儀なくされる場面は「押し目買い」の好機となりそうです。

<図表1>米国株は強気相場の途上でスピード調整のサインも

MSCIコクサイと日経平均に連動を目指す低コスト投信に注目

来年1月に始まる新NISA(ニーサ:少額投資非課税制度)を目前に個人投資家の国際分散投資への関心が高まっています。参考にしたいのが、日本の公的年金を運用しているGPIF(年金積立金管理運用独立行政法人)の「基本ポートフォリオ」です。

GPIFは世界最大規模とされる約219兆円もの巨額資金を、基本ポートフォリオ(日本株式25%+外国株式25%+日本債券25%+外国債券25%)に沿って分散投資しています(四半期ごとにリバランス(配分調整)しています)。

株式部分を100%とすると日本株式に5割、外国株式に5割を配分していることになります。外国株式の約98%が米国株を中心とする先進国株に振り向けられています。そこで注目したいのが「MSCIコクサイ指数」と呼ばれる「日本を除く先進国株式に分散投資する時価総額加重平均指数」です。

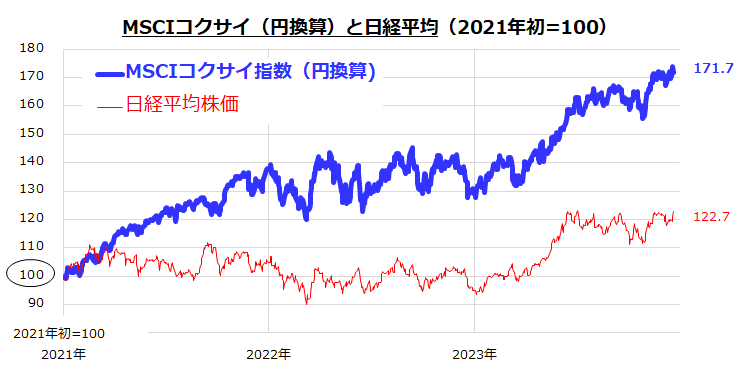

図表2は、MSCIコクサイ指数(円換算)と日経平均株価(225種)の推移を検証したものです(2021年初=100)。例えば、すでに日本株(個別銘柄や日本株の追加型投信)を保有している投資家は、MSCIコクサイ指数に連動を目指す追加型投信を保有することで内外株式にバランスよく分散投資するポートフォリオを構築可能です。

「ホームバイアス」と呼ばれる日本居住者としての思い入れや相場観に応じて「日本株式+外国株式」で構成する国際分散投資をイメージすることが可能です。

楽天投信投資顧問は12月22日、同種類の投資信託で最も安い信託報酬(年率)を目指す「楽天・プラス」シリーズのインデックス投信として、「楽天・先進国株式(除く日本)インデックス・ファンド」(信託報酬:年率0.088%)と「楽天・日経225インデックス・ファンド」(信託報酬:年率0.132%)を発売しました。

楽天証券が受け取る手数料を受益者に還元するため、両ファンドの実質的なコスト(受益者負担)を一段と引き下げたことが投資家の関心を引き付けています。

<図表2>MSCIコクサイ指数(円)と日経平均には分散投資効果が見込める

資産形成では「長期、積立、分散、低コスト、節税投資」を大切に

資産形成の王道として「長期、積立、分散投資が大切」といわれていますが、新NISAが始まるにあたり、個人投資家の方々にまずは「長期、積立、分散、低コスト、節税投資」を意識したポートフォリオ構築を目指していただきたいと思います。

特に投資信託(追加型投信)を選ぶ際には受益者(投資家)のコストに相当する「買付手数料」や「信託報酬」の高低に気を配りたいと思います。新NISAを活用して「つみたて投資枠」や「成長投資枠」で選ぶファンドのコストが高いと受益者の正味リターン(投資成果)を長期にわたり減少させます。

中でも、インデックス・ファンド(特定の株価指数への連動を目指す追加型投信)は、ネット証券を中心に「買付手数料はなし(無料)」であるのは今や常識となっています。また、信託報酬の高低についても吟味する必要があります。

図表3で示すように、楽天投信投資顧問が22日に発売した「楽天・先進国株式(除く日本)インデックス・ファンド」と「楽天・日経225インデックス・ファンド」を含めた「楽天・プラス」シリーズの4ファンドの信託報酬(年率)は日本の投信業界における類似ファンドと比較して「最安」となっています(19日時点)。

加えて、「楽天・プラス」シリーズの4ファンドは楽天証券による「投信残高ポイントプログラム」の対象商品となっており、実質コストは他投信会社が運用する類似ファンドと比べて一段と低減します。詳細情報は下記にてご参照ください【更新】「最安ファンド」に新ファンド登場&残高ポイント対象! | 楽天証券。

コア・サテライト投資戦略のコア部分に相当する国際分散投資を構築するにあたっては、投資家それぞれのニーズ、リスク許容度、相場観に合わせて低コストで世界に幅広く分散投資できるファンドを選んで購入することが資産形成に寄与していくと考えています(図表3で示すインデックス投信全てが新NISAの「つみたて投資枠」および「成長投資枠」の対象ファンドです)。

<図表3>楽天投信投資顧問の低コスト・インデックス投信に注目

*上記した全てのファンドは楽天証券の「投信残高ポイントプログラム」の対象商品です。

*上記した全てのファンドは原則として為替ヘッジをしません。

出所:楽天証券経済研究所作成

▼著者おすすめのバックナンバー

2023年12月15日:NISAで新興国株に分散投資。ある国を除く理由とは?鍵は「働きざかり」

2023年12月8日:NISAのインデックス投資は「オールカントリー」と「S&P500」のどちらがいい?(香川睦)

2023年12月1日:2024年の米国株式見通し:リスクシナリオは?(香川睦)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。