S&P500は2024年末までに5,000ポイントを目指す(メインシナリオ)

米国株式を象徴するS&P500種指数の年初来騰落率は+18.5%となっています(29日)。AI(人工知能)革命の進展を期待する大手テック銘柄群(The Magnificent Seven:荒野の七人)の堅調が時価総額加重平均指数であるS&P500の復調をリードしてきました。本稿では筆者の2024年の米国株見通しを述べたいと思います。

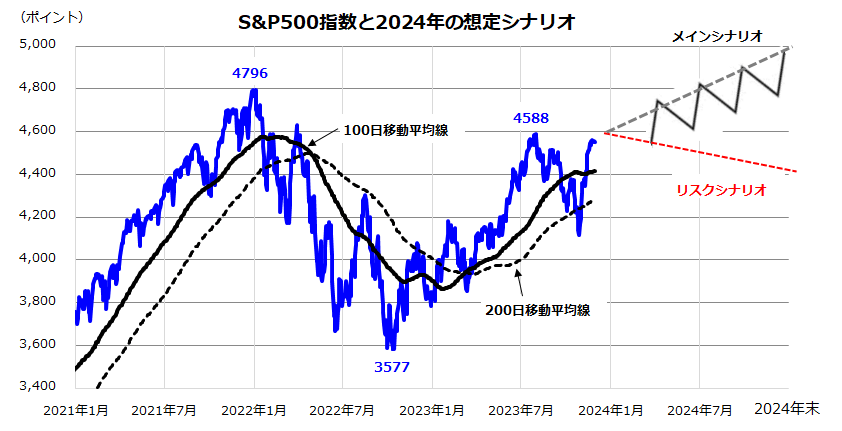

図表1は、2024年見通しを巡る「メインシナリオ」と「リスクシナリオ」を示しています。「メインシナリオ」では、S&P500がジグザグしながらも来年央ごろには(2022年初に付けた)最高値を更新する4,800に到達。来年末までに5,000を目指すと見込んでいます。

5,000という水準が「高すぎる」との印象を持たれるかもしれませんが、本年年末に想定している4,600からすると+8.7%に相当します。筆者の検証では、1993年以降の約30年におけるS&P500の年率平均騰落率は+8.7%でしたので長期的趨勢(すうせい)と等しい期待リターンです。

メインシナリオの前提として、(1)米景気は本年第4Qに減速し始めて2024年前半にソフトランディング(軟着陸)する、(2)FRB(米連邦準備制度理事会)は当面政策金利を据え置くがインフレ減速や労働需給緩和を確認し2024年央までに利下げに転じる、(3)債券市場の長期金利は低下もしくは安定する、(4)AIを中心とするデジタル革命進展を期待した大手テック株が(2023年ほどでなくとも)堅調を続けると想定しています。

後述する「リスクシナリオ」の顕在化で株価が調整場面を経る可能性もあります。その際は「リスクはリターンのブレである」との認識をあらためて共有したいと思います。

<図表1>メインシナリオ:S&P500は2024年末までに5,000を目指す

「荒野の七人」の堅調はAI革命の進展を反映する動き

今年の初めは米国の多くの専門家(ストラテジストやエコノミスト)の大勢が米国株の見通しに慎重でした。

米国経済の景気後退入りを不安視していたことに加え、S&P500の時価総額ウエートで約3割を占めるに至った「荒野の七人」(大手テック株7社=アップル、マイクロソフト、アルファベット、アマゾン・ドット・コム、エヌビディア、メタ・プラットフォームズ、テスラ:時価総額の降順)の年初来騰落率平均(+104.9%/11月29日)がS&P500を上回り、ナスダック相場をけん引する展開が想定以上だったことが主因です。

昨年末に登場したチャットGPTに代表される「生成AIブーム」が始まり、マイクロソフトやエヌビディアは11月に上場来高値を更新しました。ソフトとハードの一体開発および、それらを使うための端末、アプリ、データセンターなどを含む総合的な研究開発力・技術力が問われ、AIビジネス拡大から収益を得ると期待される大手テック株は本年復調を鮮明にしました。

図表2は、総務省の「情報通信白書(令和5年版)」で引用された「世界AI市場規模(売上高)の長期見通し」です。AIの市場規模は2030年には1兆8,470億ドル(約277兆円)に達し、本年の市場規模(推定:2,080億ドル)の約8.9倍に急拡大していくと予想されています。

<図表2>AI市場の規模は急拡大していくと見込まれている

AI市場の急拡大を収益化しそうなテック株の業績拡大は来年も続きそうです。図表3は、ナスダック100指数とS&P500ベースの予想EPS(1株当たり利益)を巡る市場予想平均を示したものです。

「荒野の七人」だけで時価総額ウエートの約6割を占めるナスダック100指数ベースの業績見通しは2024年に前年比19.2%の増益、2025年は15.6%増益と過去最高益を更新していく見通しです(Bloomberg集計)。

生成AIは中長期でAGI(汎用AI:Artificial General Intelligence)に進化していくと見込まれ、製造業、サービス業、金融業、医療業界などで導入が進み、産業の効率性や企業の生産性を向上させて業績の拡大に寄与すると考えられています。

ナスダック100指数ベースでのEPS拡大が主導してS&P500ベースのEPSも2024年と2025年に過去最高益を更新していくと予想されている点に注目したいと思います。

<図表3>ナスダック100の利益成長がS&P500の最高益更新をリードへ

リスク要因の顕在化で株価が調整する可能性は否定できない

上述した「メインシナリオ」は株価が一本調子で上昇し続けるという見通しではありません。大手テック株を中心とするグロース株が利益確定売りに押され、2023年に不調だったバリュー株に資金がシフトする循環物色も想定されます。

特に景気のソフトランディングが現実化し、2024年後半からの米景気回復が視野に入ってくると、景気敏感株を中心とするバリュー株やラッセル2000指数に象徴される小型株が内需回復を期待して物色されていく可能性もあります。

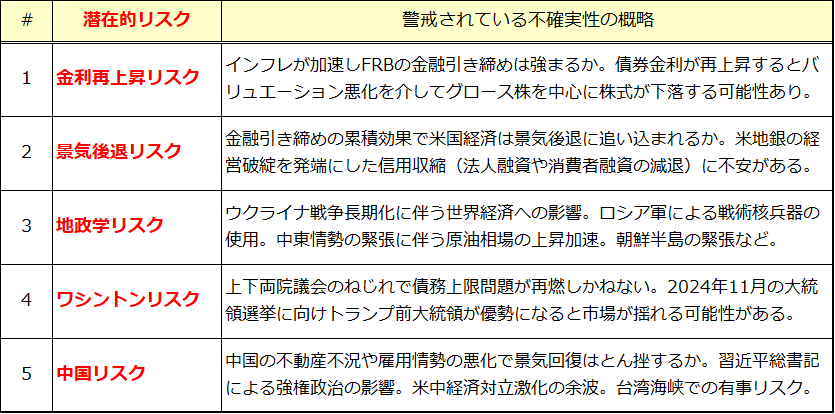

一方、「リスクシナリオ」としては図表4で示すようなリスク要因が顕在化すれば株式市場が調整を余儀なくされる公算が高まります。特に「金利再上昇リスク」ではFRBの利上げ継続や長期金利の反転上昇がバリュエーションの悪化を介してグロース株を中心に米国株を下落に追い込む可能性があります。

また、「景気後退リスク」が顕在化すると景気敏感株を中心に株式がいったん売られる可能性もあります。中東情勢など「地政学リスク」が緊張度を増せば、原油相場が反転上昇してインフレリスクが再燃する事態が警戒されます。

「ワシントンリスク」では、2024年1月から2月にかけて連邦政府の「つなぎ予算」が期限を迎え、金融市場が債務上限問題や財政不安に直面するケースが警戒されます。

11月5日の大統領選挙に向けてトランプ前大統領が当選する可能性が高まれば、バイデン現政権の外交・内政政策が覆される事態が想定され、一時的にせよ夏から秋にかけて市場が動揺する可能性がありそうです。

ただ、(伝統的に)民主党より共和党の方が「小さな政府」や「規制緩和」を重視するプロビジネス(企業寄り)とされ、仮にトランプ前大統領(共和党)が当選しても株式市場が年末にかけて落ち着きを取り戻す可能性が高いと思います。直近では米国初の女性大統領を目指すニッキー・ヘイリー候補(前国連大使/共和党)を支持する大口献金者が増えており注目されています。

「中国リスク」については、不動産市況が低迷している中国が20%超と推定されている若年者層の失業率を改善できず個人消費を中心に景気回復ペースが失速することが懸念されています。米中の経済対立や対中輸出規制が米国企業の対中ビジネスに影響を与えるリスクも軽視できません。

1月13日に予定されている台湾総統選挙の結果、親米派の与党(民進党)候補者・頼清徳氏が当選する場合、台湾海峡を巡る緊張が高まっていく懸念もあります。

なお、現時点では想定し難い新たなリスク(ブラックスワン)が登場する可能性もあります。これらリスクの複数が顕在化すれば、図表1で示した「リスクシナリオ」のように不確実性の高まりを受けて株式市場のボラティリティ(変動)が大きくなる展開が警戒されます。

筆者のメインシナリオとしては、2024年も米国市場では下落と復調を繰り返しながらS&P500が年末にかけて5,000を目指していくと見込んでいます。世界最大の資本主義国である米国経済の優位性、イノベーション(技術革新)の進展、株主に顔を向けた経営姿勢(自社株買いや増配傾向)を追い風に米国株式は長期的には堅調なトレンドをたどると見込んでいます。

株価が一時的に下落する場面は、「リスクはリターンの母である」と理解したいと思います。米国株に時間分散しながら投資を続けていくことは国際分散投資の構築と資産形成に寄与すると考えています。

<図表4>2024年に警戒すべきリスク(株価変動)要因は?

(出所) 楽天証券経済研究所作成(2023年11月29日)

▼著者おすすめのバックナンバー

2023年11月24日:驚きの米国株指数!?「FANG+指数」に分散投資する方法(香川睦)

2023年11月17日:ナスダックの復調に注目!ETF投資で日経平均を上回るリターンを目指す(香川睦)

2023年11月10日:米国株は急反発!今年も相場は「年末高」に向かう?(香川睦)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。