「自社株買い」の意味が日本では正しく理解されていません。今日は、自社株買いを解説します。以下が結論です。結論に書いてあることを、きちんと理解できればOKです。

【1】配当金より自社株買いの方が株主にとっての恩恵は大きい

【2】自社株買いは株主だけでなく、会社にもメリットがある。発行済み株式総数が減るので、その分、配当金の支払いが減少する。

【3】発行済み株式総数の2%相当の自社株を買うと、発行済み株式総数が2%減るので、利益総額が変わらなくても、1株当たり利益が約2%増える。PER(株価収益率)評価が変わらなければ、株価が理論上約2%上昇する。

上記3点を、きちんと理解できるように、以下で解説します。

企業が、自社株を買うのは、なぜ?

近年、自社株買いを発表する上場企業への投資家の注目が高まっています。自社株買いとは、文字通り、自社が発行している株を、買い戻すことです。

具体的に言うと、「三菱UFJ FG(8306)が三菱UFJ FGの株を買う」、「NTT(9432)がNTTの株を買う」のが、自社株買いです。

なんのために、そんなことをするのでしょうか?最も重要な理由は、株主への利益配分を増やすことです。自社株買いは、利益配分の重要な手段なのです。

株主への利益配分を増やす方法として、主に二つあります。

【1】増配(ぞうはい):1株当たりの配当金を増やすこと

【2】自社株買い

増配も喜ばれますが、近年は、自社株買いがより高く評価される傾向があります。米国のハイテク企業では、株主への利益配分は自社買いのみで配当なしも多くなっています。

自社株買いは、なぜ株主への利益配分になるのか?

「自社株を買うんだから、株価が上がるのでしょ」と、自社株買いの意味を「買いが入る」という需給材料だけと考えている方もいます。

確かに「自社株買い」を発表した企業の株価が、短期的に大きく上がることもあります。自社株買いをネタに、短期筋が買い上がると、そうなります。でも、それだけならば、短期的な株価材料にしかなりません。企業の投資価値が変わらなければ、いずれ売られて、元の株価に戻るでしょう。

自社株買いの意味は、「買って株価を押し上げる」ことではありません。「1株当たりの利益を増やす」ことにあります。

自社株を買うと、発行済み株式数が減ります。会社の利益総額が変わらなければ、1株当たり利益が増えます。1株当たりの利益が増えることを好感して株価水準が高くなる・・・ことが期待されます。

少し分かりにくかったかもしれないので、「たとえ話」で説明します。40個のケーキ(企業の純利益)を株主10人で均等に分け合うことを考えてください。1人4個ずつもらえます。ここで、企業が自社株買いを実施し、株主2人の株を買い取ったとします。

すると、株主数は8人に減りますので、1人当たりのケーキの割り当ては、5個に増えます。このように自社株買いとは、株式数を減らすことで、1株当たりの分け前を増やすことにあります。

配当よりも自社株買いの方が、株主のメリットは大きい

以下の【1】と【2】で、株主にとってのメリットが大きいでしょうか?

【1】配当利回りで2%に相当する配当金を出す

【2】発行済み株式総数の2%に相当する自社株買いをやる

【1】と【2】で会社に必要な資金はほぼ同じです(自社株買いのマーケットインパクトをゼロと仮定した場合)。ところが、株主にとってのメリットは【2】自社株買いの方が大きいといえます。

2%の配当金をもらうと、株主は配当金から源泉税などの税金を引かれます(非課税投資口座を使わない場合)。得られた配当金で投資を続ける場合は、改めて株を買い直す必要もあります。

一方、2%の自社株買いで理論通り、2%株価が上昇する場合は、株主はすぐに税金を取られることはありません。売却して売却益を確定させない限り、税金はかかりません。いつ売却して税金を払うか、株主に選択権があります。再投資する手間もなく、そのまま複利で投資を続けられます。

従って、株主にとって、配当金より自社株買いの方が本当はありがたいのです。それが分かるから、米国の大手ハイテク企業では、株主への利益還元は自社株買いだけでやり、配当金はなしにしているところも多数あります。

自社株買いは、会社にも恩恵がある

自社株買いは、株主にメリットが大きいが、会社にもメリットがあります。会社は買い取った自社株の分だけ配当金を払わないで済みます。買い付けた株数の分だけ、配当金の支払い総額を減らすことができます。

米国企業は、自社株買いを、財務戦略の一環として重視しています。昔、米国企業の投資家説明会で、自社株買いの目的を「自社株への投資が、一番利益率が高いので実施する」と説明していたのを聞いたことが印象に残っています。

簡単な例で説明しましょう。

A企業が、余剰キャッシュを10億円持っていたとします。その使い道に、【1】設備投資、【2】借金返済、【3】自社株買い、【4】大口定期預金の四つの選択肢があったとします。

【1】設備投資のニーズなく、無理に投資しても投資利回りは2%しか期待できない

【2】借入金利は2%

【3】自社株の配当利回りは3%

【4】大口定期預金の利回りはメガ銀行で0.002%程度

この場合、自社株買いの利回りが一番高くなります。配当金は、税引き後利益から払われます。配当金を減らせば、税引き後で3%のリターンが得られます。税引き前では、4.5%程度の高い確定利回りが得られる計算となります。

このような場合に、財務戦略として、自社株買いを実施することが、会社にとって一番利益率の高い投資先となるわけです。米国企業は、そういうことを説明していたのです。

自社株買いのメリット、おおまかな計算

自社株買いを発表する企業が増えています。発表された自社株買いが、株主にどのくらいのメリットがあるか、おおよその見当を付ける方法を、お教えします。

発表された自社株買いが、全て実行されるとした場合、発行済株式数が何%減るのか、見ると良いです。

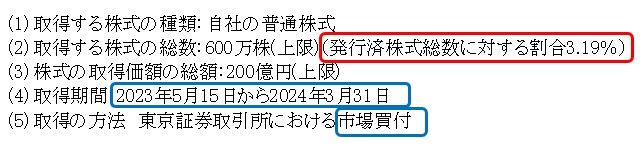

具体例を見てみましょう。以下は、2023年5月12日に発表された、大成建設(1801)の自社株買いの概要です。

ここで、一番注目していただきたいのは、私が赤で囲んだところ、「発行済株式総数に対する割合3.19%」です。上限株数を発表時の株価で買い付けると、発行済株式総数が、3.19%減少します。ということは、1株当たり利益が、おおむね3.19%増えるわけです。

PER(株価収益率)などの株価評価が変わらなければ、自社株買いで、1株当たり利益が3.19%増加し、株価が3.19%程度上がると期待できます。厳密に計算すると、もう少し異なる結果となりますが、ざっくりしたメリットの把握としては、上記でOKです。

次に注目していただきたいのが、青で囲んだ「取得期間」と「取得の方法」です。「2023年5月15日から2024年3月31日」まで、「市場買付」とされています。つまり、「1年くらいかけて、市場で買っていく」ということです。

自社株取得枠で表示される金額は、あくまでも上限であって、それを本当に全て買うか分かりません。株価が上昇し過ぎると、買わないこともあり得ます。

コロナショックで一時減少した自社株買いがまた増加へ

2020年はコロナ禍で不測の事態に備えるために、バランスシートで保有するキャッシュを増やす企業がたくさんありました。そのため、自社株買いを控える動きが広がりました。

ただし、2021年から2022年にかけて、コロナ禍が徐々に収束するにつれて、企業活動は徐々に正常化し、自社株買いを復活させる企業が増えてきました。

東京証券取引所が、PBR(株価純資産倍率)が1倍を割れる企業が東証上場企業の半数以上になっている現状を憂慮し、株主価値改善策の開示と実施を、PBRの低い企業に要請しました。これを受け、今後、日本企業に自社株買いが増えてくる期待が高まっています。

私は、今後、東証上場企業で毎年10兆円以上の自社株買いが実施されると予想しています。

▼著者おすすめのバックナンバー

2023年10月12日:投資信託とETF、自分に合う積み立て投資はどっち?ETFなら貸株も

2023年10月5日:急落の日本株・米国株、売りを決断できない人は逆指値(ぎゃくさしね)を使って守りつつ攻める

2023年9月25日:米国株より日本株のパフォーマンスが上回ると予想する理由

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。