S&P500種指数はゴールデンクロスを示現した

4月の米国市場では、株式が上値の重い動きとなっています。12日に発表された3月CPI(消費者物価指数)の前年同月比は+5.0%でした。伸び率は9カ月連続で低下しましたが、同日に公表された3月FOMC(米連邦公開市場委員会)の議事要旨で金融不安の影響や景気鈍化の可能性が示唆されたことなどが株価の重荷となりました。

一方、中期目線でみたテクニカル分析では前向きなサインもみられます。

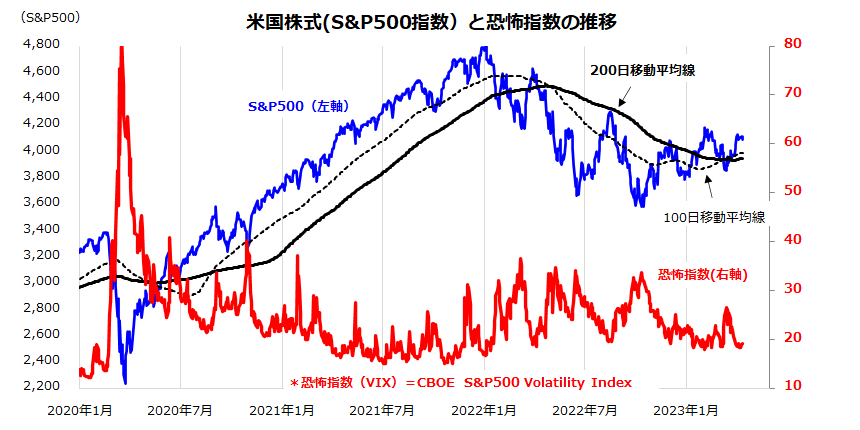

図表1は、2020年以降におけるS&P500種指数、200日移動平均線、100日移動平均線の推移を示したものです。200日移動平均線が上向きに転じ、100日移動平均線が200日移動平均線を下から上抜ける「ゴールデンクロス」を示現したことがわかります。中期移動平均線によるゴールデンクロスは、株価の持ち直し傾向(トレンド)を確認するサインとして注目されます。

また、図表1では「恐怖指数」との異名を持つVIX(Volatility Index)の推移も示しました。恐怖指数は現在20を下回っており、市場センチメントが悪材料をいったん織り込んできたことも示しています。

ただ、インフレに対応する金融引き締めが需要の低下や金融不安を招き、米国の経済を下押しする可能性があることに変わりはありません。特に地方銀行の経営破綻で広がった金融不安は、FRB(米連邦準備制度理事会)の金融引き締めによるインフレ対策を複雑にする可能性があります。

4月以降は、第1Q(1-3月期)の企業決算や業績ガイダンス(見通し)が発表される時期にあたり株価の上下に警戒を要します。

<図表1>S&P500の移動平均線がゴールデンクロスを示現した

米国経済の実質成長率を巡る予想平均を確認

米国市場では、景気が鈍化していくとの見通しが有力となっています。昨年3月のFOMC以降9会合連続利上げの累積効果に加え、今年3月に発生した金融不安が経済見通しの重しとなっています。

銀行株が下落した影響を受け、資本市場では社債の信用スプレッドが拡大。地方銀行の貸し出し(融資)姿勢は厳格化し、特に中小企業の資金調達コストが上昇しそうです。投資活動や商業用不動産取引を巡る資金繰りなどがタイトになると警戒されています。

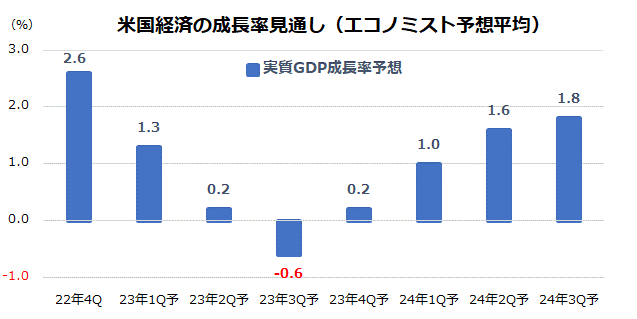

図表2は、米国の四半期別・実質GDP(国内総生産)成長率(米国では前期比年率換算成長率が標準)を巡るエコノミスト予想平均を示したものです(4月12日時点)。今年の成長率は第1Q(1-3月期日)の+1.3%から第2Q(4-6月期)は+0.2%に減速し、第3Q(7-9月期)はマイナス成長(▲0.6%)に陥ると見込まれています。

ただ、テクニカル・リセッションと定義される「2四半期連続のマイナス成長」は回避される見通しで、第4Q(10-12月期)から徐々に成長率が持ち直すと予想されている点が特徴です。

金融不安の影響が、今後の景気や業績見通しをどの程度鈍化させるのかを注視すべきですが、米国の四半期別・実質GDP成長率は2024年に向けて復調をたどっていくものとみられています。

昨年下落した米国株式が景気の鈍化をすでに相当織り込み、年後半に向け株価が持ち直していくとの「メインシナリオ」に変わりはありません。長期投資の姿勢を維持する前提に立てば、目先の悪材料や不安を消化する株価調整については、「押し目買い」や「積み増し買い」が資産形成に寄与すると考えています。

<図表2>米国景気はいったん鈍化した後に持ち直しへ

米国株の長期分散積立投資をシミュレーションする

米投資会社バークシャー・ハザウェイ社を率いる著名投資家ウォーレン・バフェット氏(92歳)は11日、「不動産に投資して人に貸すことも、債券の購入も預金もできる。だが人生を振り返ると、株式への投資がベストだった」と長期的な株式の魅力を強調しました(日本経済新聞)。

そこで長期視点に立った「米国株への積立投資(定時定額投資)」を市場実績で検証したいと思います。

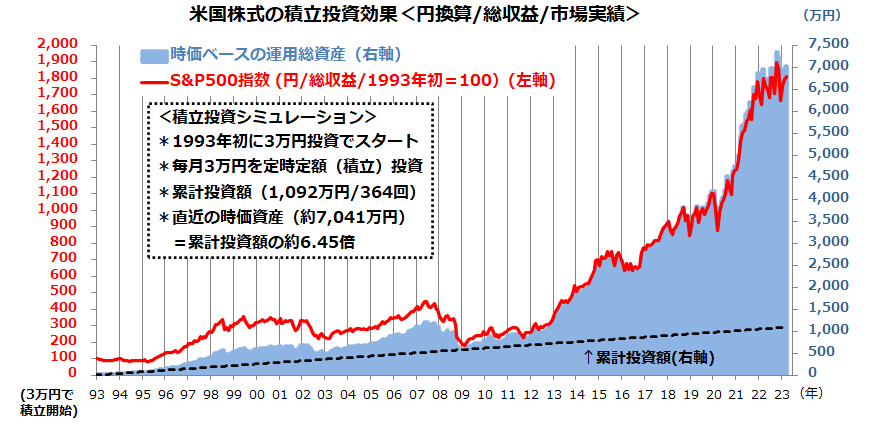

図表3は、約30年前の1993年初に3万円を米国株(S&P500総収益指数/円換算)に投資し、その後も毎月末に3万円ずつを継続的に投資してきた場合をシミュレーションしたものです。

1993年初から364回の定時定額(積立)投資を実践すると、累計投資額は簿価ベースで1,092万円(=3万円×364回)となりました。そして「ドルコスト平均法」と「複利運用」(雪だるま)効果で、投資元本の時価評価額は約7,041万円に膨らんできました(2023年3月末時点)。

これは、時価評価額が累計投資額(累計投資元本)の約6.45倍に成長してきたことを示します。

約30年の間には、ITバブル崩壊(2000年)、リーマンショック(2008年)、コロナショック(2020年)、インフレショック(2022年)などに伴う景気後退や株価下落を挟んできました。また、為替市場でもドル/円相場が乱高下した場面は多々ありました。

長期投資を実践する間に株価や為替が大きく変動するケースは珍しくありませんが、長期で振り返ると円換算した米国株が預貯金はもちろん確定利回り証券や日本株を大きく上回り、資産を増やすことができた市場実績がみてとれます。

円換算の米国株に定時定額投資を続けた場合の長期的な資産形成効果を再認識したいと思います。

<図表3>円換算した米国株への長期積立投資の検証

(出所)Bloombergより楽天証券経済研究所作成(1993年初~2023年3月末)

▼著者おすすめのバックナンバー

2023年4月7日:米国株の復調は続くのか:ナスダックの主力銘柄に注目

2023年3月31日:金融危機は再来する?「リーマンショック」との相違点

2023年3月24日:FRBは米国株の敵か味方か:市場は景気鈍化を警戒

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。