※このレポートは、YouTube動画で視聴いただくこともできます。

著者の窪田真之が解説しています。以下のリンクよりご視聴ください。

「【日本株】日銀サプライズで日経平均急落、メガ銀行株は急騰。日本株は長期投資で「買い」」

日銀サプライズで日経平均急落

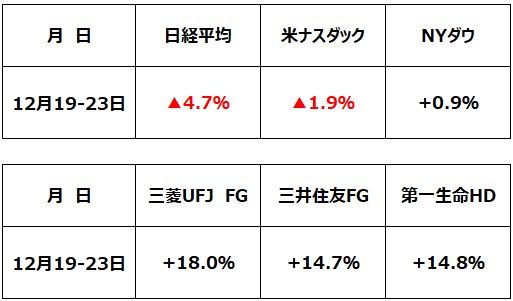

先週(12月19~23日)の日経平均株価は、1週間で1,291円下落して2万6,235円となりました。日本銀行が「事実上の利上げ」【注】を発表したこと、日銀の金融政策修正を受けて円高急進したことにより、日経平均は急落しました。

【注】事実上の利上げ

日銀は20日昼、長期(10年)金利の上限を0.25%から0.5%に引き上げる金融政策の修正を発表しました。黒田東彦日銀総裁を含め、日銀筋からは金利上限の引き上げに否定的な発言が続いていたので、完全なサプライズ(驚き)となりました。

FRB(米連邦準備制度理事会)が、来年以降も利上げを続ける姿勢を示していることに対する不安から、米国株も軟調に推移しています。ただし、先週の日経平均の値下がり要因では、米国に対する不安よりも日銀ショックの影響の方が大きかったと言えます。そのため、先週は米国株よりも日経平均の下げの方がきつくなりました。

ただし、先週の東京株式市場では、日経平均が急落する中、金融株が逆行高しました。日銀の低金利政策で収益にダメージを受けてきた銀行・生命保険株が事実上の利上げによって収益が改善する期待から急騰しました。

先週(12月19~23日)の日米主要株価指数、日本のメガ銀行・生保株の動き

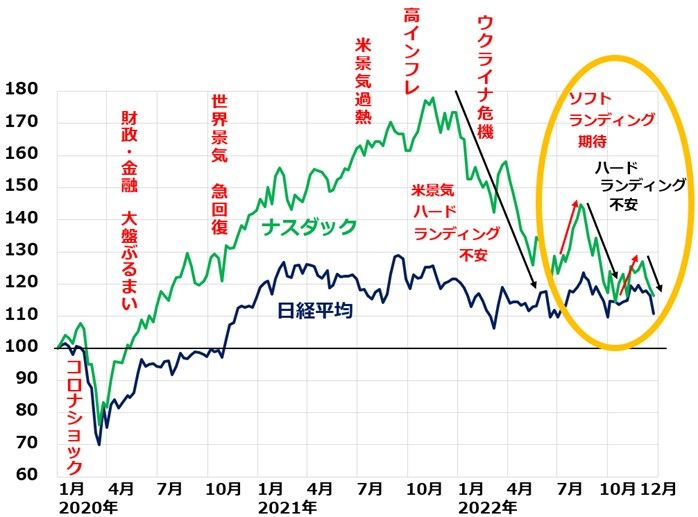

昨年10月以降、米国株が急落する中、日経平均は相対的に堅調でした。

ナスダック・日経平均の動き比較:2019年末~2022年12月23日

今年の7月以降(黄色の丸で囲んだところ)は、日米株式とも、米景気ハードランディング不安とソフトランディング期待【注】のせめぎ合いで、乱高下していました。足元では、ハードランディングの不安が少し高まってナスダック総合指数は弱くなっています。

【注】米景気ハードランディング説・ソフトランディング説

◆ハードランディング説:高インフレと高金利によって米景気が急速に冷え込み、リセッション(景気後退)入りするという考え。

◆ソフトランディング説:米景気が堅調なうちにインフレが沈静化に向かい米利上げ停止が視野に入り、米景気は緩やかに持ち直すという考え。

ただ、先週の日経平均の下落については、それ以上に日銀サプライズの影響が大きかったと言えます。

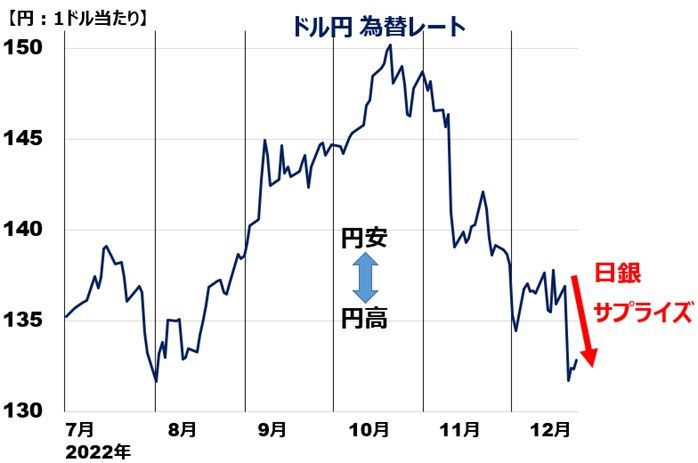

日銀サプライズで円高急進

日銀は何があっても「異次元金融緩和」を維持すると見られていたことが、円売りドル買いの投機筋に安心感を与えていました。ところが、長期金利の上限を0.5%に引き上げる日銀の豹変(ひょうへん)は、為替市場にとっても大きなサプライズとなりました。日銀の政策修正の発表直後から、円高が急進しました。

ドル/円為替レートの動き:2022年7月1日~12月23日

先週は、円高が急進したことにより、ドル建て日経平均が上昇し、外国人投資家による日本株売りが出やすくなりました。それが、先週の日経平均急落の主因と考えられます。

ナスダック・日経平均・ドル建て日経平均の動き比較:2019年末~2022年12月23日

円高が進むと、ドル建てで投資する外国人投資家にとって、日本株の買い値は上昇することになります。円高で日本の企業業績は低下するのに、買値は高くなることから、外国人の売りを誘発しやすくなります。

円安とは逆の効果があります。円安が進むと、ドル建て投資家の外国人から見て、日本株を安く買えるようになります。円安で日本企業の業績が改善するのに、安く買えるようになることが、外国人の買いを誘発します。

こうした為替の効果から、先週は外国人と見られる売りによって、日経平均は急落しました。

日本株・米国株、時間分散しつつ買い増し方針

日本株・米国株の投資判断は変わりません。日本株は割安で長期的に良い買い場を迎えていると考えています。短期では急落する局面があると思いますが、時間分散しながら少しずつ買い増ししていくことが、長期的な資産形成に寄与すると考えています。

米国株も同様に、時間分散しながら投資していくことが良策と考えています。

▼著者おすすめのバックナンバー

2022年12月22日:利回り3.6~5.0%!エネルギー安全保障に貢献する高配当利回り株3選

2022年12月21日:黒田サプライズ!日経平均急落でも銀行株急騰のわけ。三菱UFJFG「買い」継続

2022年11月16日:利回り4.4%・5.1%、メガバンク2社の「買い」判断を継続

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。