国内市場では「高配当株」が優勢となっている

国内株式は、外部環境に不透明要因を抱えつつ底堅く推移しています。

世界的な物価高(インフレ)、金融引き締め、ウクライナ戦争、中国のゼロコロナ政策、景気後退懸念など「VUCA」(Volatility、Uncertainty、Complexity、Ambiguity)とも呼ばれる多くの不確実性に直面しています。

こうした中、比較的高い配当利回りを投資家に還元する銘柄群が市場で高い評価を集めています。

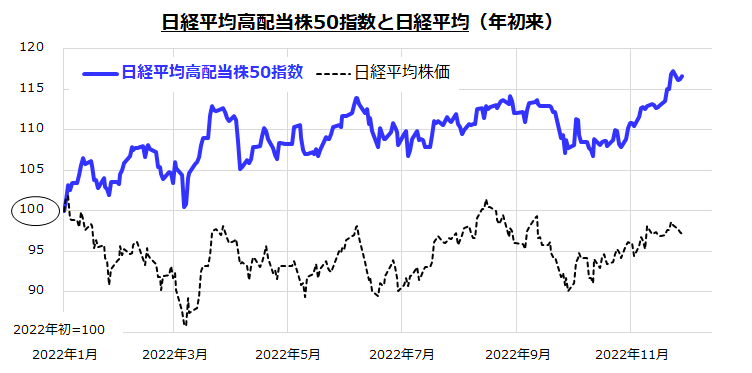

図表1は、「日経平均高配当株50指数」と日経平均株価の年初来推移を示したものです。日経平均高配当株50指数とは、日経平均の225社の中から、「配当利回りが高い50銘柄」(日本経済新聞社が選定)で構成されている株価指数です。

日経平均の年初来騰落率がマイナス圏(▲2.8%)にある一方、日経平均高配当株50指数の同騰落率は+17.4%と優勢を鮮明にしています(11月30日時点)。

総務省が発表した統計データによると、国内の10月の消費者物価指数(CPI、2020年=100)は変動の大きい「生鮮食品を除く総合指数」は103.4となり、前年同月比で3.6%上昇しています。

伸び率は消費増税時を上回り、1982年2月以来、40年8カ月ぶりの物価上昇率です。

物価高に直面していても、「高配当株」にバランス良く分散投資していたなら、「インフレに勝つ投資」(物価高による金融資産の購買力低下を防ぐ資産運用)を実践することが可能と言えます。

<図表1>高配当株指数の優勢が鮮明となっている

高配当株50指数の主力銘柄をチェック

高配当株に投資を実践する場合、自ら個別銘柄を選んで投資する、あるいは複数銘柄を選んで分散投資することも可能です。

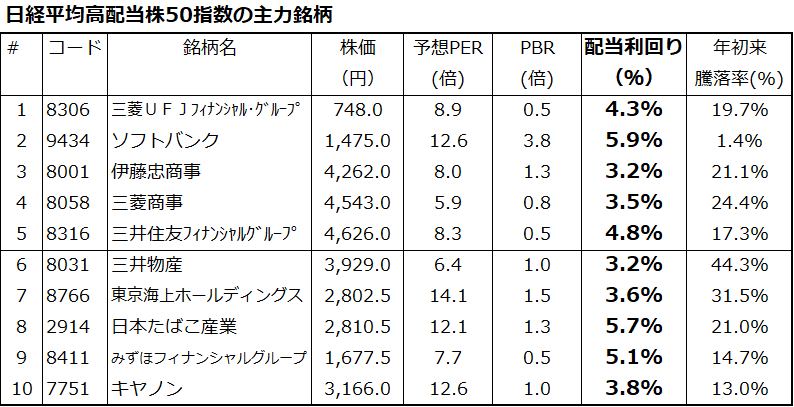

図表2は、日経平均高配当株50指数を構成する銘柄のうち時価総額上位10銘柄を一覧したものです。

配当利回りが比較的高いこと、予想PER(株価収益率)やPBR(株価純資産倍率)が比較的低いことに加え、一覧した全ての銘柄の株価が「年初来騰落率」でプラスとなっている(上昇している)ことが分かります。

主力銘柄群の中から業種を分散して複数銘柄を買い付けることにより、資金ニーズやお好みに合わせて「お手製の高配当株ポートフォリオ」を構築することが可能です。

ただし、こうした銘柄選別を試みる場合には、今期だけでなく来期以降も配当額を維持、あるいは増配が期待できるかどうかなど、業績見通しのチェックを極力実践することをお勧めします。

こうした銘柄選別作業に手間やリスクを感じるなら、比較的少額から購入できるインデックスファンドを活用して幅広く分散投資することを検討したいと思います。

<図表3>高配当株50指数の主力銘柄と年初来騰落率

(出所)Bloombergより楽天証券経済研究所作成(2022年12月1日)

高配当株50指数に連動を目指すETFに注目

図表1で示したとおり、日経平均高配当株50指数は年初来で日経平均をアウトパフォームしています。市場が比較的高い配当利回りを投資家に還元する銘柄群を評価していることを示しています。

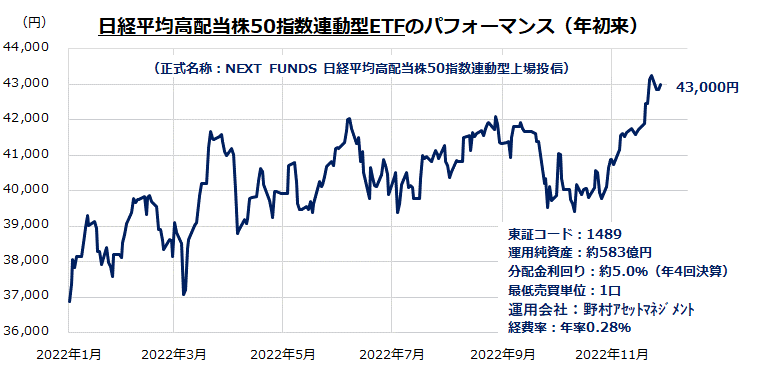

当然ですが、日経平均高配当株50指数に連動を目指す東証上場ETF(東証コード:1489)のパフォーマンスも堅調となっています(図表3)。

同ETF(上場投資信託)の売買単位は一口からで、取引価格が4万3,000円(11月30日)であることから、4万円強から高配当株に分散投資するポートフォリオを資産運用に取り入れることが可能となります。

そして、同ETFの分配金利回り(1年累計実績)は年率で約5.0%となっています。運用純資産は約583億円で、野村アセットマネジメントが運用・管理を行っています。

同ETFの注目点としては、組み入れられている銘柄からの配当金を集約して支払われる分配金の頻度が年4回(四半期決算)ということです。

一般的に国内企業の配当金は半期ベースとなっていますが、配当支払い日のズレを考慮し、受益者への分配金が四半期ごとの実績分配型ファンドである点が特徴となっています。

<図表3>高配当株50指数に連動を目指すETFに注目

欧米の古くからの諺(ことわざ)に「A bird in the hand is worth two in the bush」(手の中にある一羽の鳥は、繁みの中の2羽の鳥の価値がある)があります。

投資の世界では、利回り重視の投資ニーズを象徴する「手の中の鳥理論」(The bird-in-hand-theory)として知られています。

「やぶの中(遠くで)で見え隠れしている2羽の鳥(値上がり益)は不確実である一方、手の中で(足元で)比較的高い利回りの収入を提供してくれる投資対象の方が重要である」との投資スタイルを表現したものです。

日本の諺にも「明日の百より今日の五十」があります。長期的な視野で利回り重視の高配当株や高配当株ETFに注目してみましょう。

▼著者おすすめのバックナンバー

2022年11月25日:「配当貴族」に注目!連続増配株の分散投資戦略

2022年11月18日:米国株「年末高」期待は本物か?株価底入れが鮮明に

2022年11月11日:円建てNYダウ平均に注目:2023年に向けたリスク要因は?

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。