第3四半期までは金利上昇による痛みが世界に波及した

米国市場では、多くの機関投資家が運用指標とするS&P500種指数、ダウ工業株30種平均、ナスダック総合指数といった主要株価指数が3四半期連続で下落しました。FRB(米連邦準備制度理事会)が、インフレ抑制のため急ピッチな金融引き締めを続ける姿勢を示したことが主因です。

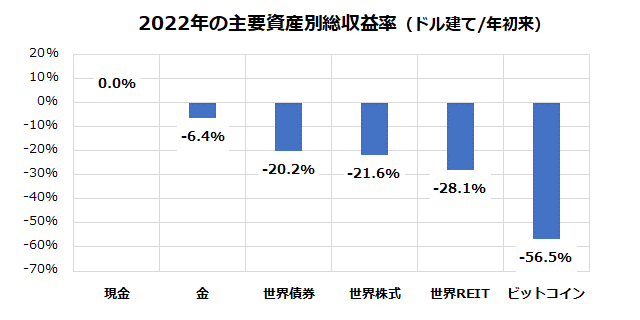

図表1は、世界の主なリスク資産(株式、債券、REIT=不動産投資信託、金)と現金(キャッシュ)の総収益率(トータルリターン)を年初来で比較したものです。主な先進国の中央銀行が利上げを実施し、債券市場金利(利回り)が急上昇。

伝統的なリスク資産に加えてビットコインなどの仮想通貨も厳しい調整を余儀なくされました。互いの相関性が低いことでリスク分散効果が期待されていた株式と債券がともに下落したことが特徴です。

対照的に、リターンはなくともリスクがない現金(キャッシュ)への選好が高まりました。ただ、9月28日に一時4%に上昇した米長期債金利(10年国債利回り)が低下に転じると、10月入りした2営業日(3日と4日)でS&P500種指数は2020年4月以来の大幅上昇を記録しました。

先週までの売られ過ぎに対するショートカバー(買い戻し)が主要因とみられますが、市場金利の低下は「将来の利益予想から算出する割引現在価値」に適用される割引率を下げ証券価格は反発しやすくなります。世界市場のリスクオフ(リスク回避)姿勢が2022年10-12月期(第4四半期=4Q)に緩むか否かは、債券市場金利の落ち着き次第となりそうです。

<図表1>リスク資産別に年初来総収益率を比較する

(出所)Bloombergより楽天証券経済研究所作成(2021年末~2022年10月5日)

バリュエーション面で世界の株式に割安感も

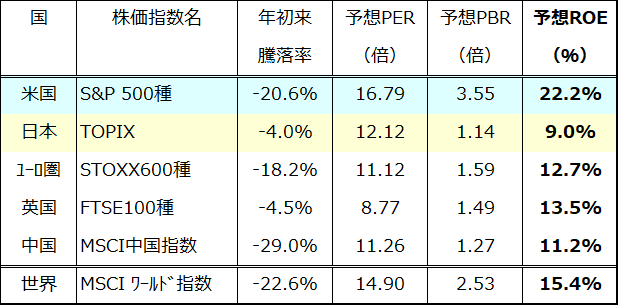

世界株式が下落に追い込まれたことによる唯一の朗報(?)は、株価が一時と比べ安くなったことです。特に、年初の高値から2割以上の下落を強いられた米国株(S&P500ベース)の予想PER(株価収益率)は16倍台に低下。

米国株の平均ROE(自己資本利益率)が22%強であることを勘案すると、警戒されている景気後退が一時的でマイルドなものである限り、すでに割安圏にあるといえるでしょう(図表2)。

特に、米国株の予想PERが20倍から24倍で取引されていた2020年から2021年までと比較すると、現在の予想PERの低さがわかります。

とはいっても、予想PERが低下してきた要因として、高インフレを反映して債券市場金利が上昇してきたことや、景気(企業業績)を巡る先行き不透明感が強くなっていることも挙げられ、当面も株式のボラティリティ(変動率)が高まりやすいことに留意するべきです。

<図表2>米国株にバリュエーション面で割安感も

株式のバリュエーションが見直されるには、先行きの金利を巡る不安が落ち着くことがカタリスト(きっかけ)として重要です。

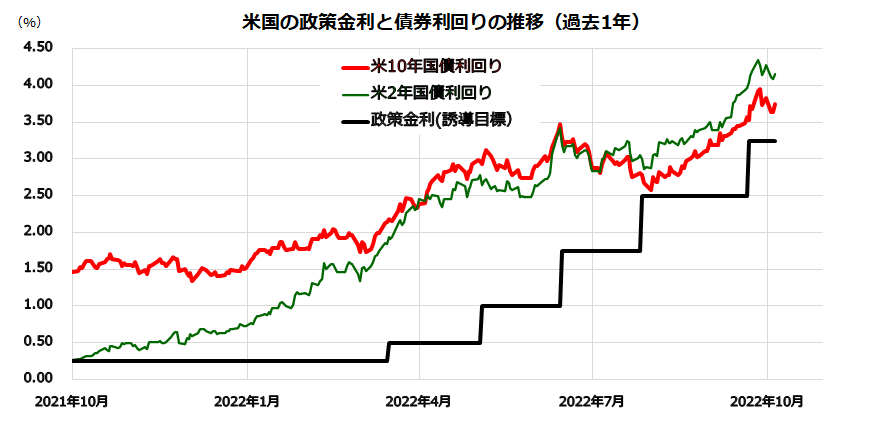

図表3は、2019年以降における米国の政策金利(FF金利の誘導目標上限)、政策金利の動向に敏感な短期債金利(2年国債利回り)、長期債金利の推移を示したものです。9月に開催されたFOMC(米連邦公開市場委員会)は、最新の経済・金利見通し(予想の中央値)の中で、政策金利を2022年末までに4.4%、2023年末までに4.6%に引き上げることを示唆しました。

ただ、S&Pケースシラー住宅価格指数の伸びが鈍化に転じるなど、CPI(消費者物価指数)の約3割を占める住居費(帰属家賃)が減速し始めたことは、インフレの抑制に追い風とみられます。先週末からの長期債金利低下を好感し、米国株式が反発に転じた動きに注目したいと思います。

特に、10月13日に発表されるCPIでインフレの峠越えが確認されると、債券も株式も底入れ感を強めていくことが見込めると思われます。

<図表3>株式の本格反発には債券市場金利の安定がカギに

米国株に「年末高」は期待できるのか

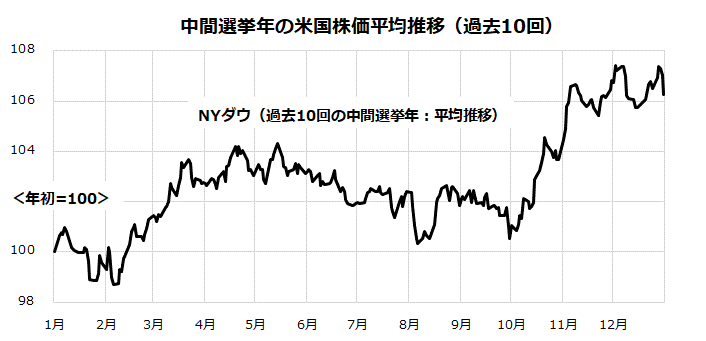

米国株は第1Qから第3Qまで不調を強いられましたが、第4Q(10-12月)は底入れや反発が期待できるのでしょうか。参考情報ですが、米国の株価動向と選挙サイクル(4年)には、アノマリー(Anomaly:理論的な説明が難しい経験則)があることが知られています。

例えば、第2次大戦後の1946年以降における市場実績を振り返ると、今年が該当する「中間選挙年」の平均騰落率は、選挙サイクルの中で最低にとどまってきました。ただし、中間選挙年においては「10月から12月に株価が上昇に転じた」ことも知られています。

図表4は、「中間選挙が実施された年」について過去10回(年)を取り上げ、NYダウの平均推移を示したものです(年初=100)。過去の中間選挙年においても、9月末にかけて相場が低迷することが多かった一方、10月以降は上向きに転じた傾向がみてとれます。今年も中間選挙(11月8日)を巡る不透明感を織り込む神経質な動きに直面する可能性は否定できません。

ただ、年末にかけてインフレ圧力の和らぎが明らかとなり、次回FOMC(11月1~2日)を経て、「FRBが金融引き締めを強める必要が薄れた」と市場が判断すれば、債券金利が一段と安定を取り戻していく可能性があります。

インフレ見通しと長期金利が落ち着きを取り戻せば、米国株が「年末高」を示現するシナリオが期待できると思われます。こうした想定に基づくなら、目先の株価調整は「押し目買い」や「積み増し買い」の好機となると考えられます。

<図表4>中間選挙年の10-12月期は「年末高」だった

▼著者おすすめのバックナンバー

2022年9月30日:米国株は利上げの「痛み」と「副作用」に耐えられるのか

2022年9月22日:相場はFOMCを乗り切る?来年に向けた米国株投資戦略

2022年9月16日:「CPIショック再来」の余震は続く?政策金利見通しがカギ

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。