下半期入りしてグロース株が優勢となっている

下半期の米国市場では、株式が強弱を交えつつも底堅い流れに転じ、戻り歩調をみせています。市場のカタリスト(材料となりうる触媒)がインフレ動向、金利動向、景気動向の三つに絞られる中、ショートカバー(売り持ちの解消)を中心とする買い戻しが潮目の変化をもたらしてきました。

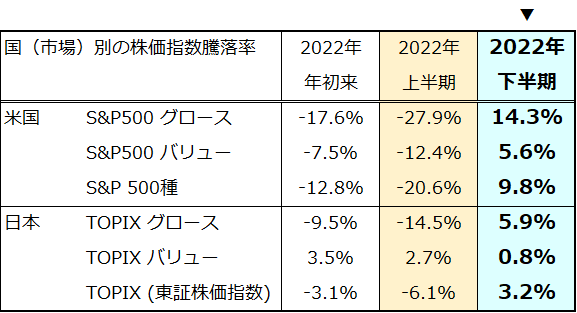

図表1は、米国と日本のグロース株指数とバリュー株指数の期間別騰落率を示したものです。下半期(7月以降)の騰落率がプラスに転じているのは、商品市況の落ち着き、期待インフレ率のピークアウト感、利上げ観測と景気後退観測の織り込みが主因と考えられます。

FRB(米連邦準備制度理事会)は7月26~27日に実施されたFOMC(米連邦公開市場委員会)で、市場予想平均通りに0.75%の利上げを決定しました。

次回FOMCが予定される9月20~21日まで利上げは実施されず、インフレの落ち着きや景気減速次第では、2023年を視野に入れた利上げペースの和らぎを意識し、株式市場ではグロース株がバリュー株に対して優勢を続ける可能性があります。

本年上半期の株式下落で、景気後退とインフレが併存する短期的なスタグフレーションリスクはほぼ市場に織り込まれたと思われ、下半期入りした現在は「来年の投資環境改善」を視野に入れはじめた感もあります。いまだ短期目線では不透明感は残るものの、長期目線では投資の好機になると考えています。

<図表1>グロース株を中心に株式が持ち直してきた

(出所)Bloombergより楽天証券経済研究所作成(2022年8月3日)

大幅利上げを乗り越え長期金利は安定傾向

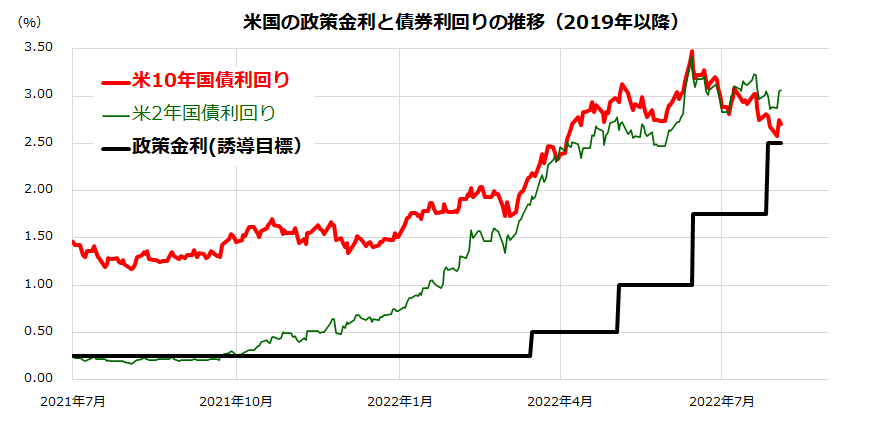

前述したとおり、FRBが前回FOMCで0.75%の利上げを決定したにもかかわらず、債券市場では長期金利(10年国債利回り)が短期金利(2年国債利回り)を下回りつつ2.7%台に低下してきました(図表2)。

この動きは、すでに市場が利上げを相当織り込んできた一方、「逆イールド」(長短金利逆転:短期金利>長期金利)の形成を通じて当面の景気減速を見込んでいることがうかがわれます。先物市場におけるFF金利予想をみると、2023年12月のFF金利予想は3.0%前後で推移し、2022年12月のFF金利予想(3.5%前後)を下回っています。

本年後半から来年にかけての利上げ見通しがトーンダウンしつつあることも、長期金利のピークアウト傾向の追い風となっている可能性があります。

<図表2>FRBの利上げと債券市場金利の推移を振り返る

実際、最近米国で発表された経済指標は、6月の雇用統計を除いて「景気の減速や鈍化」を示唆するものが多くなっています。

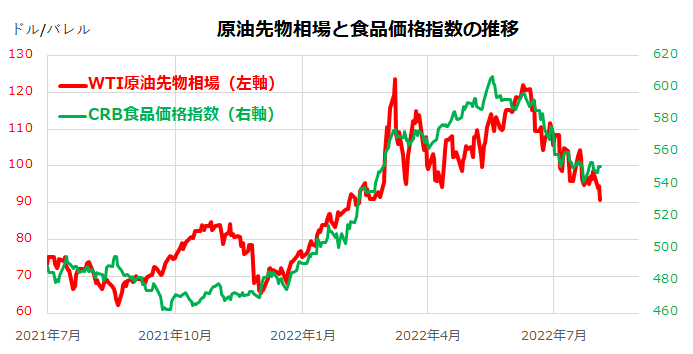

例えば、S&Pグローバルが7月22日に発表した米国の企業景況感を示す「総合PMI」(購買担当者指数)は47.5となり、景況感の分岐点とされる「50」を約2年ぶりに下回りました。また、原油相場や食品価格もピークアウト傾向を鮮明にし、足元の期待インフレ率は低下しています(図表3)。

一方、ブルームバーグによると、S&P500種指数を構成する500社のうち2022年4-6月期の決算発表を済ませた377社の決算は、売上高総計が前年同期比14.2%増収、純利益総計は同9.1%の増益でした(8月3日時点)。

企業が公表するガイダンス(業績見通し)を含め「決算発表は予想していたほど悪くない」との評価も、株式を下支えしているものと考えられます。

<図表3>原油相場と食品価格にピークアウトの兆し

世界経済のソフトランディングは可能なのか

景気減速や景気鈍化を巡る悲観がソフトランディング(軟着陸)に落ち着いていく可能性もあります。そもそも景気後退(リセッション)とは、景気循環を判定するNBER(全米経済研究所)が生産活動、販売動向、消費動向、雇用情勢などを総合的に判断して事後的に「〇年〇月から景気後退入りした」と判定するのが慣例となっています。

換言すると、経済の一部分野の停滞や後退のみで、米国経済の景気後退入りが確定しない可能性もあります。

ジャネット・イエレン米財務長官(元FRB議長)は7月24日、NBCとのインタビューに出演した際、FRBによるインフレとの闘いに信頼感を示した上で、「米経済が広範な景気後退に陥っている兆しは見られない」と述べました。

同長官は、「雇用創出ペースがやや減速する可能性が高い」としつつも、「それはリセッションではないだろう。リセッションとは経済が広い範囲で弱くなることだ。現在のところ、そうした状況は目にしていない」と述べました。

同長官はまた、「米経済が2四半期連続でのマイナス成長となった場合でも、NBERがリセッションと認定するとは考えていない」と語り、その主要因として労働市場が非常に力強いことを理由に挙げました。

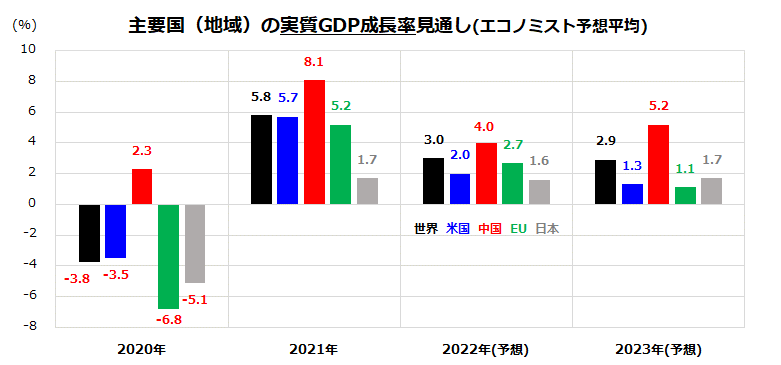

図表4は、主要国(地域)の実質GDP(国内総生産)成長率見通しに関するエコノミスト予想平均を示したものです。2021年と比較して2022年と2023年の成長率はスローダウンすると見込まれていますが、世界も米国もマイナス成長に転落するとは予想されていません。

景気鈍化がマイルドな範囲にとどまり、ソフトランディングを実現できれば、株式市場にとっては安堵(あんど)できる材料となるでしょう。今後の米国株式を占うにあたっては、インフレ動向、FRBの利上げペース、景気実勢、長期金利の行方、業績動向を注視したいと思います。

<図表4>世界経済のソフトランディングは可能なのか

(出所)Bloombergより楽天証券経済研究所作成(2022年8月3日)

▼著者おすすめのバックナンバー

2022年7月29日:初心者向け!ストレスフリーで貯めながら増やす「長期積立投資」

2022年7月22日:外国人投資家にとって日本株は割安?ドクターカッパーに要注意

2022年7月15日:米国のインフレ動向とグロース株の行方

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。