円建てNYダウ平均の堅調トレンドは続くか

ウクライナ情勢を巡る緊張と不透明感が拭えないなか、米国市場ではインフレ懸念と金融引き締め観測が横たわり、株価の上値を抑えています。

5日には、FRB(米連邦準備制度理事会)のブレイナード理事が、QTと呼ばれる量的金融引き締めについて「5月にも急ピッチで始める」と発言。3月に開催されたFOMC(米連邦公開市場委員会)議事録の公開も受けて米債利回りが上昇したことで、主要株価指数は下落しました。

一方、中国では新型コロナの新規感染者が過去最高を更新。上海市などでロックダウン(都市封鎖)が続き、景況感の鈍化とサプライチェーン(供給網)棄損を巡る懸念が日本株の重しとなっています。ただ、長期的な観点で「円建てNYダウ平均」(NYダウ平均×為替のドル/円)が3月末に最高値(約433万円)を更新した事象にあらためて注目したいと思います。

図表1は、2012年以降の円建て(円換算)NYダウ平均と52週移動平均線の推移を示したものです。2012年初に約100万円だった円建てNYダウは、この10年で約4.3倍に上昇してきました。その主因は、米国株(NYダウ)が堅調トレンドをたどってきたことに加え、為替のドル/円が円安傾向であったことが挙げられます(2012年初のドル/円は76円台→現在は123円台)。

なお、最近は円がドルに対してだけでなく、ユーロ、英ポンド、豪ドルなど主要外貨に対して「独歩安」の状況となっており、日本の投資家からみた外国資産投資の追い風となっています。為替ヘッジ(コストをかけて為替リスクを抑制する手法)を採用しなければ、円安傾向は外国資産投資の円建てリターンを向上させることになります。

<図表1:円建てNYダウは3月末に過去最高値を更新した>

日経平均の行方を円建てNYダウとの高相関性から占う

長期的な観点で振り返ると、円建てNYダウ平均と日経平均の相関性が高いことが知られています。

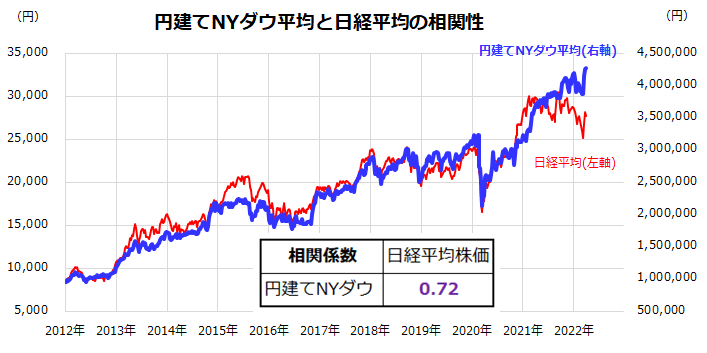

図表2は、2012年以降の円建てNYダウと日経平均の推移を示したもので、両者の相関係数(*)は「+0.72」と連動性が高かったことが検証できます。つまり、米国株が堅調でドル/円も堅調(円安)であれば日本株は上昇しやすく、米国株が軟調でドル/円も軟調(円高)となれば日本株は下落しやすかったということです。

*相関係数(Correlation Coefficient)とは、二種類の変数の間の相関性(連動性の度合い)を示す統計学的指標です。数値としては「-1」から「+1」の間で表され、「+1」に近いときは「二つの変数には正の相関がある」といい、「−1」に近ければ「負の相関がある」とされます。

<図表2:日経平均と円建てNYダウの相関性は高かった>

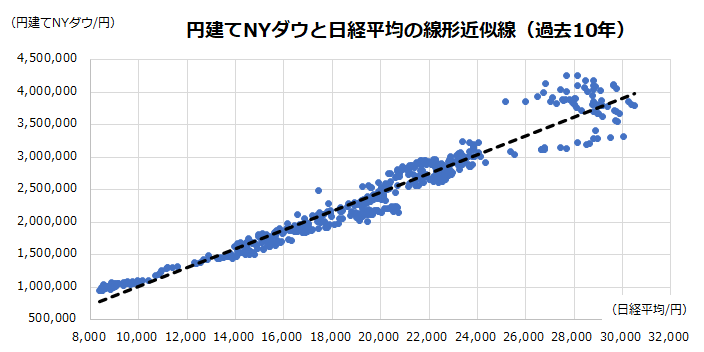

図表3は、円建てNYダウ平均(縦軸)と日経平均(横軸)の水準とその相関線を示す線形近似線(中心線)を表示したものです。この線形近似線が「右肩上がり」であることは、円建てNYダウと日経平均の相関性が高かったということを示します。

筆者は、NYダウ平均は年末までに最高値を更新し、為替ではドル/円が2006年5月の125.63円(終値)を突破して130円を目指す可能性があると予想しています。この両方が同時期に実現すると、NYダウ平均の円建て金額として約478万円(=3万6,799ドル×130円)が視野に入ってきます。

あくまで線形近似線(図表3)に沿った簡便なイメージですが、米国市場次第で日経平均は昨年9月14日に付けた過去1年高値(3万670円)を更新していく公算が高そうです。目先の幾度かの押し目を経ながら、年央までに日経平均が3万円を目指す展開を見込んでいます。

<図表3:日経平均と円建てNYダウとの関係を線形近似線でみる>

米国市場の業績見通しは一段と拡大している

上述した日経平均予想を換言すると、日本株が上昇するには「米国株の堅調とドル/円の堅調の両方が肝要」と言えます。

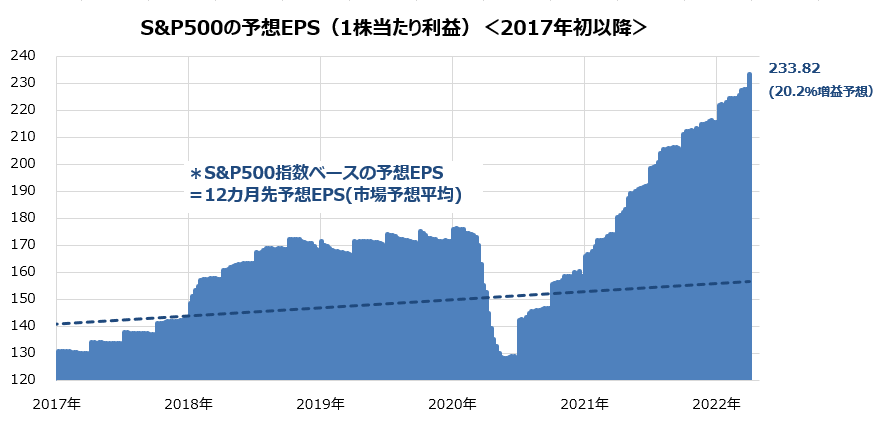

図表4は、米国市場に上場されている大企業500社の株価動向を時価総額で加重平均したS&P500種指数をベースとする予想EPS(12カ月先予想EPS(1株当たり利益)/市場予想平均)の推移を示したものです。同予想EPSは4月入りして233.82と一段と増加し、過去1年累計実績EPSに対する伸び率(前年同期比増益率)で+20.2%が見込まれています。昨年同時期の予想EPSに対しては29.3%増加しています。

S&P500指数の構成銘柄では、時価総額比率の大きい大手IT企業(GAFAM:グーグル、アマゾン、メタ、アップル、マイクロソフト)を中心に、エネルギー、素材、ヘルスケア、一般消費財の業績拡大が見込まれています。

ウクライナ情勢、ロシア金融危機の影響、FRBによる金融引き締め、中国の景気鈍化懸念などリスク要因は多々ありますが、株式市場にとり最も重要とされる「業績拡大トレンド」(予想EPSの成長)は続くと見込まれています。

3月FOMCで利上げサイクルがスタートし、債券市場では10年国債利回りも2年国債利回りも2.5%程度まで上昇し「逆イールド」(短期債利回り>長期債利回り)が起きていることも警戒されています。

ただ、かつての経験則(例:2000年初のITバブル崩壊前夜や2007年のリーマンショック前夜)における「景気後退を予兆した逆イールド」は債券利回り(長短金利)が5~6%台でみられた現象でした。

現在の債券利回りはいまだ2%台です。また、実質長期金利(10年国債利回り-期待インフレ率)はいまだマイナス圏で推移しています。底堅い米国経済を背景とする「業績相場」で米国株の堅調は年内も持続すると見込んでいます。

<図表4:S&P500種指数の予想EPSは拡大基調にある>

▼著者おすすめのバックナンバー

2022年4月1日:もう一つの円安メリット:円建てNYダウが最高値を更新!

2022年3月25日:ウクライナ危機でも米国株は急反発:利上げサイクルに耐えられる?

2022年3月18日:地政学リスクと向き合う:米国株の長期積立投資を検証

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。