※このレポートは、YouTube動画で視聴いただくこともできます。

著者の窪田真之が解説しています。以下のリンクよりご視聴ください。

「日本たばこ産業(JT)予想配当利回り7.1%!ロシア事業のリスクあっても信頼して良いか?」

ロシア事業リスクを警戒、日本たばこ産業(JT)の株価急落

日本たばこ産業(以下「JT」と表記)の株価は、ロシアによるウクライナ侵攻を嫌気して急落しました。ロシア事業のリスクが嫌気されたからです。

ロシア事業は、JTの海外たばこ事業の中で重要な位置を占めています。同社の開示資料によると、ロシアに4工場を持ち約4,000人の従業員がいます。現在、ロシアでの販売や新規投資は停止していますが、生産は継続しています。ただし、生産も一時的に停止する可能性があると発表しています。

JTがロシア事業でどれだけの利益を上げているか開示されていませんが、ロシア、ウクライナおよび周辺国まで含めた営業利益で全体の約2割を占めると推定されます。ロシアから撤退を余儀なくされる場合は、かなりの損失が発生する可能性があります。

詳しい分析に入る前に、まず2019年以降のJT株の動きを振り返ります。

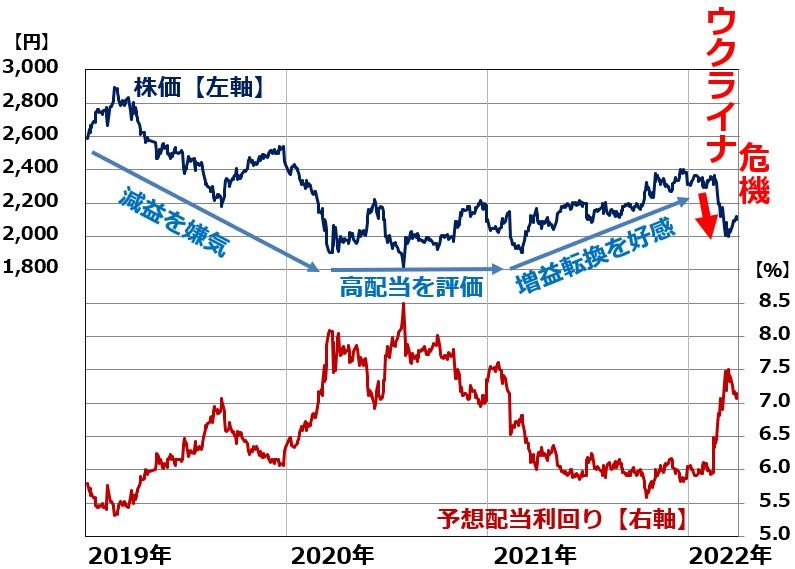

JTの株価および予想配当利回りの推移:2019年1月4日~2022年3月29日

予想配当利回りは、JTが発表している1株当たり配当金を毎日の株価で割って算出しています。同社の1株当たり利益の推移は以下の通りです。

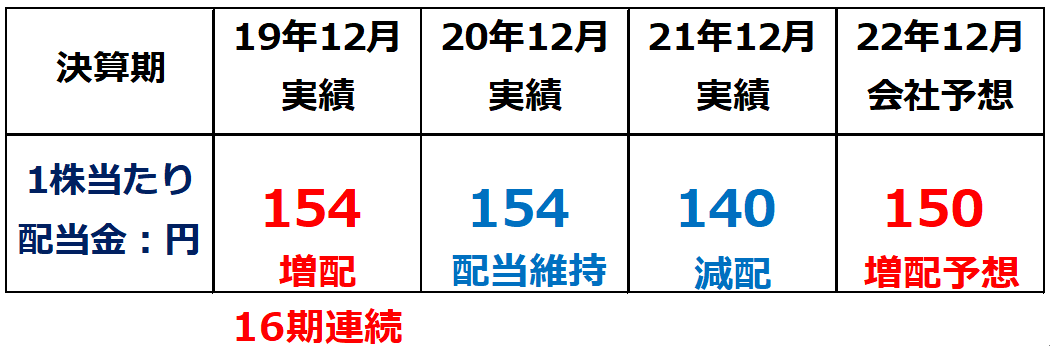

JTの1株当たり配当金:2019年12月期実績~2022年12月期(会社予想)

それでは、まず2019年以降の株価推移をかんたんに解説します。

【1】2019年:4期連続の減益を嫌気して株価下落

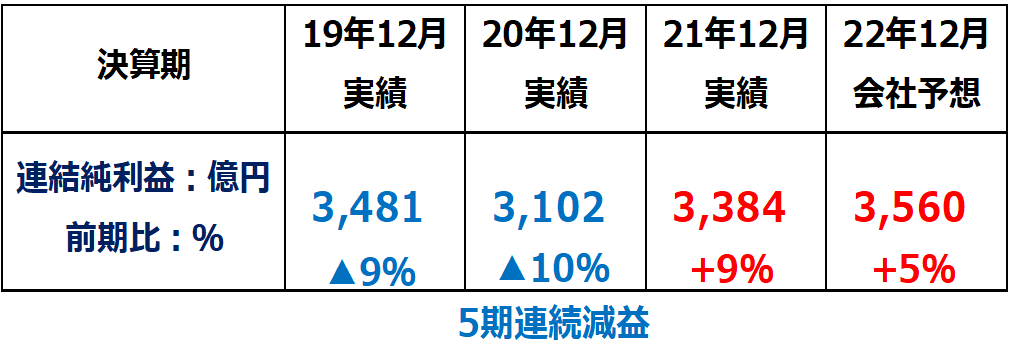

2019年12月期の1株当たり配当金は154円で16期連続の増配でした。ところが、この期の連結純利益は前期比▲9%の3,481億円と4期連続の減益でした。2019年のJT株は4期連続の減益を嫌気して下落しました。

【2】2020年:高配当利回り株として再評価

コロナ禍に見舞われた2020年12月期の純利益は前期比▲10%の3,102億円で、5期連続の減益でした。ただし、コロナ禍で日本の企業業績が大きく落ち込む中では、相対的に堅調な決算でした。連続増配記録は途切れたものの配当を維持したことから予想配当利回りは一時8%台まで上昇。高配当利回りのディフェンシブ株として評価され、株価は堅調に推移しました。

【3】2021年:増益転換を好感して株価上昇

2021年12月期はついに減配となりました。ただし海外事業が好調で、この期の純利益が前期比+9%の3,384億円と、6期ぶりの増益に転じたことを好感し、株価は上昇しました。

【4】2022年:ウクライナ危機が起こって株価下落

2022年12月期の純利益(会社予想)は前期比+5%の3,560億円と2期連続の増益予想。配当金も増やす予定で、好業績の高配当株として期待が高まりました。ところが、そこでロシアによるウクライナ侵攻が起こり、株価は急落しました。

上記でご説明した通りですが、JTの連結純利益の推移は、以下の通りです。

JTの連結純利益:2019年12月期実績~2022年12月期(会社予想)

配当性向の目安は75%、利益予想が下振れすると配当が減らされるリスクも

JTは日本国(財務大臣)が発行済株式の37.6%を保有する最大の株主であり、株主への利益還元に積極的です。2019年12月期まで16期連続で増配してきたことからもわかります。増配に加え、これまで自社株買いも積極的にやってきました。

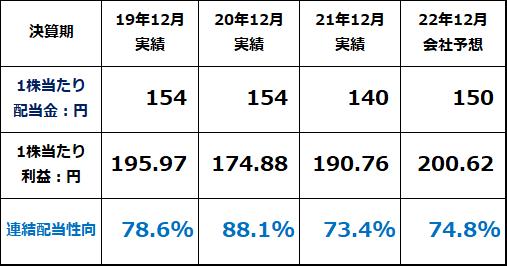

2021年12月期に減配となったのは、20年12月期まで5期連続の減益となり、連結配当性向【注】が高くなり過ぎたためです。

【注】連結配当性向(%)

連結純利益の何%を株主に支払う配当金としているかを示す値。(1株当たり配当金)÷(1株当たり連結純利益)×100で計算する。

JTは、配当方針として、連結配当性向の目安を75%とする(±5%程度の範囲内で判断)と公表しています。日本企業の平均が約3割であることと比較して、極めて高い配当性向の目標です。JTの配当性向は、近年、以下のように推移しています。

JTの連結配当性向の推移:2019年12月期~2022年12月期(会社予想)

今期(2022年12月期)会社は1株当たり配当金を150円に増やす方針ですが、それは1株当たり利益が200.62円に増加すると会社が予想していることによります。配当性向が約75%となるように、配当金を決めています。

注意すべきは、今期の業績予想は、ロシアによるウクライナ侵攻を織り込まずに作られていることです。今期業績予想を発表したは2月14日です。もし、今後ロシア事業で損失が発生して今期の業績予想が下方修正されると、配当性向を70~80%の範囲に収めるために今期の配当予想を引き下げなければならなくなるリスクがあります。

したがって、今期の配当金の会社予想から計算される、JTの予想配当利回り7.1%は、信頼性が低いと思います。

ロシア・ウクライナ情勢に鑑みた損失発生のリスク

JTは、ロシア事業での損失発生の可能性について、3月23日に公表した第37期(2021年12月期)有価証券報告書にて、重要な後発事象として開示しています。

同社は、「ロシア市場における事業環境は、過去に例のない厳しいものとなっており、今後の事業への影響は多岐にわたるものと想定されます」としたうえで、「(第37期有価証券報告書の)提出日現在において、今後の見通しや業績への影響については合理的に見積もることができません。」としています。

ロシア事業の損益の下ぶれ幅が、悲観シナリオと楽観シナリオで大きく異なるため、現時点で合理的に見積もることができないというのは、妥当な判断だと思います。

投資家として注意すべきは、現時点で業績の下方修正が発表されていないのは、合理的な見積もりができないからであり、いずれ何らかの形で見積もりが可能になった時点で、業績予想が下方修正される可能性があるということです。

最悲観シナリオと最楽観シナリオ

今後、JTのロシア事業に起こることについて、もっとも悲観的なシナリオと、もっとも楽観的なシナリオについて、以下の通り、考えてみました。

注意していただきたいのは、以下に書くことは、私の予想ではありません。起こる可能性が極めて低いものの、可能性としてゼロではないと考えるシナリオです。

【1】最悲観シナリオ

最悲観シナリオでは、JTはロシア事業から速やかに撤退しなければならなくなります。ロシア事業の利益が無くなるだけでなく、撤退で巨額の損失が発生することになります。プーチン大統領は3月10日、ロシアから撤退する方針の外国企業の資本を接収する方針を表明しています。さすがに撤退企業の資産をまるまる没収することはできないと思いますが、それでも敵対的企業とみなされるとロシア事業の資産からのキャッシュ回収はかなり難しくなります。

【2】最楽観シナリオ

最楽観シナリオは、プーチン大統領の失脚です。ロシアは、経済的にも政治的にも軍事的にも苦境にたたされている可能性があります。こうした事態を招いたプーチン大統領にロシア国内からも非難が高まり、大統領が失脚するのが最楽観シナリオです。そうなると、ウクライナの主張がほぼすべて通る形で停戦が実現、ロシアは国際社会に謝罪、米欧日などによる経済制裁はほぼすべて解除されると考えられます。JTのロシア事業は、一時的な事業停止の影響で下ぶれするものの影響は限定的で、ロシア事業は海外タバコ事業の成長を牽引する事業として復活します。

今後実際に起こることが、上記の両極端のシナリオのどちらに近づいていくかによって、今後の業績は大きく変わります。現時点で、予想を合理的に見積もるのが難しいことが理解できます。

ご参考まで、欧米のタバコ大手は、ロシア事業について「なるべく損失が小さくなるような方法を考えながら撤退を検討する」方針を表明しています。現地の合弁企業に適切な価格で売却するなどの方策が検討されています。

現地企業に売却できれば、損失を小さくすることが可能かもしれません。欧米のタバコ企業も、ウクライナ情勢の推移を見守りつつ、対応を考えているところです。

その他のJT株のリスク

ロシア事業の他にも、JTが抱えているリスクはあります。財務への影響が大きくなる可能性のあるものとして、以下3つがあります。

【1】国内で喫煙者減少が続いている

受動喫煙(他人の喫煙で出たタバコの煙を吸入してしまうこと)を防止するための法律が強化されつつあります。2018年7月に健康増進法の一部が改正されたことにより、2019年7月には学校・病院などの敷地内が原則禁煙となりました。全面施行となった2020年4月からは、すべての建物の屋内が原則禁煙となりました。喫煙が可能なのは、喫煙を主目的とする店舗(バー・スナック)や公衆喫煙所、屋内に設けた喫煙スペース(喫煙室)に限られます。

東京都は国の規制をさらに強化した「東京都受動喫煙防止条例」を制定し、2020年4月1日に全面施行となりました。小規模の外食店で実質的にほとんど喫煙ができなくなりました。ただ、店内での喫煙を引き続き可能にするために、新たに「シガーバー」の登録を受ける外食店が増えているので、当初懸念されたほどに、禁煙が進んだとは言えません。それでも、一連の規制強化を受けて、国内の喫煙人口がどんどん減少していく流れは変わりません。

ただし、私は、国内の喫煙者が減ること自体は大きなリスクと考えていません。なぜならば、喫煙者が減っても値上げによって利益の落ち込みを小さくすることができるからです。独占に近い事業で値上げを発表すると、通常は公正取引委員会から独占禁止法違反の嫌疑をかけられます。タバコ事業は、独占に近い事業なのに値上げをすることができる珍しい事業です。それが、世界各国のタバコ企業が高い利益をあげ続けられる理由となっています。

【2】次世代タバコでJTの「プルーム」が米フィリップモリスの「アイコス」に劣後

米国や日本などで、紙巻きタバコに代わって次世代タバコ(加熱式タバコや電子タバコ)を吸う人が増えています。紙巻きタバコではタバコの葉を燃やしてその煙を吸うため、副流煙が周囲に広がる問題がありますが、次世代タバコは、火を使わないので副流煙が出ません。世界的に禁煙や分煙が進む中で、特に米国と日本では、次世代タバコに乗り換える人が増えています。

JTは次世代タバコ「プルーム」を国内で販売していますが、日本ではフィリッモリスの「アイコス」の方が人気で、プルームはシェアを低下させてきました。次世代タバコで苦戦していることが、JTの将来の不安材料となっています。

私は、将来すべてのタバコが加熱式に置き換わる可能性もあると考えらえる中、加熱式での苦戦は、JTにとって重大なリスクと考えています。ただし、苦戦の原因はわかっています。吸い応えがアイコスほど強くないことが原因と考えられます。そのため、JTは吸い応えを強めるなどの変化を加えた新商品を多数出して、巻き返しをはかっているところです。

【3】健康被害に対する訴訟

世界のタバコ大手はかつて、喫煙による健康リスクを十分に知らせずに喫煙を助長する販売活動を行っていたとして、巨額の賠償を科せられました。現在は、タバコのパッケージに健康への悪影響を明確に記載するなどの対策を取ることで、健康被害に対する損害賠償訴訟は減りました。

ただし、まだ続いている訴訟もあります。JTは、有価証券報告書にて偶発事象として訴訟の被告となっている事例を開示しています。

JTのカナダ子会社は、現地のタバコ会社とともに、集団訴訟で巨額の賠償を命ぜられています。ケベック州での集団訴訟の1つで、JT子会社が命ぜられた負担分は約1,584億円ですが、支払い能力がないため、企業債権者調整法の認可を受けて執行が停止されたまま事業を継続しています。最終的な負担がどうなるか、合理的に見積もることができない状態が続いています。

JT株を保有していて良いか?

JTのロシア事業の損失がいくらになるか、合理的に見積もることができないので、私も現時点で、投資判断を申し上げることができません。最悲観シナリオなら「売り」、最楽観シナリオならば「買い」ですが、そのどちらに近い方向で事態が展開するか見極めるまで、アナリストとして投資判断は出せません。

ただし、ファンドマネージャーであれば、それでも保有株を売るか買うか様子見(何もしない)か、判断しなければなりません。私は過去25年、ファンドマネージャーをやっていましたので、先行きが見通せない中でも判断しなければならないことが多いのはよくわかります。

私がもし今ファンドマネージャーでJT株を保有していたとしたら、半分くらい売却して様子見します。もし200株保有しているならば、100株売るということです。全部売るつもりはありません。

ただし、売ってそのままキャッシュにしておくつもりはありません。日本株は割安で、良い買い場を迎えていると考えているからです。JTを半分売却した資金で、何か別の銘柄を買います。とりあえず日経平均インデックスファンドを買っておくのでも良いと思います。

可能性は極めて低いが、もし最楽観シナリオが実現した場合、JT株は急騰すると考えられますが、日経平均も大きく上昇すると考えられます。日経平均インデックスファンドに乗り換えておけば、一定のリターンは取れると期待されます。

逆に、最悲観シナリオが実現した場合はどうでしょう。JT株は急落すると思います。日経平均もさらに下がると思いますが、下落率はJT株よりも小さくなると期待されます。

繰り返しになりますが、アナリストとしては、現時点で投資判断が出せません。ご参考まで、私がファンドマネージャーだったらやると思うことを述べましたが、それは、あくまでも私自身のリスク管理方法です。最終的な投資判断はご自身でお願いいたします。

▼著者おすすめのバックナンバー

2022年3月22日:ウクライナ&インフレ・ショックに緩和の兆し?日経平均急反発なぜ?

2022年2月17日:総合商社決算レビュー:配当利回り2.9~5.9%、割安な成長株として「買い」判断継続

2022年2月9日:利回り3.7~4.9%、3メガ銀行株「買い」継続。金利上昇・好業績を受けて株価上昇

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。