米国株式は再び波乱含みの展開に

米国株は先週後半から再び波乱含みの展開となりました。10日に発表された1月の米CPI(消費者物価指数)の前年同月比は+7.5%と市場予想平均(+7.2%)を上回り約40年ぶり高水準に。モノやサービスの物価上昇率が加速していることを印象付けました。

これを受けた市場ではFRB(米連邦準備制度理事会)の金融引き締め加速観測が広まり、債券市場利回りは一段と上昇。長期金利(10年国債利回り)は約2年ぶりに2.0%を上回りました。

FRBは16日、1月25~26日に開催したFOMC(米連邦公開市場委員会)の議事録要旨を公表。「経済が完全雇用に近づく中でインフレ率は高い状態にあり、政策金利を近く引き上げることが正当化される」と述べ、「インフレが予想通りに鈍化しない場合、FOMCが現在の想定より速いペースで政策緩和を解除することが適切になる」と記載しました。

一方、11日に米国政府が「ロシアのウクライナへの軍事侵攻が近い」との見方を示して以降、地政学リスクを巡る緊迫度合いが高まりました。軍事侵攻を予兆するように原油相場や金相場が一段と上昇し、株式市場の重しとなっています。

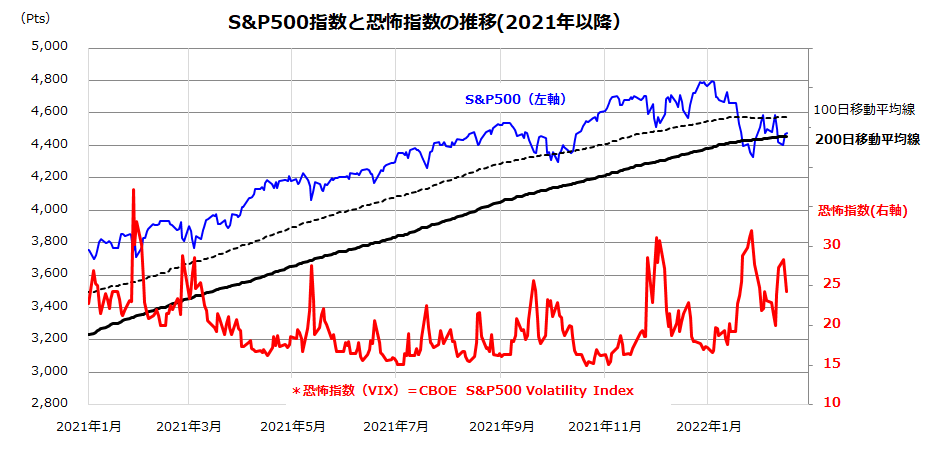

図表1は、S&P500指数、100日移動平均線、200日移動平均線、恐怖指数(VIX)の推移を示したものです。2月に入りやや落ち着きを取り戻していた恐怖指数(市場参加者の株価変動予想を示す)は、金利の先高観とウクライナ情勢の緊迫化に直面して再び上昇。市場参加者のマインドが再び神経質となっていることがわかります。

図表1:米国市場の「恐怖指数」が再上昇

金利先高観とウクライナ情勢緊迫化の関係

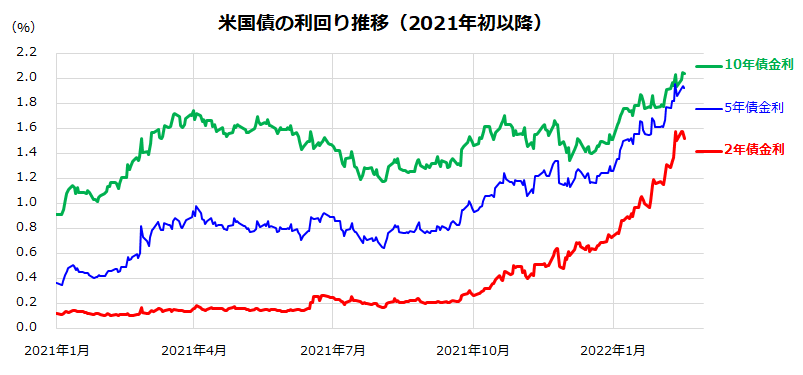

債券市場では、政策金利(FF金利)の先行きに敏感とされる2年国債利回り(短期債金利)と10年国債利回り(長期金利)の動向が注目されています。

先週10日、市場予想を上回って上昇したCPI発表を受け、2年国債利回りは約2年ぶりの水準に上昇し、10年国債利回りは約2年半ぶりとなる2.0%に達しました。物価上昇率の加速を受け、FRBが当面の金融政策についてタカ派色を強くするとの見方が広まったことが背景です。

こうした債券市場利回りの上昇(図表2)を受け、株式市場の下振れリスクが高まりました。MPT(現代投資理論)によると、株価は将来の企業収益(キャッシュフロー)の割引現在価値とされており、その「割引率」に適用される債券市場利回り(特に長期金利)が上昇すると、バリュエーション(予想PER:株価収益率)が高いグロース株を中心に株価の下押し圧力となりやすいとされています。

図表2:米債券の利回りが上昇傾向

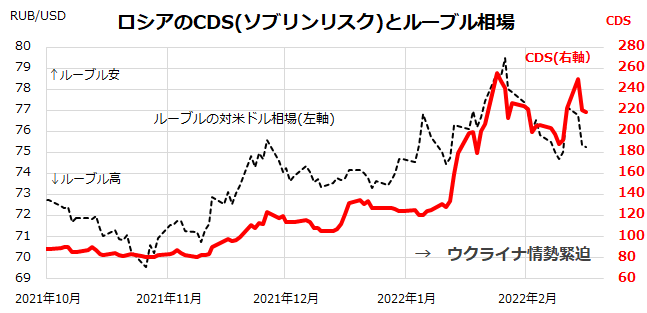

一方、ウクライナ情勢の緊迫化は株式市場の「リスクプレミアム」を上昇させ、市場心理を冷やしています。ロシアがウクライナへの軍事侵攻に動いた場合、米国を中心とするG7(主要7カ国)は、「迅速かつ協調された強力な対応をとる」と予告し、大規模で効果的な対ロ経済・金融制裁を実施すると表明しています。

こうした制裁が実施されると、供給制約が悪化して資源価格や穀物価格を中心に商品市況が一段と上昇することが懸念され、インフレ圧力の高まりに影響を与える可能性があります。

図表3は、ロシアのCDS(Credit Default Swap)と通貨ルーブルの対ドル相場の推移を示したものです。ウクライナ情勢が緊迫化するに伴い、ロシアのソブリンリスク(債務不履行リスク)を示すCDSは上昇し、ルーブルも軟調となりました。

プーチン大統領の本意と軍事衝突の有無は現時点では不明ですが、ウクライナ情勢緊迫は株式市場が嫌う「不透明感」を濃くさせるリスク要因(米国市場の恐怖指数を押し上げやすい事象)となっており、投資家として警戒せざるを得ない状況です。

図表3:ロシアのソブリンリスクが上昇

良好な米国の決算発表と業績見通し

上述のようなリスク要因が混在する一方、米国のファンダメンタルズ(業績見通し)は比較的良好です。実際、2021年10-12月期を中心とする企業決算発表については、S&P500指数の構成銘柄(500社)のうち401社がすでに決算を発表しました。

売上高合計は前年同期比で+16.7%の増収、純利益合計は同+28.2%の増益で推移しています(2月16日時点/Bloomberg集計)。また、事前の市場予想平均に対して売上高合計は+3.3%、純利益合計は+6.3%のポジティブサプライズ(予想を上回った決算)となっています。

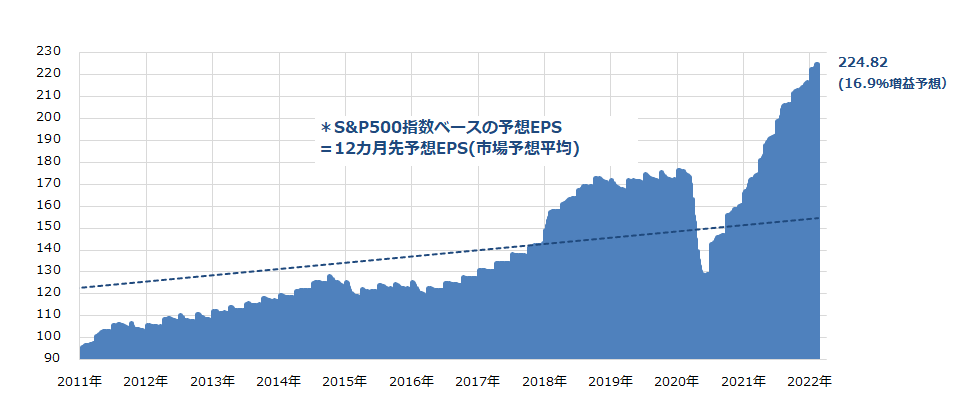

図表4は、過去10年にわたるS&P500指数ベースの12カ月先予想EPS(1株当たり利益/市場予想平均)を示したものです。2020年春のコロナ危機で大きく落ち込んだ後は回復基調に転じ、2022年に入っても業績見通しは拡大傾向。直近の予想EPSは224.82ポイントとなっており、12カ月累計実績EPSに対し+16.9%の増益が見込まれています。

市場が織り込みつつある金利上昇を前提に予想PERが変わらないとしても、S&P500指数が年末までに10%前後上昇していく業績相場シナリオには合理性があると考えられます。3月15~16日のFOMCでの利上げ決定に向け、今後も債券市場は変動しやすいと予想され、短期目線ではウクライナ情勢を巡る不透明感も拭いきれません。

ただ、金利動向や地政学的リスクを巡るイベント通過(消化)を契機に、市場がファンダメンタルズの底堅さを見直し、株価は値固めと日柄整理を経て徐々に戻り歩調に転じる可能性はあると考えています。

中長期の目線で振り返ると、最近の波乱相場が「金融相場(流動性相場)から業績相場への転換点だった」ことが確認されると見込んでいます。これまでと同様に、「押し目買いや積み増し買いに分があり」との投資戦略に変更はありません。

図表4:S&P500指数の業績見通しは拡大傾向

▼著者おすすめのバックナンバー

2022年2月10日:日米市場の物色ランキング!バリュー株の優勢は続く?

2022年2月4日:米国株のピンチはチャンス?長期積立投資の意義を再検証

2022年1月28日:山高ければ谷深し?米国株の行方と商品(コモディティ)投資戦略

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。