米国株はFRBのタカ派ショックを消化できるか

米国市場では金融政策正常化への警戒感が強まりS&P500種指数は10日まで5日続落しました。12月FOMC(米連邦公開市場委員会)議事要旨で本年3月にも利上げを開始する可能性が示唆され、7日に発表された12月雇用統計では失業率が3.9%に(前月の4.2%から)低下。

テーパリング(量的緩和縮小)の3月終了と利上げサイクル開始を視野に入れ、長期金利は一時1.8%台へ上昇しました。金利上昇に神経質とされるナスダック総合指数が調整を主導しました。

ただ、11日のパウエルFRB(米連邦準備制度理事会)議長の発言(上院銀行委員会)が想定の範囲だったことに安堵(あんど)し株価は6日ぶりに反発。今般の株価下落が単なる調整モードとの見方もあります。

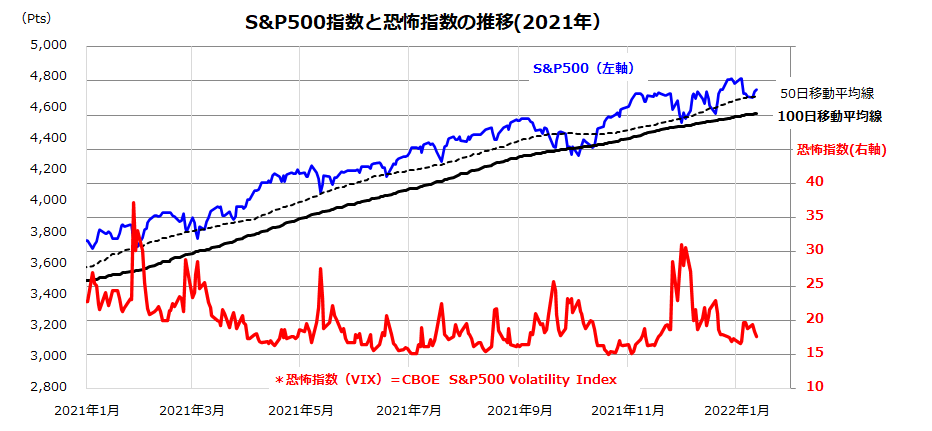

図表1は、米国市場の恐怖指数(VIX)とS&P500指数の推移を示したものです。恐怖指数は先週一時20ポイントを上回った後は安定化し、S&P500は50日移動平均線を下値めどにして金融政策を巡る不安を消化しつつあるようにみえます。

市場で形成されつつあるコンセンサスとして、3月からのゼロ金利解除と年後半のQT(FRBの資産圧縮)開始が想定されそうです。FRBは、金融市場を驚かせない慎重な対話を続けながら、政策変更の軌道を徐々に織り込ませたいとみられます。

オミクロン型変異株の感染拡大なども不安要因として予断を許さない状況ですが、今回の株価下落は限定的調整の範囲にとどまり米国株が大幅調整に陥る公算は低いと考えています。

<図表1:米国株は「FRBのタカ派ショック」を消化できるか>

世界と米国の経済は巡航速度で拡大へ

FRBが金融政策の正常化を急ぐ背景として、米国経済が回復期から拡大期へ移行している状況と目先のインフレ懸念があります。

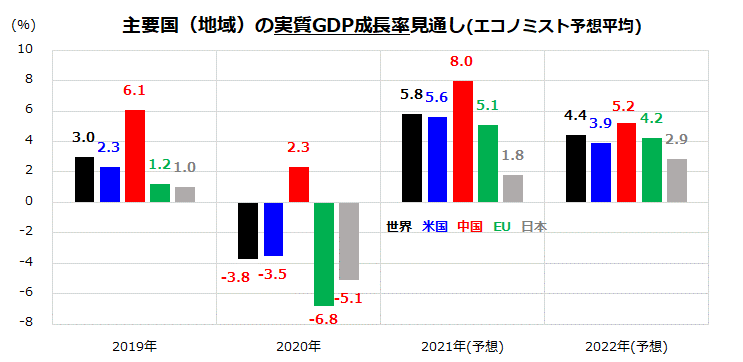

図表2で示す民間エコノミストによる最新の経済見通し(市場予想平均)によると、2021年の米実質GDP(国内総生産)成長率は+5.6%で着地すると見込まれ、2022年も+3.9%と潜在成長率を上回るペースで経済が拡大すると予想されています。

2020年の経済縮小(▲3.5%)を取り戻す以上の拡大で、積極的な金融政策と財政出動、ワクチン接種普及が景気や雇用の回復を支えてきました。経済正常化の原動力も、製造業からサービス業に広がっています。

コロナ禍から回復した需要の急増、供給制約、賃金上昇などで金融当局が想定していた以上に長引いている物価高を考慮すると、金融政策の早期転換を市場に織り込ませようとするFRBの動きには合理性がありそうです。

<図表2:2022年も世界経済の拡大は続く>

一方、コロナ禍からのペントアップデマンド(繰り延べ需要)顕在化に伴うリベンジ消費は永続的ではありません。(一部の商品市況を除き)需要急増と供給制約の影響を受けた物価上昇圧力は早晩和らいでいくと考えられます。

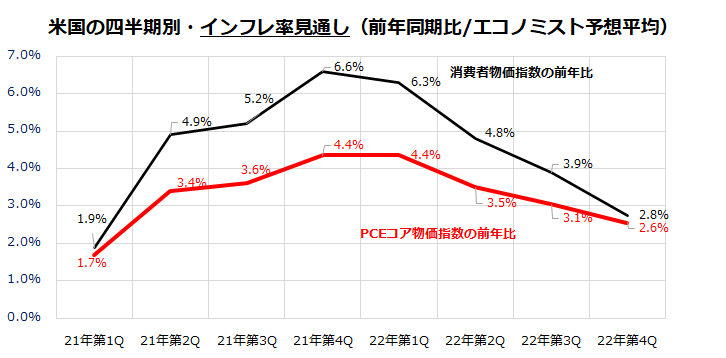

図表3は、四半期別のインフレ率についてCPI(消費者物価指数)とPCE(個人消費支出)コア物価指数の前年同期比上昇率を巡る市場予想平均を示したものです。

金融当局が注目しているPCEコア物価指数の前年同期比上昇率は、昨年の第4Qをピークに、2022年後半に向けて和らいでいくと予想されています。少子高齢化で労働人口が細る傾向に対応し、企業が自動化投資やDX化を進めることによる物価抑制効果でインフレ圧力は緩和。

金利を抑制する効果が働くとの見方もあります。米国のインフレ期待(予想)と長期金利が急騰を続ける公算は低いと考えています。

<図表3:インフレ圧力は2022年後半に向け和らぐ見通し>

益利回りスプレッドでチェックする米国株のバリュエーション

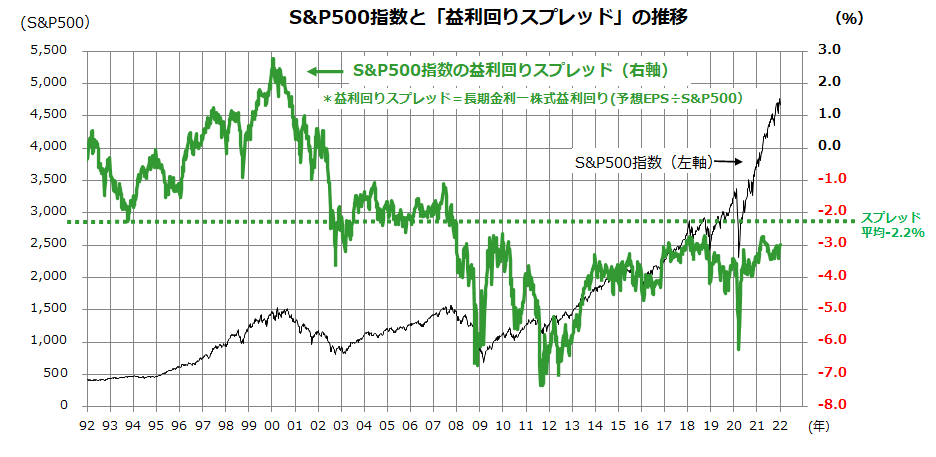

米国株式が調整モードにある場合、どのような投資戦略で対応することが妥当でしょうか。図表4は、米国市場を分析するバリュエーション手法として知られる「益利回りスプレッド」(債券利回り-株式益利回り)で過去約30年にわたる株価の相対的な水準を振り返ったものです。

「株式益利回り」とは、予想PER(株価収益率)の逆数で、株価に対する予想EPSの利回り(12カ月先予想1株当たり利益÷S&P500指数)を示します。長期金利(10年国債利回り)と株式益利回りの差(=益利回りスプレッド)を試算し、その相対的な高低で「債券と比較して株式が割高」なのか「債券と比較して株式が割安なのか」を分析します。

このモデルでは、益利回りスプレッドが高いほど「株式が債券と比較して割高」と判断され、同スプレッドが低いほど「割安」と推定されます。最近までの株高を「2000年初のITバブル崩壊直前と同様」とみる弱気論があります。

ただ、当時のS&P500種指数の予想PERは約25.5倍に拡大し、長期金利は6.7%まで上昇していました。当時の益利回りスプレッドは最大で+2.8%まで拡大し「株式が債券と比較して割高」だった経緯を示します。

一方、現在の予想PERは約21倍(株式益利回りは約4.7%)で、長期金利は約1.7%台で推移しています。したがって、益利回りスプレッドは▲3.0%です(1月12日)。

過去約30年の益利回りスプレッドの算術平均(▲2.2%)と比較すると、「債券と比較して株式は割高(非合理)」とは言えない状況です。景気拡大で企業業績が拡大傾向を続けるなら、株価に上昇余地が見込めそうです。

こうした観点で、1月中旬に発表が本格化する主要企業の第4Q(10-12月期)決算とガイダンス(業績見通し)が注目されます。金融政策を巡る思惑で株価が下落する場面は、中長期の視野に立った投資姿勢や押し目買いに分があると考えています。

<図表4:「益利回りスプレッド」でチェックする米国株式の水準感>

*予想EPS=12 months forward looking EPS(12カ月先予想EPS:市場予想平均)

(出所)Bloombergより楽天証券経済研究所作成(1992年1月初~2022年1月12日)

▼著者おすすめのバックナンバー

2022年1月7日:金利が上がると米国株は下がるの?「長短金利差」で株価の行方を占う!

2021年12月30日:S&P500にさらなる高みはある?長期積立投資の意義を検証

2021年12月24日:東証の大型株優勢は続くのか:TOPIXコア30銘柄に注目!

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。