日本市場でTOPIXコア30指数の優勢が鮮明に

12月の米国株式は高値圏で乱高下しました。FRB(米連邦準備制度理事会)のタカ派転換に対する警戒感、オミクロン型変異株の感染拡大不安で売られ、個人消費を中心とする景気回復期待やコロナ治療薬の緊急承認を巡る期待で買い戻されました。日本株も米国株にツレ安やツレ高する場面がありましたが、比較的に大型株の底堅さが目立っています。

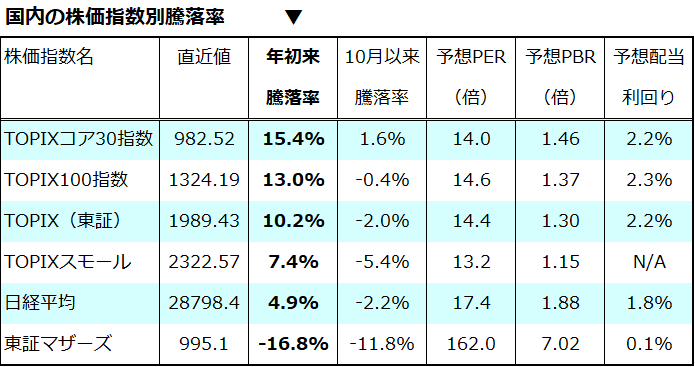

図表1は、国内の各種株価指数を「年初来騰落率」の降順に一覧にしたものです。東証の時価総額上位30銘柄で構成されるTOPIXコア30指数は年初来で+15.4%とTOPIX(+10.2%)を大きく上回っています。

10月以降で比較すると、「日本の超大型優良銘柄群」と言っても過言ではないTOPIXコア30指数のみがプラスを維持。FRBが金融政策の正常化を強めたことが、東証における大型優良株への物色を強めたとの見方があります。

その一方、TOPIXスモール(小型株)や東証マザーズ指数は不調が鮮明です。特に秋以降の日本市場では、大型銘柄が優勢であることがわかります。

日本株は当面下値を固め、需給が改善する来週から回復基調を取り戻すと見込んでいますが、米金融政策の正常化に向けたアセットアロケーション(運用資産の配分比率)上、債券を減らして株式を増やす海外機関投資家が増えてきたとみられます。当面も外国人投資家に認知度の高い大型株を中心とする物色が回復相場をけん引すると予想しています。

<図表1:TOPIXコア30指数の年初来騰落率に注目>

米国債利回り上昇が日本の大型株優勢の背景

上述した東証の大型優良株の優勢は、米FRBのタカ派転換と債券市場の利回り上昇傾向に起因しているとの見方が有力です。インフレ懸念が高まった秋以降、パウエル議長をはじめFRB高官によるテーパリング(量的緩和縮小)に向けたタカ派発言が目立つようになりました。

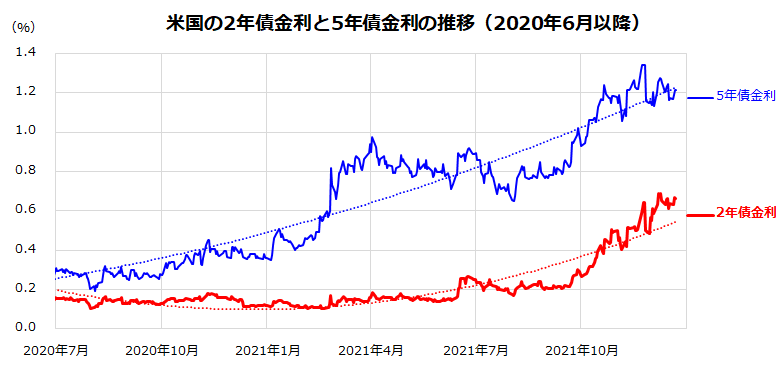

12月15日のFOMC(米連邦公開市場委員会)では、同メンバーのコンセンサス(中央値)として「2022年に3回、2023年に3回利上げが実施される見通し」が示されました。図表2は、米債市場で政策金利見通しに敏感とみなされる短期債(2年国債)利回りと中期債(5年国債)利回りの推移を示したものです。

中短期債利回りは10月ごろからFRBによる金融政策の正常化(テーパリング→ゼロ金利解除(利上げ))を織り込む形で上昇傾向をたどってきました。こうした時期に、東証ではトヨタ自動車など時価総額が大きく業績見通しに安心感が抱ける大型株に対する資金集中とパフォーマンス好調が目立ってきました。

<図表2:米国の短期・中期債利回りは上昇傾向>

大型株有利の流れは、米国市場の利上げが意識され始め、債券利回り上昇(債券価格下落)を警戒する世界の機関投資家のなかで、アセットアロケーション戦略上(債券のウエイトを減らして株式のウエイトを増やすにあたり)、先進国市場の一角である日本市場では流動性が高く業績安心感のある大型株が物色されてきた可能性があります。

複数資産を運用対象とする機関投資家は、時価総額が上位の銘柄で構成されるファンドを通じて先進国市場に資金を振り向ける傾向もあるとされ、当面も需給面で追い風が続く可能性がありそうです。

逆に、過剰流動性が解消されると見込まれるなか、業績成長が伴わない中小型株や東証マザーズ銘柄など高バリュエーション銘柄は敬遠されやすくなります。図表1でみるとおり、東証マザーズ指数の予想PER(株価収益率)は平均160倍以上で割高感が否定できない状況です。

TOPIXコア30指数の上位銘柄に注目

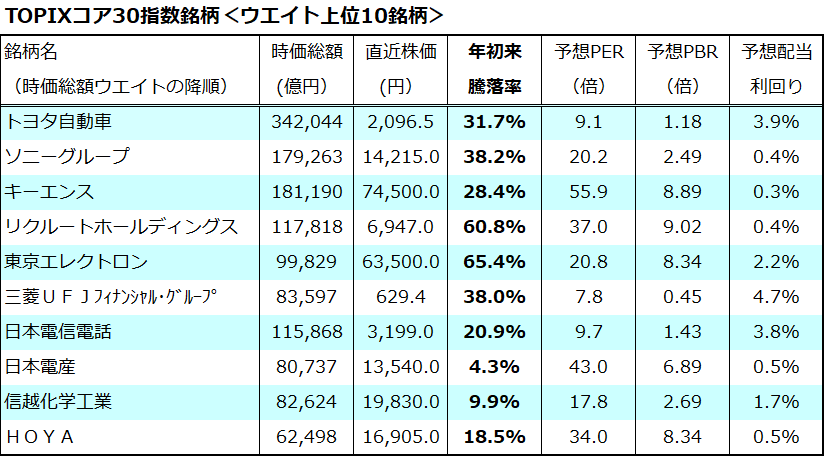

ご参考までに、TOPIXコア30指数のウエイト上位10銘柄を図表3で示しました。同10銘柄の年初来騰落率平均は+31.6%と、TOPIX(+10.2%)を大きく上回っています。どの銘柄も各業種を代表する大型優良株で流動性が高く業績見通しも堅調である銘柄が多いのが特徴です。

例えば、トヨタ自動車の時価総額は日本で最大(約34兆円)で生産・販売台数は自動車業界で世界首位であることが知られています。年初来上昇率が31.7%である一方、来年の予想PERは9.1倍と割安感が強く、予想配当利回りは3.9%と高く投資妙味が高いと評価されやすい状況です。

また、三菱UFJフィナンシャル・グループは年初来で38%上昇していますが、予想PERが8倍を下回っている他、予想PBR(株価純資産倍率)はいまだ0.5倍を下回り、予想配当利回りは4.7%と魅力ある水準にあります(23日)。

その他、成長期待が高いとされるIT関連ではソニーグループ、キーエンス、リクルートホールディングス、東京エレクトロン、日本電産、信越化学工業など国際競争力の高い大型銘柄が上位に位置しています。業種や銘柄を分散して新年に向けた投資戦略を構築したいと思います。

<図表3:注目したいTOPIXコア30の上位銘柄(参考情報)>

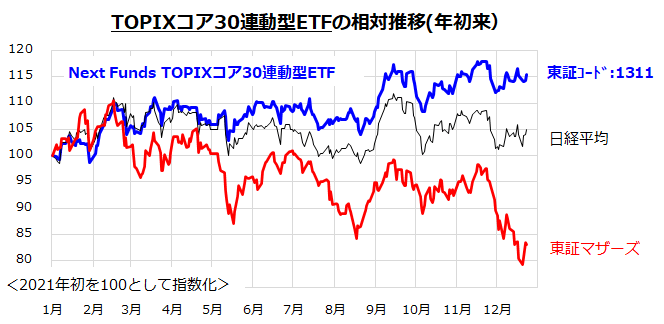

なお、上記したように外国人投資家が手掛けやすい大型優良株が広く物色される可能性を考慮し、TOPIXコア30指数に連動を目指す東証上場ETF(東証コード:1311)を活用する方法もあります(図表4)。

同ETF(上場投資信託)の直近の取引価格は1,000円未満で推移しており、取引単位は10口ですので、1万円程度から国内の大型優良株に分散投資するポートフォリオを構築することが可能です(23日時点)。このように、「大型優良銘柄のみに分散投資できるETF」を利用することも検討したいと思います。

<図表4:TOPIXコア30銘柄に分散投資するETFを活用する>

▼著者おすすめのバックナンバー

2021年12月17日:米国株を支える「TINA」に変化?2022年のリスク要因を占う

2021年12月10日:日本株に戻り余地はある?「騰落レシオ」でわかること

2021年12月3日:S&P500 or ナスダック100 、2022年に投資するならどっち?

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。