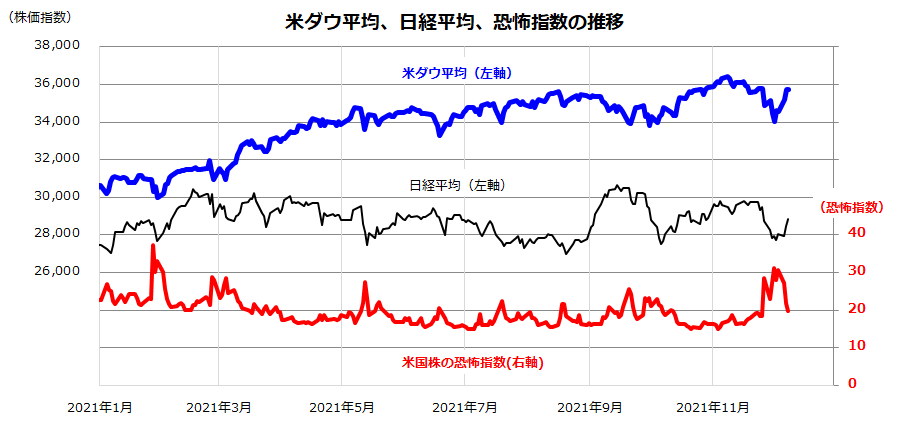

米国市場で上昇していた「恐怖指数」がピークアウト

11月中旬から12月にかけての米国市場では、パウエルFRB(米連邦準備制度理事会)議長のタカ派発言やオミクロン型感染拡大に対する警戒感でリスク回避姿勢が強まり株価が下落。こうした影響を受け、日本株も下値を探る展開を余儀なくされ、日経平均株価は一時2万8,000円を割り込みました。

その後、オミクロン型への過度の懸念が後退。日米株式とも買い戻しが優勢となりました。来週(14~15日)開催されるFOMC(米連邦公開市場委員会)を控え、テーパリング(量的緩和縮小)加速や早期利上げ観測には注意が必要ですが、米国市場では投資家センチメントに改善の兆しもみられます。

図表1は、年初来のダウ平均、米国市場の恐怖指数(VIX)、日経平均の推移を示したものです。「投資家の株価変動予想を示す」とされる恐怖指数は先週「危険水準」とされる30を上回り、不安心理の高まりを示しましたが、今週は急低下しました。

経験則によると、米国株が下落する局面では日経平均の下振れリスクが大きくなる傾向がありました。ただ、米金融政策やオミクロン型変異株を巡る不透明感が一巡すれば、日本株は出遅れ感や割安感から投資魅力が高まっていると判断され、中長期の観点では買い戻されると考えています。

本稿ではその背景となり得る、「売られ過ぎ感」と「日本市場の業績見通し」についてご説明します。筆者としては、今回の株価の下げは限定的で、「年内最後の押し目買い機会」となる可能性が高いと考えています。

<図表1:米国市場の恐怖指数にピークアウトの兆し>

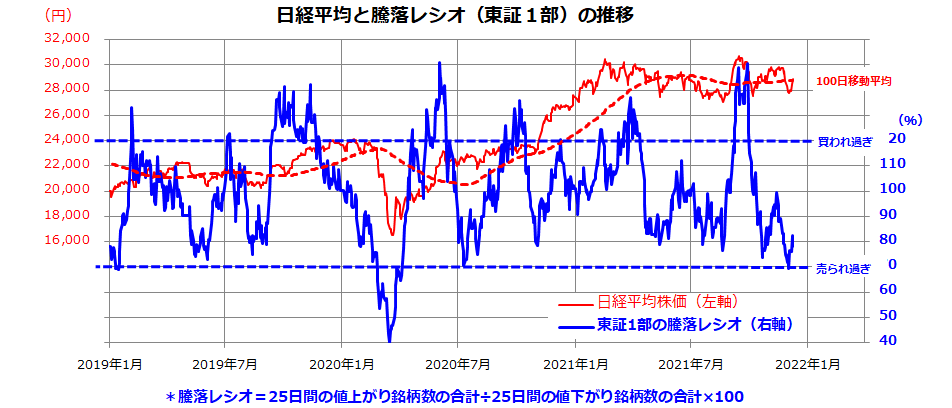

総悲観を示した「騰落レシオ」から占う日本株の戻り余地

一部のテクニカル指標は、日本株が12月初めに「底値圏」を形成した可能性を示しました。図表2は、東証1部の「騰落レシオ」と日経平均の推移を示したものです。騰落レシオとは「25日間の値上り銘柄数の合計÷25日間の値下り銘柄数の合計」の比率で示され、120%が「買われ過ぎ」、70%が「売られ過ぎ」のメドとされる逆張り指標です。

騰落レシオは12月2日に69.2%と70%を割り込み昨年4月以来最低まで低下しました。相場が総弱気(陰の極)を形成した可能性があります。参考までに、2011年以降の東証で騰落レシオが70%を割り込んだ日は101日(回)ありました。

その当日から「50営業日の日経平均は平均して5.5%上昇した」との市場実績が検証できます。現水準の日経平均で換算すると3万円程度を視野に入れた戻りに相当します。中期的視点に立ち、「売られ過ぎからの反動(反発)」を想定するにあたり参考にしたい指標としてご紹介したいと思います。

<図表2:東証の騰落レシオは「売られ過ぎ」に低下>

図表2の過去の市場実績でみるとおり、騰落レシオが大幅下落したからといって、株価がすぐに急反発したわけではありません。ただ、市場心理が「過度の弱気」に陥った状況からの反動傾向はみてとれます。

つまり、相場がいったん陰の極(市場心理が冷え込み下がりにくい状態)に達した場合の、相場反発へのサインあるいは前兆と言える事象とみなされてきました。12月2日に示現した「騰落レシオの70%割れ」は東証で過度の売りが一巡した状態を示しており、年末・年始に向けた相場回復の起点として注目したいと考えています。

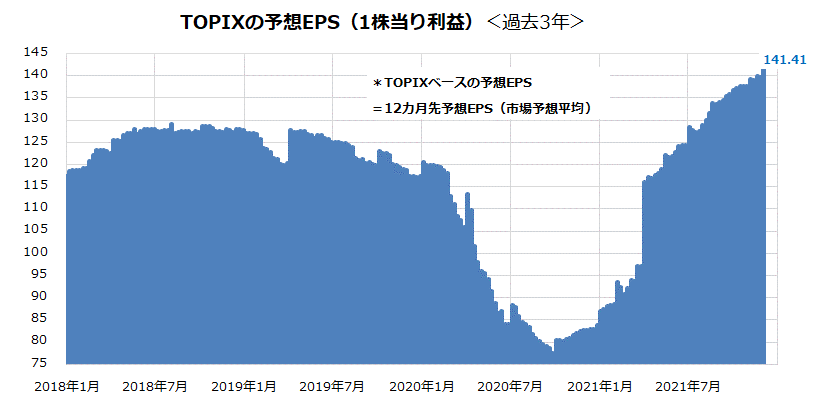

日本市場の業績見通しは持ち直している

12月初めまでの株価下落で、TOPIX(東証株価指数)ベースの予想PER(株価収益率)は一時14倍割れまで低下しました。このPERを試算するための予想EPS(1株当たり利益)は、TOPIXベースの12カ月先予想EPS(市場予想平均)です。

これまで発表された2022年度中間期決算やガイダンス(業績見通し)を総括すると、業種別や企業別に濃淡や格差はあっても「業績見通しは総じては良好」と言えます。

図表3は、2018年以降におけるTOPIXの12カ月先予想EPS(同上)の推移を示したものです。予想EPSは前年同期の予想EPSより約7割増加する持ち直しを強めており、過去最高益を更新しつつあるトレンドがわかります。

不安定だった相場が、「株価は業績」との格言に沿って戻りを試す動きに転じても不思議ではないファンダメンタルズ(経済の基礎的条件)と言えるでしょう。

<図表3:日本市場の業績見通しが持ち直しを鮮明に>

予想EPSの増加そのものは、(予想PERが変わらないとしても)株式の見直し買いにつながりやすいと考えられます。また、市場心理の改善(リスクプレミアムの低下)次第では、予想PERの持ち直しによる株価回復も想定できます。

当面の材料としては、米国で14~15日に予定されているFOMCの結果を踏まえ、金融政策の正常化を巡る思惑が安定化し金融市場が落ち着きを取り戻し、「感染力は強いが重症化率は低い」との見方が浮上しているオミクロン型変異株を巡る脅威が薄らぐことが望まれます。

こうした条件が整えば、日本市場の業績見通し改善は、2022年に向けて日本株の戻り余地を広げる要因となる可能性が高いと考えています。

▼著者おすすめのバックナンバー

2021年12月3日:S&P500 or ナスダック100 、2022年に投資するならどっち?

2021年11月26日:米国株はインフレ懸念に耐えられる?2022年S&P500はいくら?

2021年11月19日:日本株に割安感?2022年に向けた買い余地はあるか

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。