米国株は停滞モード:株高後のガス抜きか調整か

9月入りした日経平均株価の急騰を横目に、米国株は比較的停滞した動きとなりました。NYダウ平均は9月10日まで5営業日続落、S&P500種株価指数は4日続落しました。

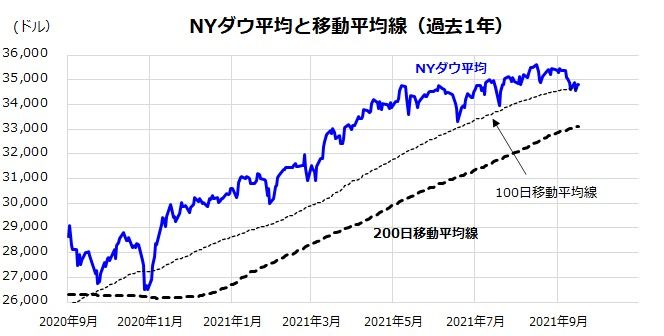

図表1は、ダウ平均の100日移動平均線と200日移動平均線の推移を示したものです。昨年の11月以降、ダウ平均は100日移動平均線を下値支持線とした強気相場を維持してきましたが、今週100日移動平均線を下回りました(14日)。

このような停滞は、強気相場が続くなかで、「ガス抜き」として想定される範囲内の動きです。ただ、当面の下値目途とみなされてきた100日移動平均線を下回ったことで、リスク要因の顕在化次第では、次の節目として3万4千ドル程度まで調整する余地もありそうです。

ファンダメンタルズ面では、デルタ株の感染拡大で景気回復を妨げる兆候が出ている一方、15日に発表された9月のニューヨーク連銀製造業指数は、新規受注と出荷を中心に市場予想を上回りました。感染再拡大が続く場合、短期的にせよ消費活動や企業業績に影響を及ぼすリスクに注意が必要です。

14日に発表された8月のCPI(消費者物価指数)は、前年同月比+5.3%と物価圧力の高止まりを示しましたが、市場予想をやや下回りました。このため、「緩和的金融政策は暫く続く」との見方から、長期金利(10年国債利回り)は1.3%前後で安定しています。過剰流動性の持続と長短金利の低位安定は総じて米国株を下支えする要因と考えられます。

図表1:NYダウ平均の停滞はガス抜きか調整か

バイデン大統領の支持率低下と株式の季節性を警戒

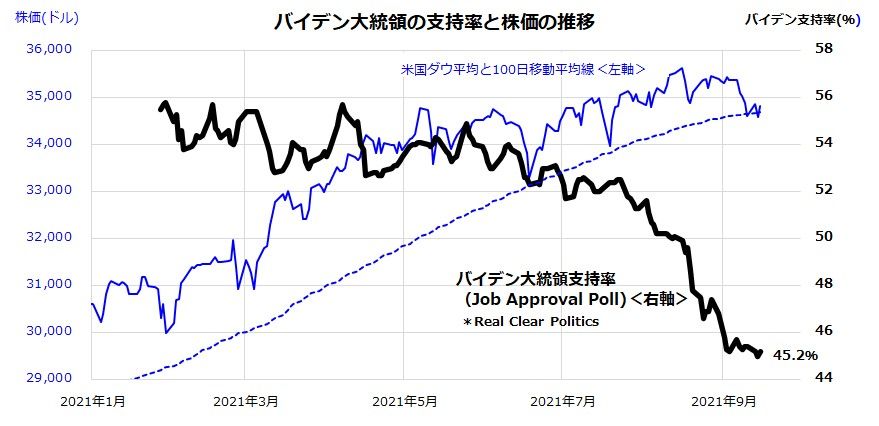

米国市場では「バイデン相場(ハネムーンラリー)」がいったん一巡したとの見方も出ています。米国の世論調査によると、アフガニスタンからの米国軍撤退方法について、カブール空港近くでの爆弾テロで13名の米兵が命を失ったこともあり、バイデン大統領の支持率が本年1月の就任以来で最低となりました(図表2)。

米国民はその7割以上がアフガニスタンからの撤退を支持していましたが、バイデン政権による撤退の進め方や政治手腕に批判が高まりました。

政権発足から7カ月余りで支持率が50%を下回ったのは第2次世界大戦後の歴代大統領の中ではトランプ前大統領を含めて3人目だとのことです。大統領の支持率低下で、来年の中間選挙を控えた野党共和党には反転攻勢しやすくなります。景気対策や公的債務上限問題などを巡る議会での交渉に影響を与える可能性もあり、株式市場にとり不安要因となりかねません。

本年のダウ平均は、8月16日の年初来高値(3万5,625ドル)まで年初来で16.2%上昇していました。過去30年における年率平均(+9.5%)をすでに超える状況でしたので、幾分か過熱感もありました。ガス抜きが必要な時期かもしれません。

図表2:バイデン大統領の支持率低下は米国株に影響するか

アノマリーでは、秋の株安は押し目買いが正解だった

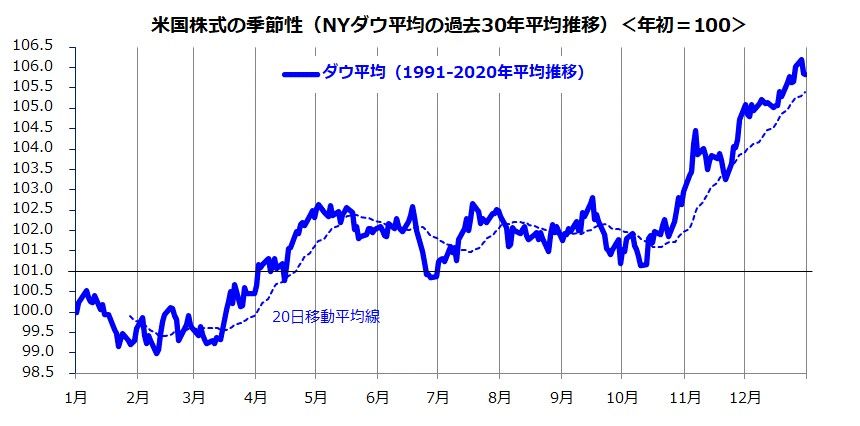

また、季節性を焦点にしたアノマリー(市場実績にもとづく傾向)を振り返ると、9月から10月の米国株は停滞しやすい時期です。

図表3は、過去30年(1991~2020年)におけるNYダウ平均の年初来推移を平均化したチャート。この季節性によると、ダウ平均はサマーラリー(株高)を経て、9月から10月にかけて調整しやすかったことがわかります。

ただ、10月中旬以降からの「年末高」(市場実績平均)を想定すると、「秋の株安は押し目買いの好機だった」ことも経験則として注目したい点です。

ポイントは、昨年11月から続いた100日移動平均線を下値目途とする株高基調が永遠に続くとは考えにくく、リスク要因の顕在化次第では利益確定売りが広まり、株価がいったん反落し節目とされる3万4千ドルや200日移動平均線程度(3万3千ドル)まで下落するリスクも「想定の範囲」と考えられることです。

むしろ、秋の下落を起点にした「年末に向けたラリー」(年末高)で最高値を再び更新することが多かった傾向の再現に期待したいと思います(図表3)。

図表3:アノマリー(季節性)によると「秋の調整を起点に年末高」

ダウ平均はいったんの調整を経て最高値を目指すと予想

9月3日付けの本稿「テーパリングが怖い?S&P500は2022年に5,000ポイントを目指す」で示したとおり、米国債市場の短期金利(政策金利に敏感な2年国債利回り)と長期金利の水準がともに低位で順イールド(短期金利<長期金利)の状況では、その半年後から1年後に株価が高かった傾向が検証できます。

逆に、長短金利が高位で逆転した(逆イールド:短期金利>長期金利)ときは、その半年から1年後に景気後退入りが濃厚となり、株式市場が弱気相場入りを視野に入れる可能性があります。

筆者は、2022年も現時点と同様、長短金利は順イールドを維持すると考えています。また、ポストコロナ(新型コロナウイルス感染が抑制に向かう)が本格化すれば、2022年の景気と業績見通しも拡大を維持する可能性が高いと考えています。

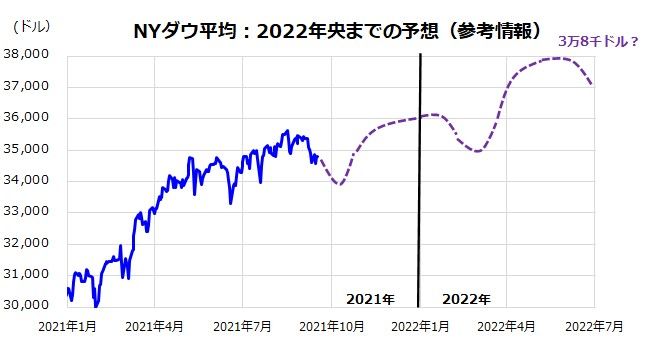

ただ、NYダウ平均が秋の調整を経て年末高を示現するとしても、来年初は利益確定売りが先行して再び下落する可能性があります。

参考情報として、図表4に筆者が予想するNYダウ平均の水準と軌道に関するメインシナリオを示してみました。本年末までにダウ平均は3万6千ドル、来年(2022年)央ごろまでに3万8千ドル程度まで上昇する余地があると考えています。

金融政策の一部正常化は織り込み済みで、「低金利下での業績相場」が続く可能性があるとみています。ただ、こうしたメインシナリオに影響を与えるリスク要因に目配りする必要もあります。例えば、

(1)テーパリング(量的緩和縮小)の早期決定に伴う長期金利上昇

(2)公的債務上限問題の混迷化

(3)デルタ株を主とする感染再拡大と業績見通し悪化

(4)米中対立の激化や想定以上の中国景気鈍化

(5)バイデン民主党が打ち出す増税決定

が挙げられます。こうしたリスクシナリオ以外に、想定していないブラックスワン(黒鳥)が登場し、株価が多少大幅な調整に見舞われる可能性も否定することはできません。

繰り返しになりますが、リスク(リターンのブレ)を伴わない株式投資はありません。「一時的な株価調整はノイズ」くらいに受けとめ、米国の経済や収益の拡大に連動する投資成果を目指す中長期の視野を維持することが肝要と考えています。

図表4: ダウ平均は調整を交えつつ最高値を更新する見込み

▼著者おすすめのバックナンバー

2021年9月10日:政局相場!日経平均はどこまで上がる?海外投資家は「チェンジ」を好む2021年9月3日:テーパリングが怖い?S&P500は2022年に5,000ポイントを目指す

2021年8月27日:インド株式はなぜ堅調?国際分散投資先としての魅力と注目ETF

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。