米国市場でナスダック相場の復調が鮮明に

今週も米国市場では、S&P500指数に続きナスダック総合指数やナスダック100指数が過去最高値を更新しました(7月7日)。大手ハイテク株を中心とするナスダックは、2月以降に長期金利上昇の影響を受け上値が重くなる場面が多々ありました。

ただ、6月以降は長期金利が低下基調をたどり直近は1.3%台に低下。リフレーション期待がほぼ織り込まれたなか、一時の勢いを失ったバリュー株(景気敏感株)に代わり、グロース株(成長株)を象徴するナスダック銘柄への資金回帰が市場平均(S&P500指数)を押し上げています。

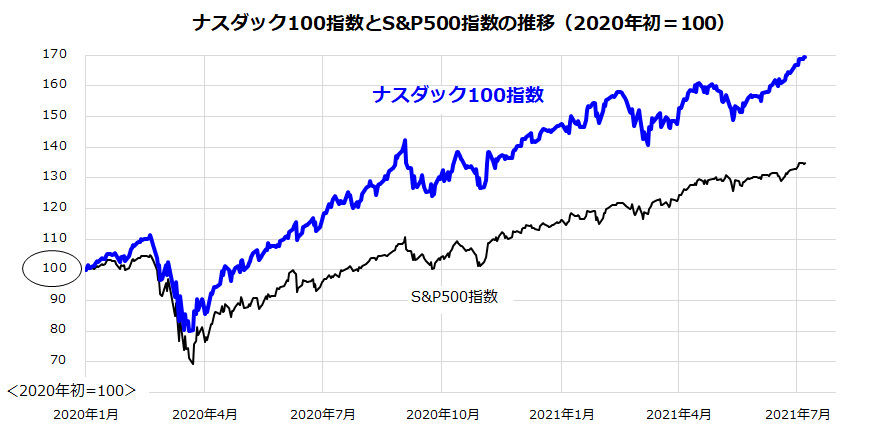

図表1は、2020年初を起点としたナスダック100指数とS&P500指数の推移を示したものです。ナスダック100指数は市場平均と比較してボラティリティ(変動率)は高いものの、リターン面で優勢を維持しています。

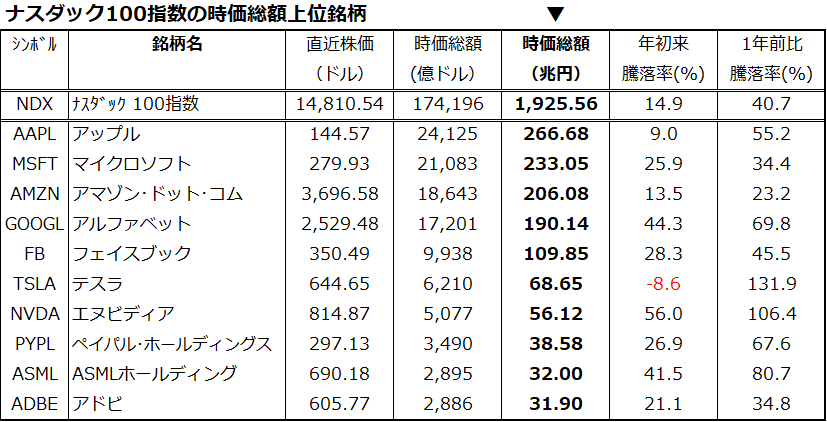

ナスダック100指数の時価総額上位5社は「GAFAM」(グーグル、アップル、フェイスブック、アマゾン・ドット・コム、マイクロソフト)と呼ばれ、その時価総額は合計1,000兆円超に到達しました。

GAFAMはS&P500指数の上位5社と重複しており、ナスダックが復調に転じたことがS&P500指数の高値更新に寄与した動きがわかります。

経済正常化(景気回復)と低金利が共存する「適温相場」が米国株堅調の支えとなるなか、今後発表される4-6月期決算とガイダンス(業績見通し)次第では、ナスダック主力株が米国株高の主役となる可能性があります。

<図表1:ナスダック主力株の復調が鮮明になっている>

GAFAMの時価総額合計は1,000兆円を超えた

今週、ナスダック100指数の時価総額は約17.42兆ドル(約1,925兆円)に達しましたが、そのうちGAFAM(5社)の時価総額は約9.1兆ドル(約1,006兆円)と約52%を占めています。

GAFAMそれぞれの時価総額が100兆円を突破し、米国市場だけでなく世界市場での存在感を増しています。

図表2は、ナスダック100指数の構成銘柄について、時価総額で上位10社のみを一覧したものです。「1年前比騰落率」で検証すると、大手デジタル関連株がナスダック相場のけん引役となってきたことがわかります。

GAFAMに続いて時価総額を増加させてきた銘柄としては、テスラ(EV)、エヌビディア(半導体)、ペイパル・ホールディングス(フィンテック)、ASMLホールディング(半導体製造装置)、アドビ(アプリケーション・ソフトウエア)の5社が挙げられます。

これら上位10社で、ナスダック100指数の時価総額のうち約62%を占めています。

<図表2:GAFAMの時価総額合計は1,000兆円を超えた>

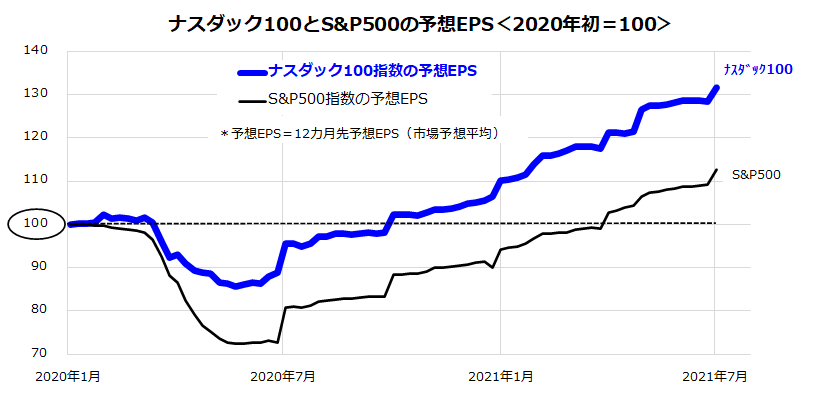

図表3は、ナスダック100指数とS&P500指数それぞれをベースにした予想EPS(1株当たり利益)(12カ月先予想EPS/市場予想平均)の推移を比較したグラフです。主力株の好決算と良好なガイダンス(業績見通し)を映し、ナスダック100指数の予想EPSは過去最高を更新しています。

短期的な需給変動による株価調整は別にして、イノベーションの集積地とされる米国で強い利益成長が見込まれているナスダック100指数の「業績面の安心感」をうかがうことができます。

ポストコロナ(アフターコロナ)も構造的に続くと見込まれるDX(デジタルトランスフォーメーション)需要の拡大で、今後も中長期で時価総額は増加していくと考えられます。

<図表3:ナスダック主力株の業績見通しは好調に推移>

インデックスファンドを活用したナスダックへの分散投資

実際、1991年初(約30年前)を起点にすると、ナスダック100指数は約73倍に成長。年率換算すると、ナスダック100指数の平均リターンは「+16.9%」でした。こうしたナスダック100指数に分散投資することが可能です。

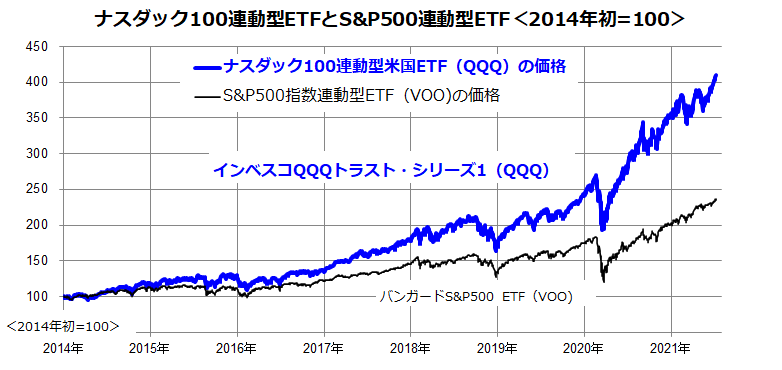

図表4は、ナスダック100指数に連動を目指す米国籍ETF(上場投資信託)の「インベスコQQQトラスト・シリーズ1」(QQQ)と、S&P500指数連動型ETFの「バンガードS&P500ETF」(VOO)の取引価格の推移を比較したものです。

<図表4:QQQはVOOに対して優勢を続けるか>

米国の大手デジタル・プラットフォーマーが注目され始めた2014年から現在に至るまで、QQQ(ナスダック100指数連動型ETF)がVOO(S&P500指数連動型ETF)を大きくアウトパフォームしてきたことがわかります。

とはいえ、QQQはハイリスク・ハイリターン的な特性がある点には注意が必要です。長期目線で米国ハイテク株の成長を期待してナスダック100指数の優勢を見込むのであれば、時間分散を意識しながら「貯めながら増やす資産形成」を検討したいと思います。

▼著者おすすめのバックナンバー

2021年7月2日:資産形成はシンプルに!バフェットもすすめる米国株投資戦略

2021年6月25日:米国株は調整モードを抜け出るか?マクロ金利見通しで占う投資戦略

2021年6月18日:国際分散投資のすすめ:国内投資だけで大丈夫?

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。