季節性と長期金利上昇懸念で米国株は急落

今週の米国市場では、インフレと長期金利上昇を懸念する売りが重なり株価は急落に直面しました。5月7日の本稿で、株式は「セル・イン・メイ」(5月以降の株安)に直面しやすいとの見方をご紹介しました。5月以降の相場下落は「アノマリー」として知られています。

アノマリーとは「効率的市場仮説では説明しにくい経験則(季節性)」を総称します。実際の株安要因としては、インフレ(物価上昇率の加速)やテーパリング(量的緩和縮小)観測を受けた長期金利の再上昇懸念が挙げられます。

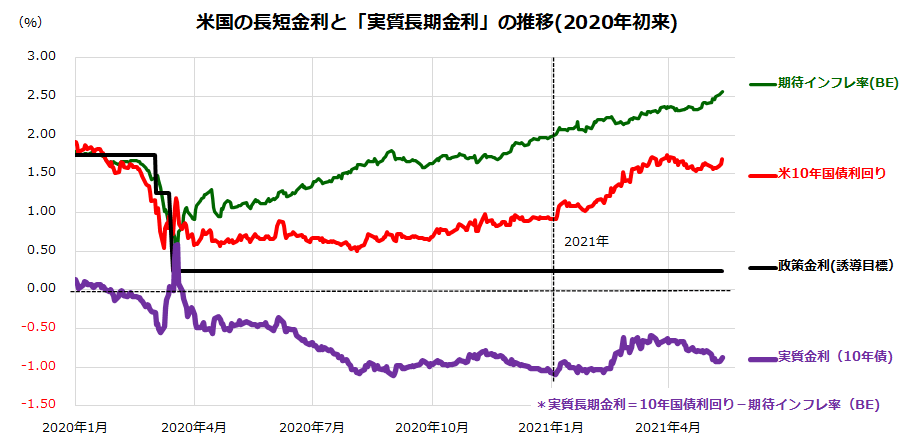

図表1は、米国の金利動向について期待インフレ率(Break Even Rate)、長期金利(10年国債利回り)、政策金利(FF金利上限目標)、実質長期金利(長期金利-期待インフレ率)の推移を示したものです。

12日に発表された4月のCPI(消費者物価指数)は前年同月比+4.2%に加速(3月は+2.6%)。コアCPI(食品とエネルギーを除くCPI)も同+3.0%(3月は+1.6%)と2020年3月以来となる2%超に上昇しました。

FRB(米連邦準備制度理事会)高官は、商品価格の上昇や低迷していた前年同月からの反動に伴う「一過性的な物価上昇」との見方を示しています。

ただ、期待インフレ率は上昇傾向で、長期金利や実質金利が上昇すると、株式バリュエーションに下方圧力がかかるリスクが警戒されます。米国株が下落すると、リスク回避姿勢を反映した海外短期筋の売りが強まり日本株も下落しやすくなります。

<図表1:米国市場で期待インフレ率と長期金利の上昇は続くのか>

イールドカーブ(長短金利差)から米国株の行方を占う

ただ、今回の株価下落は一時的な調整にとどまり、米国株が弱気相場入りするとは考えていません。

米国市場の長期実績を振り返ると、債券市場のイールドカーブ(利回り曲線)が比較的低い水準で「順イールド」(長短金利差がプラス)である場合、FRBが低金利政策を続けるなかでの景気回復局面だったことが多く、株式が堅調相場を持続しやすかったことが知られています。

逆に、長短金利差がマイナスとなる「逆イールド」は、FRBが利上げを続けた結果、市場が景気や企業業績のピークアウトを織り込み株式は比較的低調となりました。

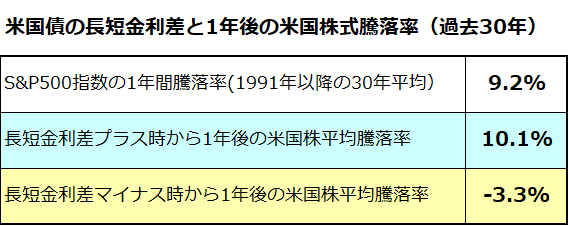

図表2は、過去30年の長期金利(10年国債利回り)と短期金利(政策金利の方向性に敏感とされる2年国債利回り)の位置関係から「米国株(S&P500指数)の1年後騰落率」を平均化した一覧です。

過去30年のS&P500指数の1年間騰落率平均は+9.2%でした。

こうしたなか、「長短金利差プラス時(順イールド)から1年後の米国株平均騰落率」は+10.1%と堅調であった一方、「長短金利差マイナス時(逆イールド)から1年後の米国株平均騰落率」は▲3.3%と低調だった市場実績がわかります。

<図表2:長短金利差の水準から1年後の株価動向を占う>

長短金利差マイナス時=逆イールド(2年債金利より10年債金利が低い)

出所:Bloombergより楽天証券経済研究所作成(1991年以降の30年間)

直近の長期金利は1.69%で、短期金利は0.16%で推移しています。つまり、現在の長短金利差は+1.53%と順イールドであることがわかります(5月12日)。

市場には本年中に長期金利が2%超に上昇するとの予想もありますが、金利水準としては歴史的に低水準で、当面も長短金利差はプラスを維持していくとみられます。

経済の正常化が進むにつれてFRBが早晩テーパリング(量的緩和縮小)を検討するにしても、金融引き締め(利上げ)に転じる動きを想定するには時期尚早と思われます。商品価格の伸びが落ち着けば、過度なインフレ懸念が後退する可能性もあります。

長短金利差が拡大しても株式の弱気相場入りを予兆する「逆イールド」に転じる公算は低いと考えています。

ただ、市場はイールドカーブのスティープ化(急勾配)を景気回復局面に潜む不安の芽と受けとめがちです。金利を巡る思惑に過剰反応して株価が一時的にせよ乱高下する可能性はあるので注意を要します。

米国株は業績相場に移行する過渡期にある可能性

米国株式が「金融相場(流動性相場)から業績相場に移行する過渡期にある」との見方があります。

実際、経済見通しや業績見通しは改善傾向です。民間エコノミスト予測(市場予想平均)によると、2020年に▲3.5%となった米実質GDP(国内総生産)の伸びは、2021年に+6.3%、2022年に+4.0%と回復・拡大に転じると見込まれています。

コロナ危機に応じた金融緩和、財政出動、ワクチン接種の効果を受け、景気回復は製造業に続き非製造(サービス業)に幅広く及ぶと予想されています。こうした経済活動の正常化期待を受け業績見通しも改善傾向です。

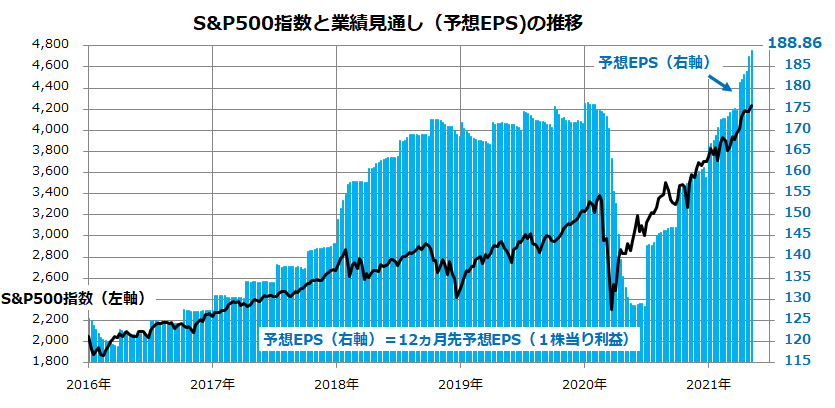

図表3は、S&P500指数ベースの12カ月先予想EPS(1株当たり利益:市場予想平均)の推移を示したものです。2020年春のパンデミック・リセッション(コロナ危機を受けた景気後退)で予想EPSは大きく落ち込みました。

ただ、景気後退(マイナス成長)は比較的短期で収束し、需要回復、財政出動効果、ワクチン接種進展で先行きの景況感とガイダンス(業績見通し)の改善が進み、現在の予想EPSは前年同期の予想EPSに対し+45%の188.86に増加。4月以降は史上最高水準を更新していることがわかります。

<図表3:米国市場の業績見通し改善は「業績相場」入りを予兆>

業績見通しが一段と改善している要因として、2021年1Q(1-3月期)の決算発表とガイダンスが好調だったことが挙げられます。

リフィニティブ(調査会社)が集計している決算発表動向によると、S&P500指数を構成する大手500社の第1Q決算は前年同期比50.4%増益で着地する見通しです。

5月7日までに決算を発表した439社のうち、発表されたEPSが事前のアナリスト予想平均を上回った企業数の割合(ポジティブ・サプライズ)は87.2%と好調です。

セクター(業種)別にみると、個人消費関連、金融、素材、IT(情報技術)、コミュニケーションサービスの増益幅が全体の業績好調に寄与しました。

なお、リフィニティブが事前に集計している2021年第2Q(4-6月期)の決算も前年同期比61.2%の増益が見込まれています。

業績見通しを無視して株価が下落する場面は多々ありますが、株式市場の行方が金利動向だけで決まるとも言えません。「株価は業績」との相場格言に注目するステージに移行する可能性があります。

季節性の影響が濃い5月から6月にかけての株価下落は、相応の日柄整理を要する可能性があります。

ただ、米国市場が業績改善を本格的に織り込む「業績相場」へ移行する過渡期的な現象とも言えそうです。株価が下落した局面では、「押し目買いや積み増し買いに分があり」との投資判断に変わりありません。

▼著者おすすめのバックナンバー

2021年5月7日:100円からできる!米国株投資:「セル・イン・メイ」と長期・分散・積立投資

2021年4月30日:株価の日米格差はなぜ?米国株はバイデン増税に要注意

2021年4月23日:米株高は小休止でも、S&P500過去最高益へ。強いセクターは?

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。