4,000を突破したS&P500指数。5,000到達はいつ?

米国市場では今週、S&P500指数が5日と7日に史上最高値を更新しました。経済の持ち直し期待が根強いなか、長期金利が落ち着きをみせていることが好材料です。

先週バイデン政権が公表した「米国雇用計画」を受け、資本財株やハイテク株が株高を主導しました。本稿では、米国株式動向を象徴するS&P500指数が「節目」とされてきた4,000ポイントを突破した事象に注目したいと思います。

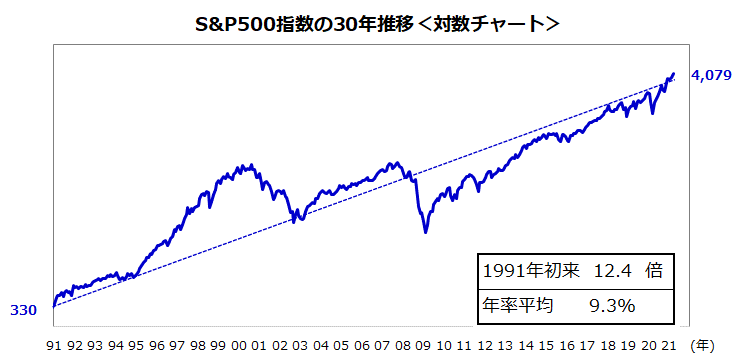

図表1は、1991年以降のS&P500指数の推移を対数チャートで示したものです。同指数は約30年間で12.4倍に上昇してきたことがわかります。

年率平均リターンに換算すると「+9.3%」。実際の株式投資には配当(インカムゲイン)も加わりますので、S&P500指数のトータルリターン(総収益)は年率平均で二桁だったということです。リスク(リターンのブレ)を加味した長期パフォーマンスでは「世界最強の株価指数」と呼ぶに相応しいでしょう。

日本株式(TOPIX)は同じ約30年間に12.4%しか上昇しませんでした。S&P500指数が次の節目(5,000ポイント)に到達するのはいつごろでしょうか。

相場の先行きを正確に言い当てることはできませんが、現水準を起点に年率9.3%で成長し続けると「今後3年以内には5,000に到達する」と試算できます。

FRB(米連邦準備制度理事会)がゼロ金利政策を続けるメドとしている2023年末までに5,000に達するイメージをメインシナリオにしています。

<図表1:S&P500指数は30年前と比べて12.4倍になった>

ポストコロナを視野に経済見通しと企業景況感が上向き

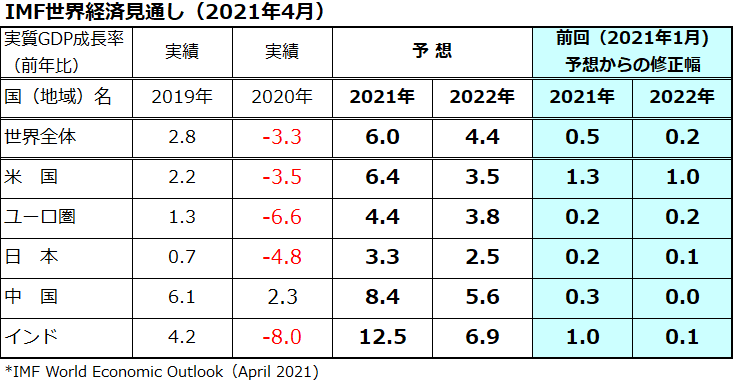

米国市場の株高は、経済見通しや企業景況感の改善に支えられています。IMF(国際通貨基金)は、4月6日に発表した最新の「世界経済見通し」で、2021年の世界の実質GDP成長率予想を+6.0%に上方修正しました(1月時予測:+5.5%)。

実質6%の成長となれば、昨年の落ち込み(▲3.3%)を埋め戻す以上の成長となり、1980年以降で最大の伸びです。2022年の成長率予想も+4.4%に引き上げられました(1月時予測:+4.2%)。

IMFは、昨年のコロナ危機以降の中央銀行と政府による積極的かつ大規模な対応の効果で「経済の崩壊は阻止された」と指摘しました。

なかでも、ポストコロナ(感染収束後)を見越した2021年の米国の成長率予想の高さ(+6.4%)と上方修正幅(+1.3%)が目立ちます。

バイデン政権は6日、「米国の全成人が4月19日までにワクチンの接種対象になることを目指す」と表明しました。1.9兆ドルの追加景気対策成立に続き、インフラ整備投資拡大を主軸とする2兆ドル規模の「米国雇用計画」を発表。米国の経済成長と生産性向上を後押しすると見込まれています。

世界のGDPのうち約4割を占める米国と中国の成長率見通し向上が、グローバルグロースの回復をけん引すると予想されます。

<図表2:世界経済の見通しに上方修正の動き>

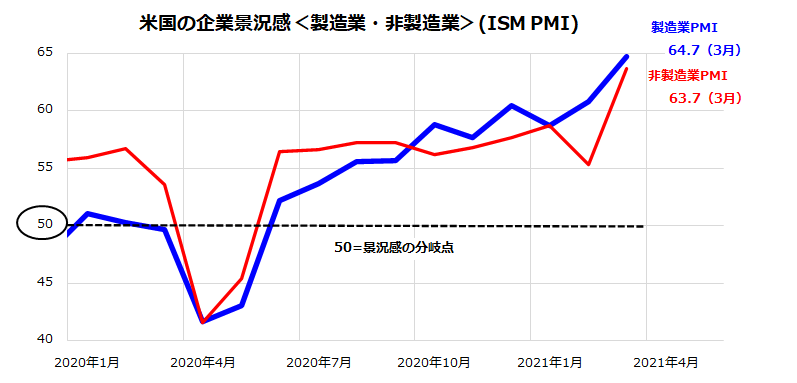

このような経済見通し改善を受け、ISM(全米供給管理協会)が発表した3月のPMI(購買担当者景況感指数)でも、製造業と非製造業(サービス業)の双方で企業景況感が急回復しました(図表3)。

3月の製造業PMIは64.7と37年ぶり高水準に上昇。非製造業PMIは63.7と調査開始以来で過去最高に上昇しました。中国を中心とする世界経済と貿易量の持ち直し、ワクチン接種の普及加速、活動・移動制限の緩和、経済活動の復活期待が重なり、コロナ禍で打撃が大きかったサービス業で景況感が盛り返している状況が浮き彫りとなりました。

新型コロナウイルスが抑圧してきたペントアップデマンド(繰り延べ需要)が顕在化してきたことで企業マインドは改善しています。したがって、アナリストの業績見通し(市場予想平均)も持ち直しの動きを強めています。

<図表3:急改善している米国の企業景況感>

(出所)Bloombergより楽天証券経済研究所作成(2020年1月~2021年3月)

米国市場が織り込み始めた「業績相場」の行方

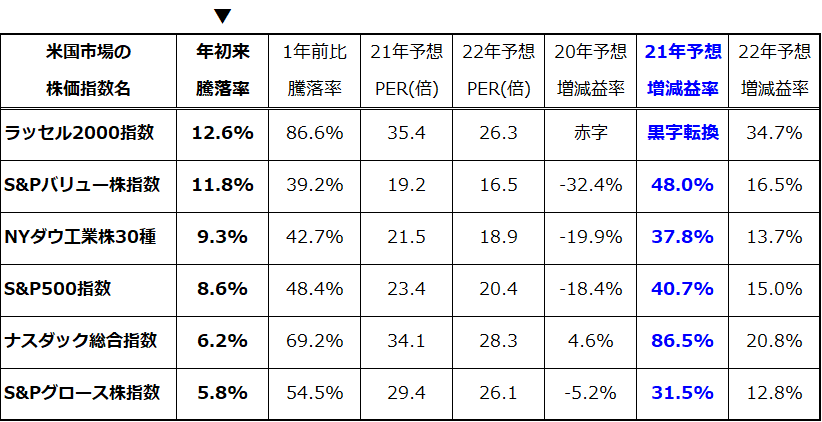

図表4は、米国市場における各種株価指数について「年初来騰落率」の降順(高い順番)に並べた一覧表です。それぞれの株価指数別に予想PER(株価収益率)や予想増減益率(予想EPSの前年比伸び)も加えました。

S&P500指数(市場平均)の業績をみると、2020年は18.4%減益を余儀なくされましたが、2021年は40.7%増益が見込まれており、2022年も15.0%増益が予想されています。

4月に発表がスタートする2021年1-3月期の業績は、昨年同時期が景気後退だった反動もあり、2割程度の増益が見込まれています(市場予想平均)。

なお、景気の先行きに敏感とされるラッセル2000指数(小型株指数)は、赤字転落となった昨年から立ち直り、2021年は黒字転換が見込まれ、2022年は34.7%増益が予想されています。

一方、ナスダック総合指数はGAFAM(大手デジタルプラットフォーマー)などIT系企業の業績好調で昨年を増益(+4.6%)で乗り切り、2021年は86.5%の大幅増益、2022年も2割超の増益が見込まれています。

ナスダック総合指数の業績の伸びは、S&P500指数の業績の伸びを上回っており、年後半に向けグロース株が「劣勢」(バリュー株優勢)から抜け出る可能性を示唆しているかのようです。

<図表4:米国株式は「業績相場」を織り込む動き>

(出所)Bloombergより楽天証券経済研究所作成(2021年4月7日)

上記した収益見通しは、中期的な視点で米国株式が「流動性相場(金融相場)」から「業績相場」に移行する動きを示していると言えます。長期金利(10年国債利回り)の緩やかな上昇は、景気や物価の回復傾向を映す現象として自然かつ合理的と考えられます。

FRBは、中間・低所得者層の雇用情勢がマクロ環境の回復に乗り遅れないようにゼロ金利政策を2023年まで維持する見通しです。企業の収益や業績の拡大は、長期金利上昇に伴うコストを吸収するペースで進むでしょう。米国株式は、短期的な押し目を繰り返しながら、「業績相場」に挑み続けると予想しています。

▼著者おすすめのバックナンバー

2021年4月2日:円安で米国株の「円換算リターン」向上!為替のトレンド転換に乗る

2021年3月26日:バリュー株の逆襲と「NT倍率」急落、いつまで?米国株が悩む「高圧経済」

2021年3月19日:米国グロース株の調整は一巡?市場は「バーナンキ・ショック」の再来を警戒

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。