内外市場のセクター物色は「リフレトレード」を鮮明に

米国も日本も株式相場は波乱含みの展開となりました。米国では製造業景況感が改善するなど経済正常化期待が進むなか、長期金利上昇が株価反落につながった格好です。

FRB(米連邦準備制度理事会)が金融緩和の長期化を示唆し、債券市場のボラティリティが低下して長期金利上昇が一服すれば、株式市場も落ち着きを取り戻すでしょう。

ただ、いったん急落した株式には、「自律反発→戻り売り→下値確認→押し目買い本格化→上値トライ」といった日柄調整が必要と思われ、目先の相場が神経質なもみ合いを余儀なくされる可能性もあります。

こうしたなか、市場内部では「リフレトレード」(景気や物価の回復を織り込む売買)と呼ばれるセクター物色の変化が鮮明となっています。

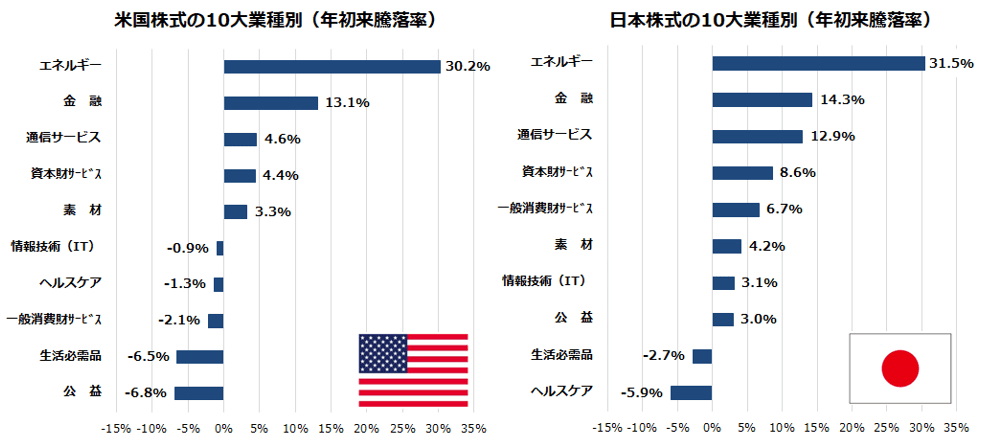

図表1は、世界の機関投資家が注目しているMSCI指数の10大業種別株価指数をベースに米国と日本の年初来騰落率ランキング(降順)を示したものです。

アフターコロナ(コロナ禍の落ち着き)に伴う景気と需要の回復を先取りし、エネルギー、金融、資本財サービス、素材など景気敏感株を中心とするバリュー株(割安株)が優勢である一方、コロナ禍でも業績が堅調だったグロース株や金利敏感株(例:公益株)が劣勢となっています。

こうした物色変化は「循環物色」とも呼ばれるローテーションで、株式相場の基調が「流動性(金融)相場」から「業績相場」への移行を目指す過渡期に見えます。

<図表1:日米市場のセクター物色は「リフレトレード」>

出所:Bloombergより楽天証券経済研究所作成(2021年3月3日)

米国ブルーチップと東証大型株にみる「新春相場の勝ち組」

米国市場では、ダウ平均(NYダウ工業株30種平均)の構成銘柄を「ブルーチップ」と呼ぶことがあります。一般的に、米国の各業界を代表する企業で収益性、成長性、財務面に優れる「優良銘柄」を総称します。

ただ、株式市場が変動を繰り返すなか、ブルーチップの全てが一様に上下するとは限りません。図表1で示した循環物色の傾向を強く受けることがあります。

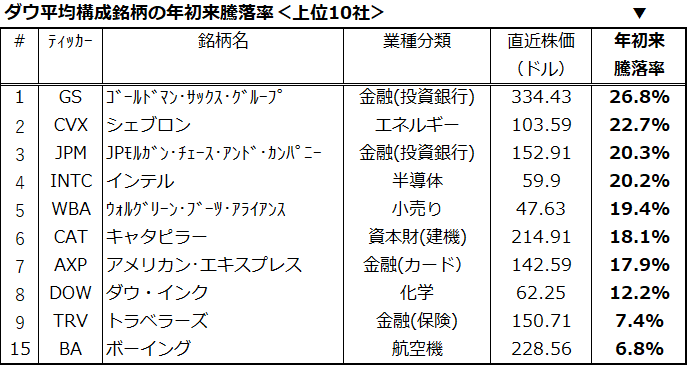

図表2は、ダウ平均を構成する30銘柄をユニバース(母集団)にし、年初来騰落率の上位10銘柄をランキング(降順)で一覧したものです。

経済活動の回復から恩恵を受けやすい資本財やエネルギー関連に加え、長短金利差の拡大(利ざや拡大)を好感した金融株の優勢が鮮明となっています。

とはいっても、機関投資家によるESG(環境・社会・企業統治)重視の物色が広まるなか、エネルギー株(化石燃料系)の優勢に持続性があるか否かは不透明です。

一方、長期金利が安定化すると、成長期待が強いグロース株が持ち直す可能性もあります。今後の物色変化次第で「主役交代」がみられるかもしれません。

<図表2:新春相場:米国ブルーチップの「勝ち組」は?>

出所:Bloombergより楽天証券経済研究所作成(2021年3月3日)

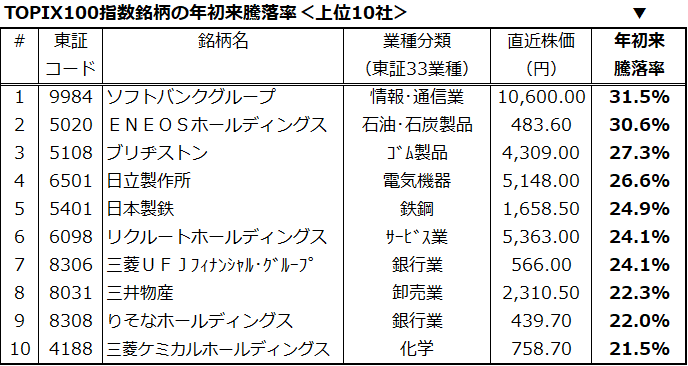

図表3は、日本の「東証1部上場大型株」を象徴するTOPIX100指数(時価総額上位100社)構成銘柄の年初来騰落率ランキングです。

米国市場と同様、エネルギー関連、資本財、金融(銀行)、商社、化学などの他、業績急回復を鮮明にしたソフトバンクグループ(情報・通信)の優勢が目立ちます。

これら銘柄は、市場平均(TOPIX)の堅調をリードする銘柄群で、「新春相場の勝ち組」と言えるでしょう。景気敏感業種やバリュー株と呼ばれる銘柄が多く、業績の持ち直し期待を加味したバリュー(割安感)が見直されている点も特徴です。

<図表3:新春相場:東証大型株の「勝ち組」は?>

出所:Bloombergより楽天証券経済研究所作成(2021年3月3日)

米国株式の強気相場の「賞味期限」は近いのか

日本株の動向に大きな影響を与える米国株について、「バブル崩壊直前」とか「賞味期限が近い」との見方があります。一方、長短金利の水準や流動性の動向から、「短期的調整を交えつつも堅調傾向を続ける」との見方もあります。本稿では後者に注目したいと思います。

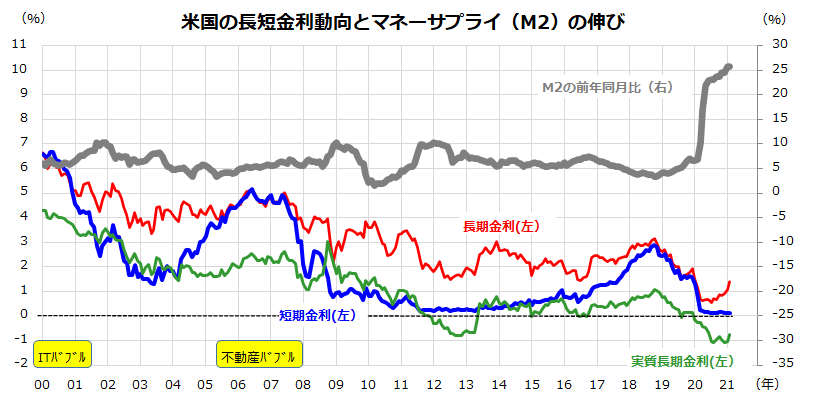

<図表4:米国の長短金利はいまだ低水準で順イールド>

図表4は、米国の短期金利(政策金利に敏感とされる2年国債利回り)、長期金利(10年国債利回り)、実質長期金利(長期金利-期待インフレ率)、マネーサプライの伸び(M2の前年同月比)を示したものです。

経済活動の正常化観測を背景に、債券市場が金融政策の変更(利上げや量的緩和縮小)を警戒したことが、今回の長期金利上昇の背景とされています。こうしたなか、重要指標として「イールドカーブ」(債券市場の利回り曲線)に注目したいと思います。

一般的に、順イールド=長短金利差(長期金利-短期金利)がプラスの状態は、景気回復(拡大)基調を示唆するとされます。

一方、逆イールド(長短金利差=マイナス)が発生すると、市場が景気や業績の悪化を警戒し株式売りが強まったことがありました。

例えば、2000年当時の「IT(ドット・コム)バブル崩壊前」や2007年当時の「不動産バブル崩壊前」は、短期金利と長期金利が高水準で逆イールドに転じた(長短金利差がマイナスとなった)ことが知られています。

高水準での長短金利逆転を契機に、株式が景気後退入りを織り込んで弱気相場入りした事例を示しましたが、現在は長短金利ともいまだ歴史的低水準。

長短金利差はプラス(順イールド)を維持しています。実質長期金利もマイナス圏(▲0.75%)で推移しています(3月4日)。さらに、米国市場の流動性を示すマネーサプライ(M2)の前年同月比伸び率は25%超となっています。

バイデン政権は1.9兆ドル(約200兆円)規模の経済対策に続き、大型インフラ整備計画を実施して雇用回復の最大化を目指す方針です。

長期金利上昇に伴うコストを上回る業績回復が株式市場の上向きトレンドを支えると考えています。業績の回復余地を加味すると、米国株の弱気相場入りを予想するのは時期尚早と思われます。

したがって、日本株の弱気相場入りも現時点で見込んでいません。目先的には、3月16~17日にFRBが開催するFOMC(米連邦公開市場委員会)でパウエル議長が表明する金融政策方針と債券市場の反応に注目したいと思います。

▼著者おすすめのバックナンバー

2021年2月26日:米国小型株のリベンジに乗る?景気回復に先行する特性に注目!

2021年2月19日:強気の米国株に全集中?「長期金利の上昇」は下落のきっかけになるか

2021年2月12日:米国株堅調の本質は「ナスダック100」。業績見通しは過去最高!

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。