ラッセル2000の優勢にみる米国の景気回復期待

米国市場では、リフレ期待を支えにダウ平均が最高値を更新しました(24日)。ただ、米長期金利の上昇ペースに警戒感も強く、上値の重い動きもみられます。こうしたなか、昨秋以降の強気相場では小型株のパフォーマンスが大型株より優勢となっています。

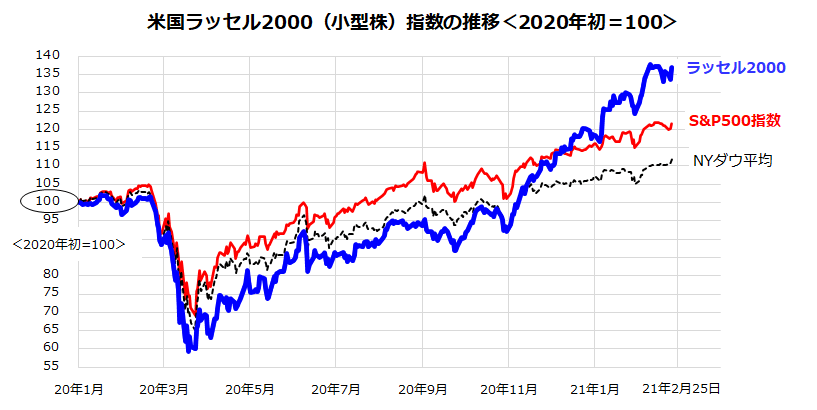

図表1は、ラッセル2000指数、S&P500指数、ダウ平均の推移を比較したものです(2020年初=100)。ラッセル2000指数は、米国市場の小型株を対象とする株価指数で、米国に上場されている時価総額上位1001位から3000位の2,000銘柄で構成されています。

一方、S&P500指数は大企業500社で構成される時価総額加重平均指数で、ダウ平均は大手30社で構成される株価平均指数です。一般的に、小型株(時価総額が小さい中小企業)は内需系で景気敏感業界に属している銘柄が多く、大型株(大企業)より業績が景気動向に左右される特徴があります。

昨年11月以降の強気相場では、金融緩和、財政出動、ワクチン実用化の効果による景気の持ち直しを予見し、小型株の上昇率が大型株を上回ってきました。パウエルFRB(米連邦準備制度理事会)議長は23日の議会証言で、「長期金利の上昇は経済の再開や成長への期待の表れだ」と指摘。

一方で、「米景気(雇用)はFRBの目標からはほど遠い」とも述べ、長期にわたり金融緩和を維持する方針を改めて強調しました。

<図表1:米国市場では「小型株指数」が優勢に>

米国市場の主な株価指数別にみる業績見通し

米国株式が堅調に推移している要因として、業績の先行き回復期待が挙げられます。民間エコノミストによる最新予想を集計平均すると、米国の実質GDP(国内総生産)成長率は、2020年の▲3.5%から2021年は+4.9%にプラス転換すると見込まれています。

ワクチン接種の普及で新型コロナの感染拡大が落ち着くとみられることや、「雇用回復の最大化」(長期失業者の職場復帰)を目指すFRBと米財務省が、インフレ期待の一時的上振れを容認しつつ金融緩和を維持して景気刺激策を拡充することによる「高圧経済」が想定されます。米国市場の株価指数ベースの業績見通し(予想EPS/市場予想平均)の伸び率を比較すると、経済の活動の正常化期待を受け本年(2021年)の業績は大幅増益が見込まれています。

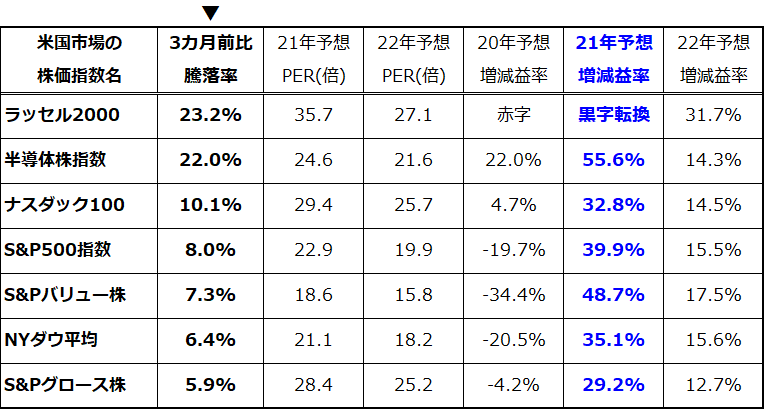

図表2は、各種株価指数を「3カ月前比騰落率」の降順(高い順番)に並べ、それぞれの予想増減益率(予想EPSの前年比伸び)を示したものです。S&P500指数(市場平均)の業績予想をみると、2020年は19.7%の減益で着地する見込みですが、2021年は39.9%の増益が見込まれており、2022年も15.5%の増益が予想されています。

<図表2:ラッセル2000指数の業績見通しは黒字転換>

(出所)Bloombergより楽天証券経済研究所作成(2021年2月24日)

最近3カ月は、小型株で構成されるラッセル2000指数のパフォーマンスがフィラデルフィア半導体株指数やナスダック100指数よりも優勢で、米国市場が金融相場から業績相場に移行する動きを反映しているかのようです。2020年に「赤字転落」を余儀なくされたラッセル2000指数ベースの業績は、2021年に黒字転換が見込まれ、2022年は31.7%の大幅増益が予想されています。

業績見通しが好転するなか、歴史的な観点からみた市場金利(資金調達コスト)は依然として低位を維持する見込みで、潤沢な資金供給で中小企業では資金繰りやキャッシュフロー改善も見込まれます。M&A(企業買収や合併吸収)活動が盛んであることも、小型株優勢のトレンドを下支えすると考えられます。

ラッセル2000に連動を目指す米国ETFの押し目を狙う

S&P500指数やダウ平均は、米国の産業界を代表する大企業で構成されているため、グローバル企業が多く含まれています。一方で、構成銘柄が小型企業のラッセル2000指数は、米国内を主な事業領域としている企業がほとんどです。

こうした面で、ラッセル2000指数は米国内を主戦場とする中小企業の株価動向を追う上で活用され、その値動きが米景気動向に先行しやすい点も注目されています。同指数を構成する小型株に投資することも可能ですが、投資対象として個別銘柄をピンポイントで見抜くことは困難です。本稿では、全体として業績見通し改善期待が大きいラッセル2000指数に分散投資することができる投資ツールを下記にご紹介します。

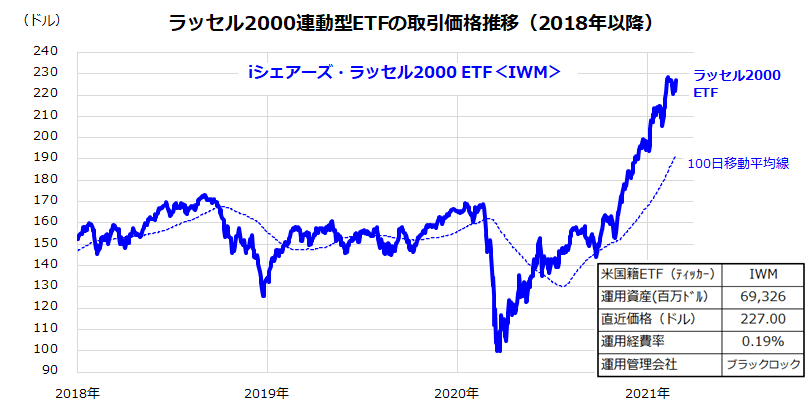

<図表3:ラッセル2000に分散投資する米国ETFを検討する>

図表3は、ラッセル2000指数に連動する投資成果を目指す米国上場ETF(上場投資信託)の「iシェアーズ・ラッセル2000ETF」(ティッカーシンボル:IWM)の取引価格推移を示したものです。IWMは、小型株に分散投資できるETFとして米国市場で人気が高く、運用純資産は約693億ドル(約7.3兆円)に達しています(運用会社:ブラックロック)。

ジョンズ・ホプキンズ大学の集計によると、米国での新型コロナウイルスによる死者数は累計で50万人を超えました(2月22日)。累計感染者は2,800万人を超えており、いずれも世界最多です。米国の実体経済は「K字型」と称されるように、底堅さをみせる個人消費、住宅市況、一部製造業、DX関連を除く大部分に依然として厳しい状況がみられます。冬場を越えて感染拡大ペースがピークアウトするなか、ワクチン接種普及、バイデン政権と金融当局による政策シナジー効果を受け、米国経済は年後半に向け回復軌道をたどると考えられます。

こうした景気の回復局面で市場平均(S&P500指数)を上回るパフォーマンスが見込めるラッセル2000指数の一時的な下落では、上記ETFの押し目買いを検討したいと思います。

▼著者おすすめのバックナンバー

2021年2月19日:強気の米国株に全集中?「長期金利の上昇」は下落のきっかけになるか

2021年2月12日:米国株堅調の本質は「ナスダック100」。業績見通しは過去最高!

2021年2月5日:つみたてNISAで資産形成!貯めながら増やす世界株式ファンドは?

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。