1.びっくりするほど上昇している経済サプライズ指数

コロナ不安がくすぶるなか、米国市場では7月入りしてダウ平均が約4.1%上昇しました(15日)。多くの機関投資家がベンチマークにしているS&P500指数(時価総額加重平均指数)は9日に50日移動平均線が200日移動平均線を上抜ける「ゴールデン・クロス(GC)」を形成しました。「米国株式が強気相場入りした」ことをテクニカル面で確認したことを示します。

一方、ダウ平均の正式名称は「ダウ工業株30種平均」(修正単純平均株価指数)で、ボーイングやキャタピラーなど工業株(資本財株)の株価軟調から大きな影響を受けました。ナスダック大型株の堅調の影響(効果)を享受してきたS&P500指数に対し、ダウ平均は出遅れ気味でした。

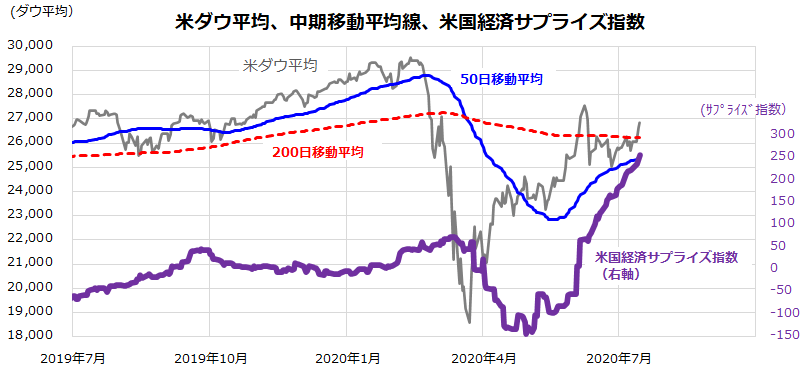

図表1は、「米国経済サプライズ指数」とダウ平均の推移を示したものです。初めて経験するウイルス問題でエコノミストの見通し(市場予想)が慎重傾向だったのに対し、発表された経済指標が「予想ほど悪くなかった」や「予想より良かった」が続いたことを示します。実体経済は良くないが、「意外に」予想を上回ってきたということです。こうして、「景気敏感株」への物色が強まったことがダウ平均の戻り基調を支えてきたと言えます。ダウ平均にもGCが見込めるかもしれません。

一方、16日に発表された中国の第2Q・実質GDP(国内総生産)成長率(前年同期比)は+3.2%と第1Q(▲6.8%)からプラス転換。事前の市場予想平均(+2.4%)を上回りました。中国経済が主要国に先駆けて浮揚した事実は世界景気にとり好材料だと思います。

<図表1>米ダウ平均の堅調を支える「経済サプライズ指数」の上昇

出所:Bloombergより楽天証券経済研究所作成(2019年7月初~2020年7月15日)

2.びっくりするほど低下している米国の実質長期金利

FRB(米連邦準備制度理事会)はコロナ危機への緊急対策として連続利下げを実施。また、米国債、MBS(住宅ローン担保証券)、CP、社債等を購入し、市場の流動性を増加させました。これにより、FRBのバランスシート(総資産)は2020年2月時点の約4.2兆ドルから約7兆ドルに増加。新型コロナの影響次第で「さらに(無制限に)金融資産の買い入れを進める」と表明しました。企業の資金繰りや雇用市場を支えるため、「2022年まで政策金利(FF金利の誘導目標:0.0~0.25%)を据え置く」」との見通しも明らかにしています。

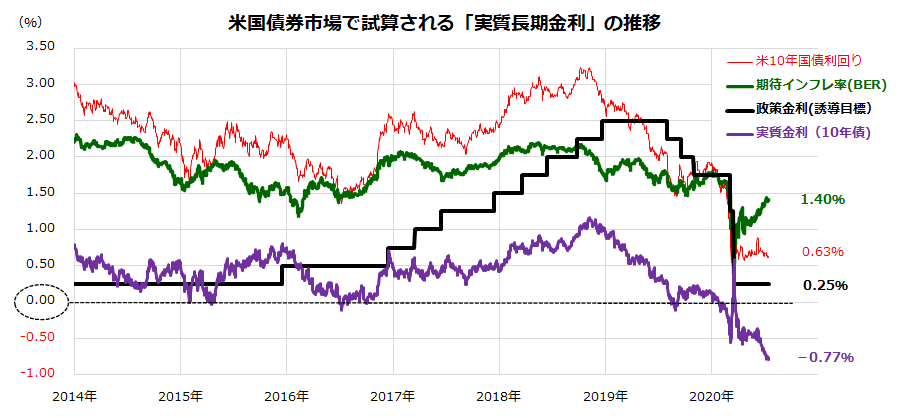

図表2は、米金利動向を示したものです。米10年国債利回りが約0.6%と歴史的低水準で推移する一方、債券市場で試算される「BER」(期待インフレ率:Break Even Rate=今後10年のインフレ[年率]予想)は、すでに上向きに転じています。意外にも「実質長期金利」(10年債利回り-期待インフレ率)は▲0.77%とマイナス圏で一段と低下しています。預貯金やMMFはもちろん、長期債の想定利回りが実質マイナスであることを示しています。米国市場が「極めて緩和的な金融環境」にある状況に注目したいと思います。

<図表2>マイナス圏で低下する「実質長期金利」が株高と金高の主因

図表2は、「過剰流動性」(リスクをとれる余剰マネー)が株式相場や金相場の下支え要因になりやすいことを示しています。換言すると、金融当局は、債券利回りを実質でマイナス圏に維持することで、企業の資金繰りや個人の信用(クレジット)状況を幅広く支援する意志を示しているとも言えます。実質金利の低下は株式市場のリスクプレミアム(安全資産よりもリスク資産に要求される追加利回り)を低下させます。これは株式市場の予想PER(株価収益率)を拡大させ、グロース株を中心とした株式市場の堅調を支える要因となっています。

3.意外(?)いまだに株式の平均配当利回りは債券金利より高い

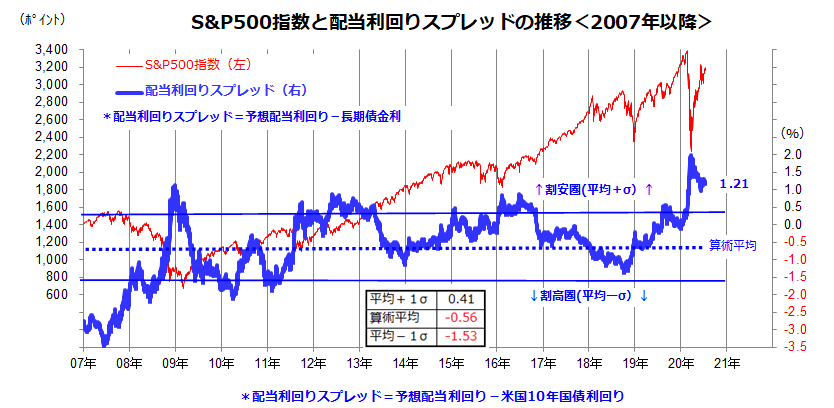

新型コロナの感染動向、大統領選挙の行方、米中対立激化など夏から秋にかけてのリスク要因には警戒を要します。ただ、重要な視点は「リスク資産の利回り比較」です。図表3は、リーマンショック(2008年秋の金融危機)発生前の2007年から現在に至る米国株式(S&P500指数)の「配当利回りスプレッド」を示したものです。

配当利回りスプレッドは、予想配当利回り(市場予想平均)から長期金利(10年国債利回り)を引いた「差」を示します。米国債市場では大規模金融緩和で金利はほぼゼロに。10年債利回りは0.6%程度の史上最低水準で推移しています。株式の「予想配当利回り」は約1.9%程度で、配当利回りスプレッドは1.2%前後に位置しています。

2007年以降の算術平均±1σ(標準偏差)よりも高い水準であり、利回りスプレッドの面では株式が債券より割安であることが検証できます。目先の悪材料で株価が一時的に上下しても、FRBによる大規模金融緩和を受けた「過剰流動性相場」が株式市場の下支え要因となり続ける状況に当面変化はなさそうです。

<図表3>いまだに「株式の配当利回りは債券より比較的高い」を検証する

図表4は、米国市場に2,000本以上上場されているETF(上場投資信託)のうち、年初来の資金流入額(累計)が大きいファンドの上位10本を(資金流入額の大きい順番で)示したものです。機関投資家や大口の個人投資家が比較的大口なETF買いを実施すると、ETF運用会社は新たな受益証券を発行しポートフォリオの規模を拡大させます。米国の大口投資家が、コロナ禍を警戒しながら、米国株式(例:VOO、QQQ、VTI)、金(例:GLD)、投資適格社債(例:LQD)などに分散投資を進めてきた状況を示しています。

なお、図表4で示した米国籍ETFは、分類別に比較的運用資産額が大きく(したがって経費率(信託報酬率)も比較的低く)、コストにスマートな分散投資を実践できるツールと考えています。米国市場で買われてきた(資金流入額が大きい)「人気ETFランキング」とも言えますので参考にしていただきたいと思います。

<図表4>年初来の「資金流入額」でみる米国籍ETFの上位10本

出所:Bloombergより楽天証券経済研究所作成(2020年初~2020年7月14日)

著者おすすめのバックナンバー

2020年7月10日:米国株はポスト・トランプで揺れる?民主党政権誕生に備える投資戦略

2020年7月3日:デジタルシフトが加速?時価総額の変化でみる日米株式市場

2020年6月26日:米国株に3つのリスク。感染「第2波」が景気回復期待に打撃

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。