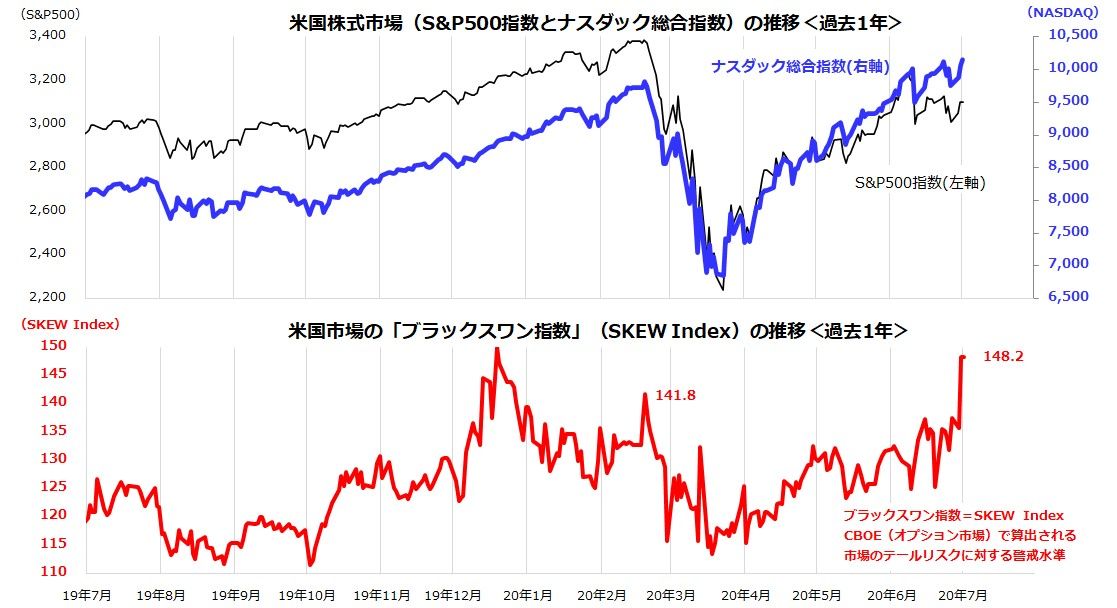

コロナ禍の中でナスダックは最高値を更新した

6月30日に終えた第2Q(4~6月)の米国市場では、S&P500指数が約20%上昇。四半期ベースの上昇率としては今世紀(2000年以降)最大を記録しました。

そのけん引役となったナスダック総合指数も同四半期に約31%上昇(やはり今世紀最高)。7月1日には再び最高値を更新しました。第2Qが堅調だった反動もあり、S&P500指数は6月中旬以降上値の重い動きとなっています。

新型コロナの感染再拡大、実態経済を巡る不安、香港国家安全法成立を巡る米中対立激化を警戒する一方、6月のPMI(企業景況感調査)改善、2011年以来の大幅改善を示した6月の消費者信頼感指数は好材料で、「流動性相場」(Liquidity Driven Market)と呼ばれる未曾有の金融緩和と財政出動が下支えている相場に大きな変化はありません。

とは言うものの、図表1が示すとおり、CBOE(米国オプション市場)が算出しているSKEW Index(通称「ブラックスワン指数」)は、2月の水準を上回り上昇しています。SKEW Indexは、「テールリスク」(生起確率は低いが顕在化すると影響が大きいとみられるリスク)に対する市場の警戒水準を示すとされています。

NIAID(米国立アレルギー感染症研究所)のファウチ所長は30日の議会証言で、米国で250万人を突破した累計感染者数について「終息に近づいてさえいない」と言及。「政治的にロックダウン(移動制限)は再開できない」との見方は揺れており、「コロナ禍」は引き続き日米株式市場を覆う暗雲となっています。

<図表1>ブラックスワン指数が上昇する中、ナスダック総合指数は最高値を更新

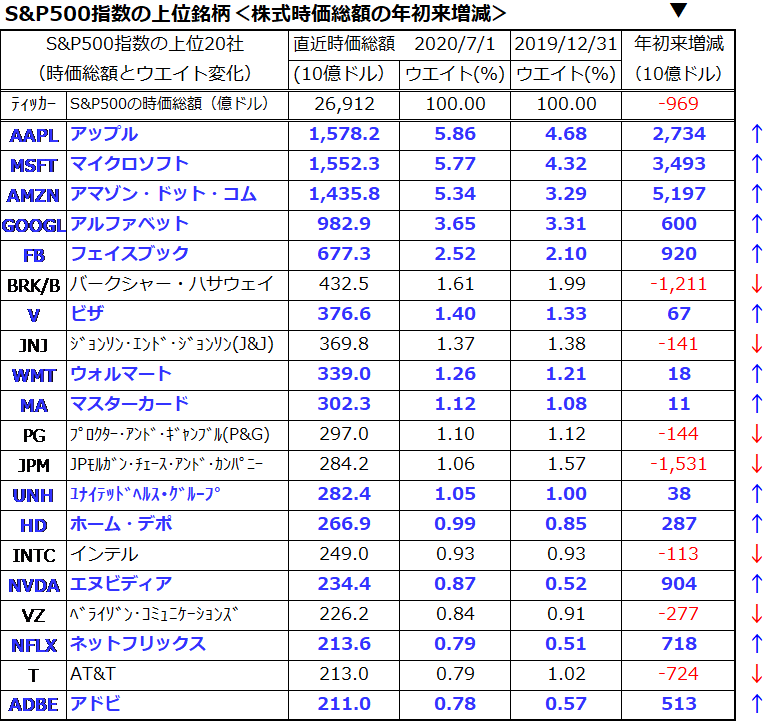

米国市場の時価総額増減が鮮明にする「デジタルシフト」

本年は2月下旬から3月下旬にかけ日米株式は急落。その後の反発を経て、今週も比較的底堅い動きとなっています。ただ、株式市場の物色(業種や個別銘柄の選好)はコロナ禍で偏りも鮮明にしています。

図表2は、S&P500指数を構成する時価総額上位20銘柄(S&P500指数の時価総額で約4割を占める)の中で、時価総額が年初来で増えた銘柄を「青色」で一覧したものです。

時価総額(株価×発行済株式数)は、上場企業が主力とする事業(ビジネス)の成長性、収益性、経済全体への貢献を集約し「長期の視点に立った企業価値の成長」を反映するとされます。増資などで発行済株式数が増加しない限り、株価の上下が時価総額の増減を左右します。

こうした中、米国市場で時価総額が相対的に増加している企業群の共通点は「デジタルシフト」とも呼べそうです。コロナ禍を契機に企業や個人のIT化が加速するとの観測がIT関連株の時価総額を増加させているとも言えます。

<図表2>米国市場の時価総額変化は「デジタルシフト」を鮮明に

デジタルシフトとは、IT化が進む社会や経済でライフスタイル、企業経営(ビジネスモデル)、教育、医療(診療)などあらゆる分野でデジタル対応が加速する現象を言います。

上記一覧で時価総額を伸ばしている企業には、社会的距離戦略を余儀なくされる中、EC(ネット通販)、クラウドコンピューティング、WHF(リモートワーク)、オンライン教育、オンライン診療、オンラインエンタメ(映画・音楽・ゲーム)など「新しい日常(ニューノーマル)」を支える基幹技術やプラットフォームを成長の原動力にしている銘柄が多いことがわかります。

時価総額の最上位を占める「GAFAM」(大手IT関連銘柄)に加え、EC需要拡大で恩恵を受けるビザ、マスターカードが時価総額を増やしています。

ウォルマートやホームデポは対面型小売り企業でありながら、米当局より「国民に必要不可欠な店舗」とみなされて営業を継続し、ECにも積極進出してきた企業です。IT分野のエヌビディア、ネットフリックス、アドビなども時価総額を増やしています(S&P500指数の時価総額は年初来で減少)。

これら企業は、コロナ禍が続くなかでも「IoT、AI、5Gの普及に伴い株主価値が増えていく」と市場が期待している企業群と言えるでしょう。

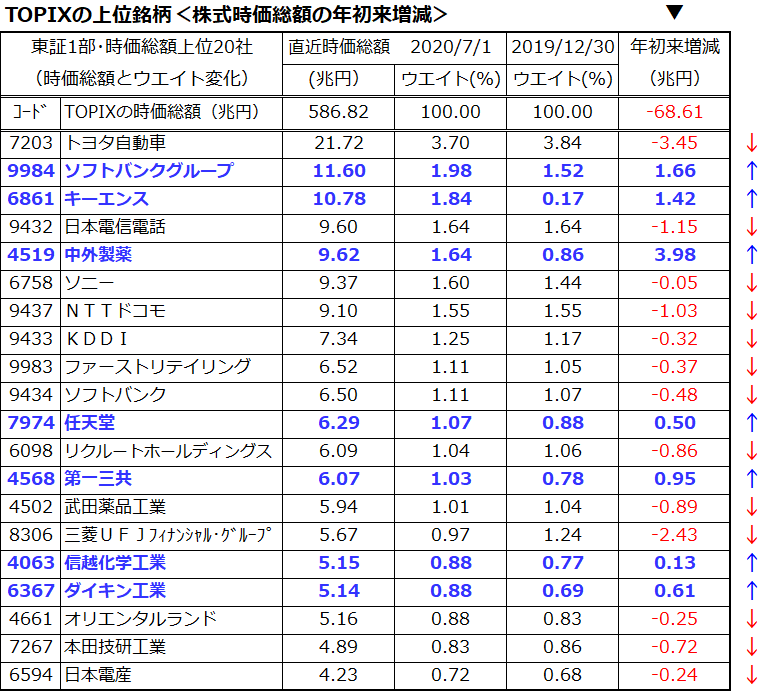

国内市場(東証)の時価総額増減でもみられる「デジタルシフト」

同じ尺度で国内株式市場の動向もみてみましょう。TOPIX(東証株価指数)は、東証第1部に上場される全企業(約2,160銘柄)で構成される時価総額加重平均指数です。

図表3は、TOPIX全体の時価総額と主力大型銘柄(時価総額上位20銘柄)の時価総額の年初来変動幅を示したものです。米国市場ほどではありませんが、上述したデジタルシフトに伴う変化がみられます。TOPIXの時価総額は年初来で約68兆円減少しました(7月1日時点)。

こうした中、自動車、通信大手、銀行などが時価総額を減らした一方、IT、FA、医薬関連などのウエイトが増えたことがわかります。

SBG(ソフトバンクグループ)は、AI分野を中心とするデジタル情報分野で多くの企業(上場企業・未上場企業)に投資する「戦略的持株会社」となっていますが、市場が波乱含みとなったなか負債額の大きさが一時不安視されました。その後、保有株式の一部を売却して保守的な財務戦略に転じ、巨額な自社株買いを発表・実施したことや、ナスダック相場の高値更新でデジタル分野における成長期待を取り戻しつつあります。

その他、FA向けセンサー分野で世界最大手のキーエンス、任天堂、信越化学なども時価総額を増やしています。なお、一覧表に表示されていない東京エレクトロンが「21位」に順位を上げており、米国市場に似たデジタルシフトを映す物色が進んでいるようにみえます。

「ウィズコロナ」(新型コロナウイルスとの共存)が続く中、デジタルシフトの進展を映して「市場内での存在感」(時価総額ウエイト)を高めていくと考えられるセクターや銘柄に注目したいと思います。

<図表3>東証の時価総額変化でも「デジタルシフト」が鮮明に

出所:Bloombergをもとに楽天証券経済研究所作成(2020年7月1日)

著者おすすめのバックナンバー

2020年6月26日:米国株に3つのリスク。感染「第2波」が景気回復期待に打撃

2020年6月19日:MMT期待vs感染第2波不安:世界株の行方は?

2020年6月12日:米ナスダック最高値更新と反落リスク。トランプ大統領の再選失敗は要警戒?

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。