米国市場で急上昇した「恐怖指数」は再び低下した

日米株式は6月11日以降、波乱含みの展開となりました。米有力紙NY Timesが「全米50州のうち22州で感染者が増加した」と報道するなど「感染第2波」が不安視されるなか、FOMC(米連邦公開市場委員会)はゼロ金利政策が2022年まで続くとの見通しを発表。「景気低迷の長期化」を警戒する売りが広まりました。

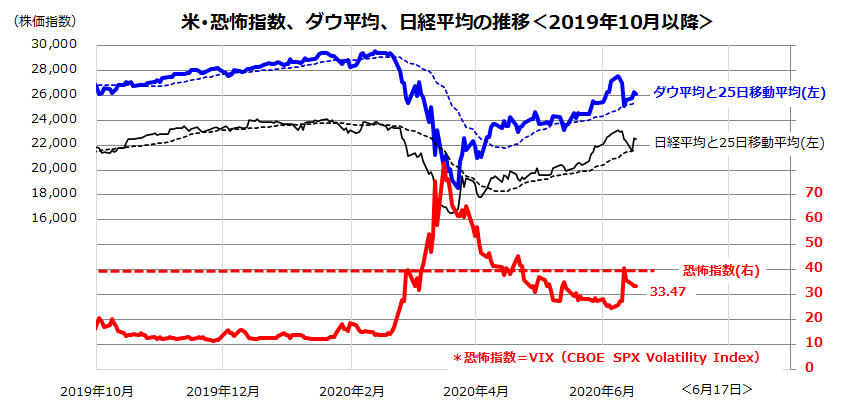

図表1は、米国市場の「恐怖指数」、米ダウ平均、日経平均の推移を示したものです。6月上旬の株高でダウ平均も日経平均も25日移動平均線から上方かい離していました。11日にダウ平均が1,861ドル下落したことで恐怖指数は警戒水準とされる40を上回り投資家心理は悪化しました。

ただ、15日にパウエルFRB(米連邦準備制度理事会)議長が、SMCCF(Secondary Market Corporate Credit Facility=社債購入プログラム)を介して社債の買い入れを始めることや中小企業への融資拡大支援策を発表するなどして投資家心理は改善。

米中で「リベンジ消費」(個人消費が自粛からの反動で増加)がみられることや、トランプ政権が追加的な景気対策(約1兆ドルとされるインフラ整備拡充計画)を表明したことで恐怖指数は33.47に低下しました(17日)。

市場は「感染第2派」を不安視する警戒モードと「政府・当局の景気下支え策効果」を期待する押し目買いモードの綱引き相場となっています。

「Don’t fight the FED」(中央銀行に逆らうな)との格言に倣う金融緩和拡大が下値を支えてはいますが、日米市場ともに目先は神経質な動きを余儀なくされそうです。

<図表1>米国市場の「恐怖指数」は一時40超に上昇した

「金融ストレス」の世界的低下が株式市場の支え

2月下旬以降の「コロナ危機」で急速に強まった世界の金融的なストレスが、3月下旬を起点に急速に改善したことに注目したいと思います。

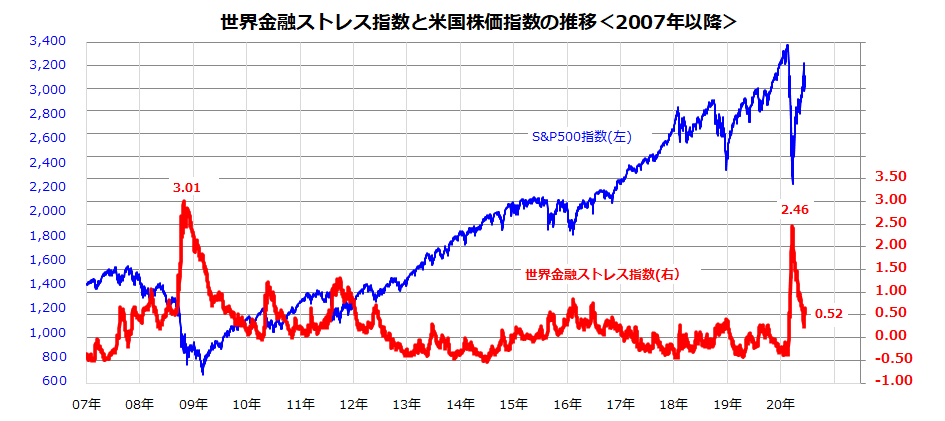

図表2は、「世界金融ストレス指数」(Global Financial Stress Indicator)とS&P500指数の推移を示したものです。世界金融ストレス指数は、米国や欧州を中心とする金融政策や信用市場スプレッド(社債利回り-国債利回り)の方向性などを総合して金融システムが引き締め傾向か緩和傾向かを示す指標。

パンデミック・リセッション(感染病の世界的流行に伴う景気後退)を悲観視した米国株は年初来高値から3割以上下落しましたが、FRB、ECB(欧州中央銀行)、日本銀行など中央銀行と主要国政府が大規模な資金供給や財政出動を実施したことで米国株は一転して反発基調となりました。

金融ストレスの低下は、株式市場の予想PER(株価収益率)を拡大させることで株価を回復させ、投資家のリスク許容度を改善させてきたことがわかります。こうした相場を金融相場(流動性相場)と呼びます。

図表2が示すとおり、2008年秋の金融危機時も世界金融ストレスが年末に向けピークアウトし、株式市場の底入れが続いたことがわかります。

<図表2>世界の金融ストレス低下が米国株式反転上昇の要因

出所:Bloombergより楽天証券経済研究所作成(2007年初~2020年6月17日)

FRBのパウエル議長は今週前半の議会証言で、「(感染流行後の)景気回復がもたつけば雇用が永遠に失われたり、企業が倒産したりすることで長期にわたるダメージを受ける」と指摘し「政策を総動員する」との方針を表明しました。

実際、事実上のゼロ金利政策、国債や社債を買い入れる量的緩和の拡大に続き、企業融資拡大プログラムを拡充するなどして企業の資金繰りと雇用情勢を支える緊急対応に乗り出しました。

日本株式が6月上旬まで反発したのは、米国株高による外国人投資家のリスク許容度改善が主因と言えるでしょう。

「MMT期待相場」が生み出す余剰マネーはどこへ向かう?

市場では「相場はすでにMMTを期待し始めている」との見方も出てきています。MMTとは「現代貨幣理論(Modern Monetary Theory)」の略で、中央銀行による財政ファイナンス(政府が発行する国債を中央銀行が買い取ること)を容認する理論とされます。

MMTは、「通貨発行権を持つ国(特に基軸通貨国)は通貨を自由に発行できるため、自国通貨建て政府債務(国債)のデフォルト(債務不履行)は生じない」と説きます。

本理論は「通貨が急落したりインフレが加速しない限り、景気や社会の安定に必要であれば財政出動を優先して行うべき」とし、増発した国債は中央銀行が買えば良いと主張しています。

2019年から本年4月まで民主党大統領候補選で有力だったバーニー・サンダース上院議員の左派的政策を支える経済的理論として注目され、MMT提唱者の一人であるステファニー・ケルトン教授(ニューヨーク州立大学)は2016年からサンダース氏の経済顧問を務めていました。

既存の経済学者や金融当局者は、MMTを「財政ファイナンスは通貨量を膨張させることでインフレを加速させ、財政赤字拡大がコントロールできなくなるリスクが高い」と批判してきました。

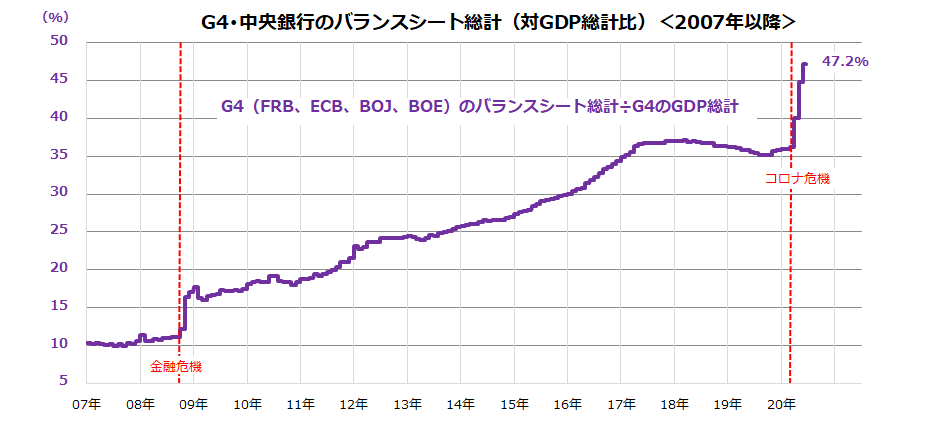

<図表3>日米欧中央銀行が総資産(バランスシート)を膨らませている

MMTの是非はともかく、「コロナ危機」への対応で政府・中央銀行は大規模な財政出動と資金供給を続けており、「過剰流動性相場」は当面続きそうです。

サンダース上院議員は大統領候補者レースから離脱しましたが、大統領選挙を含めた今後のワシントン情勢において、ユニバーサルベーシックインカム(最低所得保障)や医療保険制度改革のあり方を含めた政策論議に影響を与える可能性はあります。

米民主党が掲げる「格差是正のための大きな政府」が増税でのみ実現するものではなく、直接にせよ間接(金融機関経由)にせよ、中央銀行が国債や社債を買い入れることで「財源捻出」に貢献し得ること。現時点では(危機対応にせよ)「資金繰り改善」、「信用創造」、「信用市場安定」に寄与している政策にみえます。

図表3は、G4と呼ばれる中央銀行(FRB、ECB、BOJ、BOE)のバランスシート(総資産)合計の対GDP(国内総生産)総計比率の推移を示したものです。GDP比で47%超に急増した量的緩和拡大で、市場に滲み出すマネーは「ゼロ金利環境下の過剰流動性」として株式市場の下支え要因となりそうです。

最近の株式反転上昇を「コロナ・バブル」と警戒する見方もありますが、「MMTを先取りする流動性相場」とも言えそうです。

米国株は金鉱株、IT、バイオに資金が集まる

<図表4>米国籍ETFを活用して分散投資効果を期待する

主な米国籍ETF<4月初来騰落率の降順>

| ティッカー | ファンド名称 | 投資対象 (市場指数) |

直近価格 (ドル) |

4月 初来 騰落率(%) |

1年前比 | |

|---|---|---|---|---|---|---|

| 1 | GDXJ | ヴァンエック・ベクトル中小型金鉱株ETF | 世界の中小型金鉱株 | 43.97 | 56.48 | 39.0 |

| 2 | VGT | バンガードIT(情報技術)ETF | 米国上場のIT関連株 | 272.91 | 28.79 | 32.6 |

| 3 | QQQ | インベスコQQQトラスト・シリーズ1 | NASDAQ100指数 | 243.62 | 27.95 | 32.6 |

| 4 | XLK | テクノロジー・セレクト・セクターSPDRファンド | 米国テクノロジー セクター |

102.49 | 27.52 | 34.6 |

| 5 | HACK | ピュアファンズISEサイバー・ セキュリティー |

世界サイバー セキュリティー株 |

44.83 | 25.68 | 14.9 |

| 6 | IBB | iシェアーズNASDAQバイオテクノロジー | NASDAQ バイオテクノロジー 指数 |

132.82 | 23.28 | 25.2 |

| 7 | VOO | バンガードS&P500ETF | S&P500指数 | 286.40 | 20.94 | 7.7 |

| 8 | PIO | インベスコ・グローバル・ウォーターETF | 世界の水資源事業 関連株 |

29.35 | 19.77 | 7.0 |

| 9 | SDY | SPDR S&P米国高配当株式ETF | 米国上場の 高配当利回り株 |

93.23 | 16.74 | -7.1 |

| 10 | VIG | バンガード米国増配株式ETF | 米国上場の 連続増配株 |

118.10 | 14.23 | 4.1 |

| 騰落率の算術平均 | 26.1 | 19.1 | ||||

| *上記は参考情報であり特定の投資商品を推奨するものではありません。 *上記は複数のETFについて「4月初来騰落率」の降順に一覧したものです。 出所:Bloombergより楽天証券経済研究所作成(2020年6月17日) |

||||||

図表4では、主な米国籍ETF(株式型上場投信)を「4月初来騰落率」の降順に示しました(参考情報)。S&P500指数連動型ETF(VOO)よりリターンが高いETFが投資しているセクター(IT関連株やバイオ関連株)に資金流入が強いことがわかります。

なお、金融緩和の長期化が好材料となりやすい金相場も堅調です。世界の中小型金鉱株に分散投資するGDXJ(ヴァンエック・ベクトル中小型金鉱株ETF)は、「4月初来」でも「1年前比」でもリターン(騰落率)面で優勢が目立ちます。

過剰流動性相場の長期化を想定し、投資対象や特徴が異なるETFを組み合わせることでグローバル分散投資を実践することが可能です。

▼著者おすすめのバックナンバー

2020年6月12日:米ナスダック最高値更新と反落リスク。トランプ大統領の再選失敗は要警戒?

2020年6月5日:東証マザーズが上がる理由と投資戦略。世界株高の背景に米中景気のサプライズ

2020年5月29日:株価回復はいつまで続く?3つの「第2波」に注意

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。