再び、急落の日経平均。「二番底」トライ?

先週の日経平均株価は、1週間で1,569円(8.1%)下がり、1万7,820円となりました。先々週(3月23~27日)、1週間で2,836円の急反発となりましたが、その半分以上(55%)を失った形です。

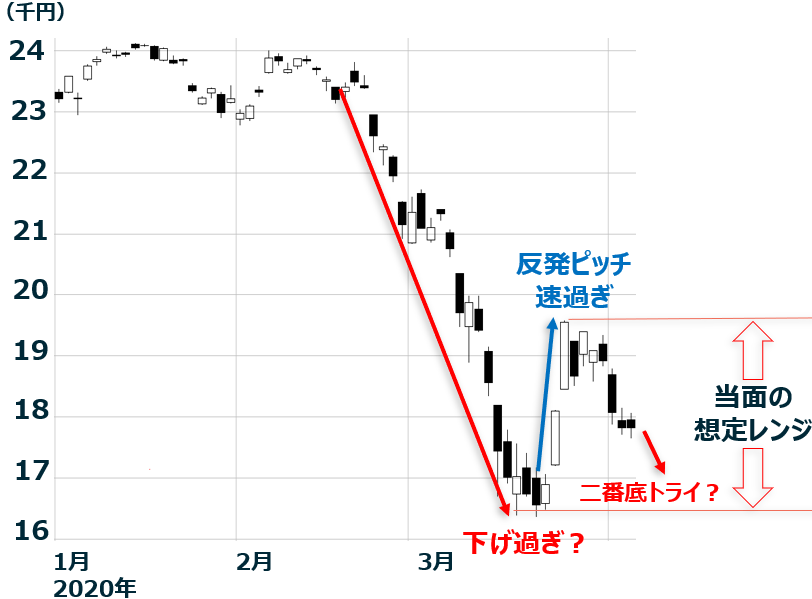

日経平均日足:2020年1月4日~4月3日

コロナ・ショックが起こり、世界的な株の暴落が始まったのは、2月25日でした。2月25日から3月19日まで、わずか4週間で日経平均は6,834円(29%)下がりました。ただ、これは、あまりにも下落ピッチが速過ぎて、短期的に「下げ過ぎ」感が強まりました。

先々週(3月23~27日)、日経平均は一転して1週間で2,836円(17%)の急反発となりました。ただし、1週間で17%高は、どうみても「反発ピッチが速過ぎ」でした。日経平均が急反発している間にも、新型コロナ・ウイルスの感染拡大は一段と深刻となっていたからです。そして先週は再び、日経平均が急落し、二番底を試す懸念が生じています。

テクニカル分析で考えると、当面の想定レンジは、1万6,500円~1万9,500円です。1万6,500円は、コロナ・ショックが始まってからの急落で一気に下げた下値です。ここまで下げた時に「下げ過ぎ」感が出て、1週間で+17%の急反発につながりました。空売り筋は、ここから17%の急反発を見ているので、この水準まで売り込む勇気を当面持ちにくいところです。しかし、日本での感染拡大に歯止めがかからなければ、もう一度、3月の下値を割り込む可能性もないとは言えません。

誰が売り、誰が買った?

先々週までの主体別売買データが出ていますので、そこまでまず振り返ります。

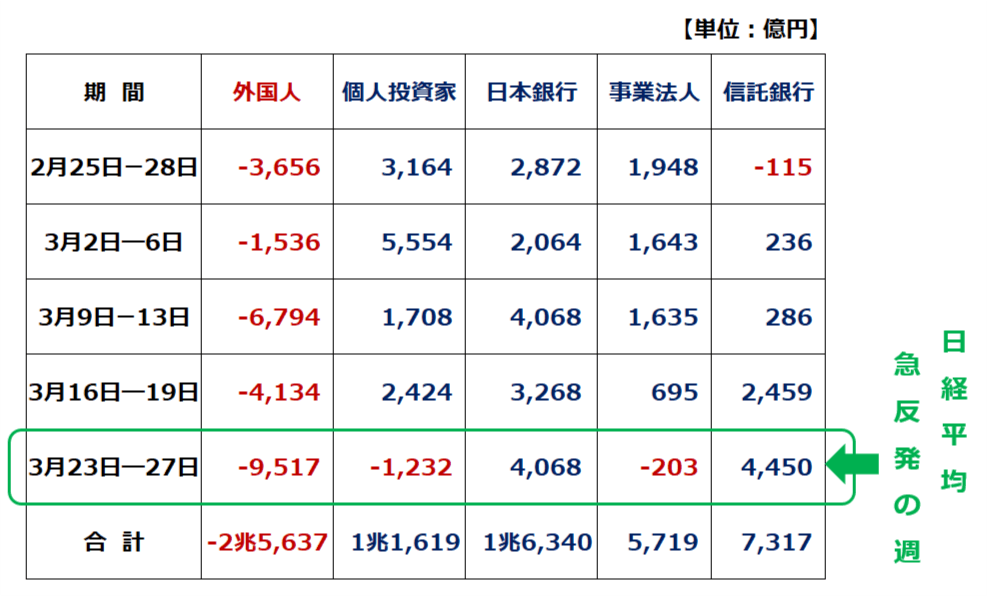

急落・急反発局面での投資主体別売買動向:2020年2月25日~3月27日

上の表で、事業法人の買いは、大部分が「自社株買い」です。信託銀行は、ほとんどが年金基金の買いと、推定されます。

ご覧いただくと分かる通り、日経平均を暴落させたのは、外国人投資家です。外国人は、日経平均の急落局面でも急反発局面でも、一貫して売り越しています。株式現物の売りは2兆5,637億円に達しています。

外国人の売りに、買い向かっているのは国内投資家です。個人投資家・日本銀行・事業法人(自社株買い)・信託銀行(年金基金)が、買い越しています。

興味深いのは、急反発局面だった3月23~27日の売買です。個人投資家は、急反発の週では戻り売り(1,232億円の売り越し)に転じていますが、日本銀行と信託銀行(年金基金)の買いが続いています。公的年金などが、3月末を控えてリバランスの買い【注】を出していたと考えられます。

【注】リバランスの買い

公的年金は、年金資産を基準ポートフォリオ(日本株・外国株・国内債券・外国債券の標準組入比率を決めたモデル・ポートフォリオ)に従って長期運用しています。日本株・外国株が急落で、時価ベースで評価した内外株式の組入比率が基準よりも、大幅に低下したはずです。

3月末に決算期末を控え、公的年金は、基準ポートフォリオから大きく乖離した組入比率を、基準に近づけるリバランスを、実行する必要があると考えられます。そのための日本株買いが、3月末受渡ベースの最終売買日(3月27日)に向けて出たと推測されます。

先週は、年金の買いが途切れて急落?

3月の買い主体のうち、公的年金の買いは、3月の受け渡しベース最終売買日(3月27日)までで終了したと推定されます。3月期決算企業の自社株買いも、いったん終了しました。

先週は、年金などの買いが途切れたところで、外国人投資家などにより、改めて日経平均が売られたと推定されます。

パニックは収まるか?日経VI(ボラティリティー・インデックス)は少し低下

日本株は、配当利回りや買収価値から見て、割安と判断しています。ところが、今のようなパニック相場では、割安であることは無視されます。パニックが収まるまで、どこまでも問答無用の売りが続くこともあり得ます。

株式市場での恐怖がさらに強まるか低下するか、以下の強弱材料の綱引きによって決まります。

【強材料】

◆世界各国が協調して、何でもありの巨額経済対策を出してきていること

◆新型コロナの「治療薬・ワクチン・簡単な検査方法」の開発が進み始めていること

【弱材料】

◆欧米および日本で、感染拡大が止まらないこと

◆感染を抑えるための経済封鎖により、日本および世界の景気・企業業績が急激に悪化していること

日本でも欧米でも感染拡大が加速しており、現実の脅威は一段と高まっています。ただし、希望の灯もあります。

1つは、治癒薬・ワクチンの開発が進み始めていること、もう1つは、中国に続いてイタリアで感染拡大に歯止めがかかり始めていることです。イタリアで本当に感染が収まりつつあるのか、もうしばらく推移を見守る必要があります。もしイタリアで感染を抑える経済封鎖が成功しつつあるならば、明るい材料となります。中国・イタリアのやり方が、感染拡大に苦しむ国にとって、重要な参考情報となるからです。

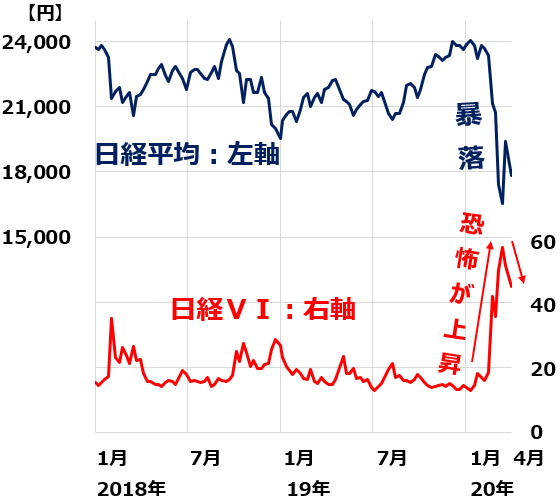

さて、新型コロナについてさまざまなニュースが出る中、日本の株式市場での恐怖が高まっているか低下しているか見るために、便利な指標があります。日本経済新聞社が算出している日経VI(ボラティリティー・インデックス)です。

詳しい説明は割愛しますが、日経平均オプションなどのデータから、株式市場での「リスクへの警戒」がどの程度高まっているか計測して、指数化したものです。

日経平均と日経VI(ボラティリティー・インデックス)週次推移:2018年1月4日~20年4月3日

新型コロナ関連で今後出てくるニュースにより、この恐怖指数がさらに低下するか、再び上昇するか、注目されます。

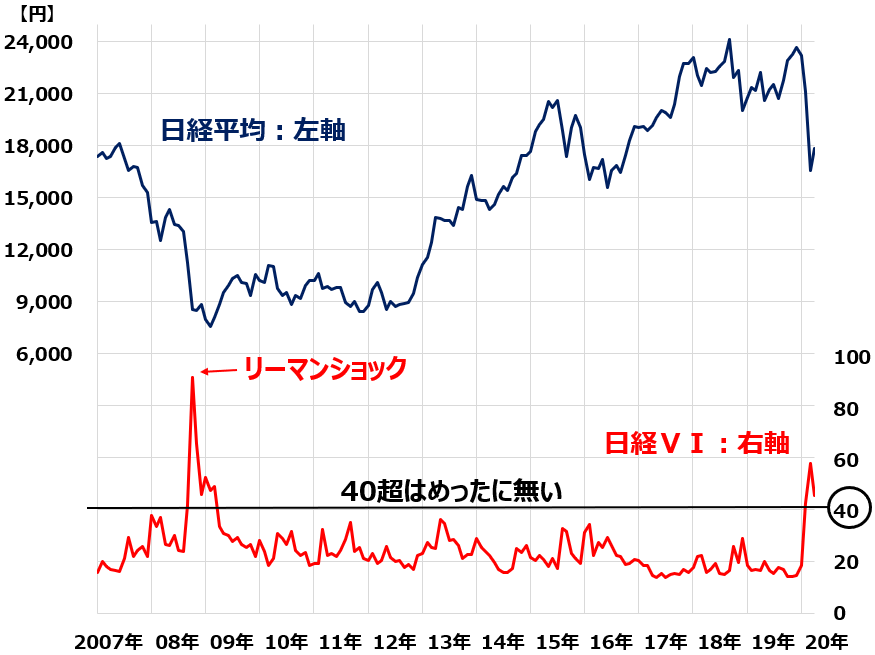

日経VIが40を超えるのは稀、リーマン・ショックでは92まで上昇

日経VIが、長期でどう推移してきたか、2007年以来のデータを見てみましょう。

日経平均と日経VI、月次推移:2007年1月~20年4月(3日)

上のグラフをご覧いただくと分かる通り、日経VIは、通常20くらいで推移していますが、日経平均が急落すると上昇します。ただし、40を超えることはめったに無いことが分かります。

40を超えたのは、2008年のリーマン・ショック時と、今回のコロナ・ショックだけです。リーマン・ショックでは、一時92まで上昇しています。世界不況と金融危機が同時に起こったことから、恐怖心が今以上に強くなりました。

コロナ・ショックも長期化すると、リーマン・ショックと同じになるリスクがあります。ただし、私は、そうはならないと考えています。「世界各国が何でもありの経済対策を出してきていること」「治癒薬・ワクチンの開発が進みつつあること」「中国が感染押さえ込みに成功したと考えられること」などを考えると、リーマン・ショックよりは早期に株式市場の恐怖は収束すると、予想しています。

もし私の予想が正しいならば、コロナ・ショックで58.5まで急騰した日経VIは、今後徐々に低下していくことになります。日経VIが低下していくタイミングが、日本株「押し目買い」の好機となります。

ただ、日経VIがこのまま低下していくか、現時点で確信が持てません。日経平均が二番底をつけるリスクが残っているからです。短期的な下値リスクは払拭できませんが、それでも日本株は長期的に良い買い場を迎えていると、私は判断しています。

ここからは、少しずつ時間分散しながら、日本株を買っていくことが、長期の資産形成に寄与すると考えています。大型の高配当株から買っていくべきと考えています。

▼著者おすすめのバックナンバー

2020年3月30日:急反発の日経平均、誰が買った?「二番底」に向かう不安は消えず

2020年3月26日:利回り5.2%!「高配当株ファンド」を自分で作る「ダウの犬」戦略

2020年3月25日:急落したJ-REIT(ジェイリ-ト)が急反発!平均分配金利回り5%。「買い場」と判断

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。