年末高の反動安は押し目買いの好機か

今週は、中国で発生した新型コロナウイルスの感染拡大を不安視する株式売りが世界市場に波及する動きとなりました。特に、春節(旧正月)で中国市場が休場であった週初、アジアで最も流動性が高い日本株が代替的に売られ、日経平均は先物主導で2万3,000円割れを余儀なくされました(30日)。米国の恐怖指数(VIX指数)は27日に18ポイントを上抜け、市場参加者のリスク回避姿勢が強まったことを示しました。

日本国内では、春節(旧正月)で日本を訪れる中国人観光客が激減したため、春節中の来日が70万人と期待されていた中国人観光客による関連消費(モノ・コト消費)への影響に加え、中国景気の冷え込みの可能性と進出企業(日本の製造業やサービス業)の収益への影響が不安視されています。新型ウイルスの感染拡大はいまだピークアウトしておらず、株式市場が早期に落ち着きを取り戻すことを期待することは困難です。

一方、日経平均やTOPIXが年初来騰落率でマイナスに転じた現在、「安全資産」としてマネーが向かった債券や金、そしてREIT(不動産投資信託)が年初来で相対的に堅調となっているリスク分散効果に注目したいと思います。

なお、過去20年にわたる市場実績(ダウ平均、日経平均、ドル/円の平均推移)によるアノマリー(長期市場実績が示す季節性)では年末高の反動としての年初安はスピード調整の範囲と想定できます(図表1)。当面の日柄整理を経て「押し目買いに分がある相場」と考えています。

<図表1>アノマリー(季節性)で想定されていた年初安

2020年の米国業績見通しは改善傾向

上述のように、年初安の次に期待される「株価回復のドライバー」は何でしょうか? 筆者は、米国市場の「業績回復見通し」と考えています。

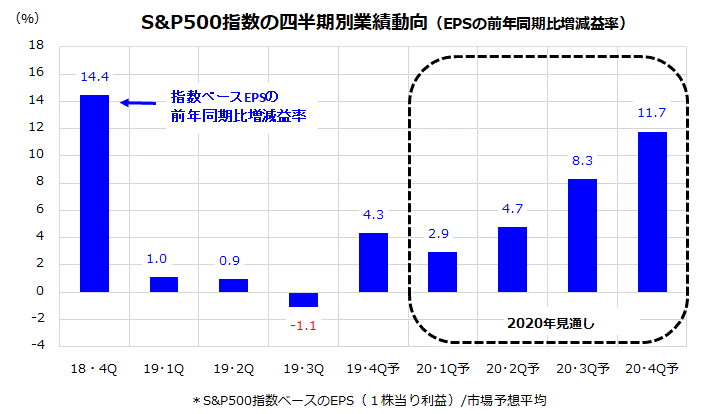

図表2は、米国の株式時価総額上位500社で構成されるS&P500指数ベースの四半期別EPS(1株当り利益)の前年同期比増減益率について、実績(2019年3Qまで)と市場予想平均(2019年4Q以降)の推移を示したものです。2019年4Q(10-12月期)の企業決算のうち約3割が発表されてきた時点(29日)で、当初の「減益見通し」が「4.3%の増益見通し」に一転改善しています。

貿易摩擦の影響で製造業や設備投資関連は厳しい決算を余儀なくされていますが、アップルやマイクロソフトなどIT大手や非製造業(サービス業)の業績は比較的堅調で、足元の業績は想定していた以上に堅調です。

2020年1Q(1-3月期)以降の増益率を巡る市場予想平均は「右肩上がりの改善」を示唆しており、2020年4Q(10-12月期)は二桁以上の増益が見込まれています。

<図表2>米大手企業の業績見通しは改善傾向

米国では雇用市場が依然として堅調であるなか、FRB(米連邦準備制度理事会)が2019年に3度の予防的利下げを実施したことで金融環境は総じて緩和的です。個人消費や住宅投資は底堅く推移しています。昨年夏に懸念された景気後退の可能性は低下しており、景気はソフトランディング(軟着陸)すると見込まれています。

2020年の企業業績は、2019年に低調だった景気敏感色の強い多国籍企業を中心に回復基調をたどると想定。上記した業績回復傾向を確認しつつ、米国株は3月以降に持ち直しの動きを示すと考えています。

日本市場も来年度7~9%の増益転換へ

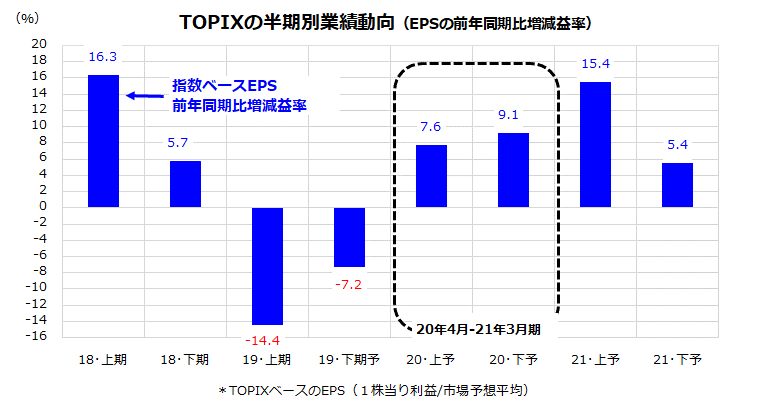

一方、日本の業績見通しは米国と比較するとやや劣勢です。図表3は、国内の東証1部上場2,151銘柄で構成されるTOPIXベースの半期別EPSの前年同期比増減益率について、実績(2019年上期まで)と市場予想平均(2019年下期以降)の推移を示したものです。

2019年上期(4-9月期)の14.4%減益に続き、2019年下期(10月-2020年3月期)も7.2%減益と業績不振が見込まれています。サプライズ的に発生した新型ウイルス感染拡大で、中国の個人消費には下方圧力がかかる見通しで、昨年1年で約1兆7,700億円と見積もられていた日本国内での中国人消費(訪日中国人客によるモノ・コト消費額)の落ち込みと関連企業の業績への影響を見極める必要があります。

ただ、先週来の株価下落はそうした影響を織り込みつつあり、貿易摩擦が緩和したなかで設備投資や部材供給の回復が見込まれています。来年度の上期(2020年4-9月期)と下期(2020年10月-2021年3月期)は、それぞれ7.6%増益と9.1%増益との予想。昨秋以降の日本株の戻り基調が、「来年度の業績回復」を期待してきた動きであったことがわかります。

<図表3>国内の来期業績は「増益転換」見通し

トランプ大統領再選が揺らぐと相場は乱高下

もちろん、日米の株式市場や為替相場は上述したファンダメンタルズ(経済の基礎的状況=株式の場合は業績見通し)要因のみで変動するとは限りません。本年は特にワシントン情勢(大統領選挙を巡る動き)に関し、「トランプ大統領再選」が市場予想コンセンサス(ベースシナリオ)となっている感があり、この面で不確実性が高まると市場は一時的にせよ乱高下する可能性があります。

目先としては、米上院議会で先週スタートした大統領弾劾裁判がボルトン前大統領補佐官(安全保障担当)を重要参考人として招致するか否かが注目されています。ボルトン氏は近く出版される著作で、「トランプ大統領はウクライナ向けの軍事支援再開の条件にバイデン前副大統領の不正疑惑調査を挙げた」と記しています(政敵を選挙戦で不利にするために権力を乱用するのは憲法違反です)。野党民主党は「トランプ大統領は再選に値しない」と攻勢をかけるとみられます。

また、2月3日のアイオワ州党員集会でスタートする民主党の大統領選挙公認争いの動きも注目です。直近の「民主党公認予想確率」(PredictIt)によると、左派のバーニー・サンダース上院議員の公認予想確率(40%)がバイデン前副大統領(32%)を初めて上回り「第1位」となっています(29日時点)。

「米国の富裕層が2020年の大統領選挙で最も恐れているのはウォーレン上院議員よりもサンダース上院議員の躍進かもしれない」との見方もあります。

自由民主・資本主義経済が主導してきた米・政治経済の潮流が、「所得・富・教育・雇用機会の格差是正」(大きな政府)に向けた動きとなるか否かは、大統領選挙だけでなく世界の資本主義国のガバナンス(政治運営)に影響を与える可能性があり注視したいと思います。

▼著者おすすめのバックナンバー

2020年1月24日:株式売りは世界に伝染するか、新型肺炎とトランプ大統領の行く末

2020年1月17日:GAFAM相場は続く?国内の連続増配株にも注目!

2020年1月10日:カルテット運用って?新春波乱相場とリスク分散効果の本領

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。