米国株式の堅調をけん引するGAFAM相場

米国を中心とする世界的な株高が続くなか、リスク許容度の改善は為替にも波及しドル高・円安となり、日経平均は14日に再び2万4,000円に達しました。

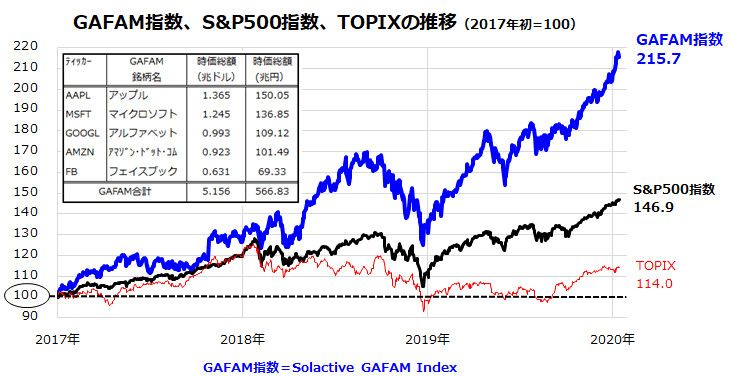

米S&P500指数の最高値更新をリードしているのが、IT業界の「プラットフォーマー」と呼ばれるGAFAMの株高です。GAFAMとは、グーグル(アルファベット)、アップル、フェイスブック、アマゾン・ドット・コム、マイクロソフトで構成される「IT分野のビッグファイブ」(時価総額上位5社)の略称で、5銘柄の合計時価総額は足元で5兆ドルを突破。S&P500指数に占める割合は18.2%と過去最高となっています。TOPIXの時価総額(ドル換算で約6兆ドル)の85%にも達する規模です。

本年に普及が進むとされる5G(次世代移動体通信技術)はIoT(経済のインターネット化)やAI(人工知能)の成長を加速させるとされ、ビッグデータ活用で主軸を担うGAFAMの収益拡大期待が株高要因とされます。

図表1は、GAFAMで構成される「GAFAM指数」がS&P500指数の堅調をけん引していることを示しています。こうした大型IT株の堅調は、時価総額加重平均指数であるS&P500指数の優勢とインデックスファンド(ETFなど指数連動型投資信託)の堅調に寄与しています。

逆に言えば、GAFAMが短期にせよ株価調整すれば、米国株全般の反落要因となり、日経平均の下げに繋がる場面も想定するべきでしょう。

<図表1>米国株高をリードするGAFAMの堅調

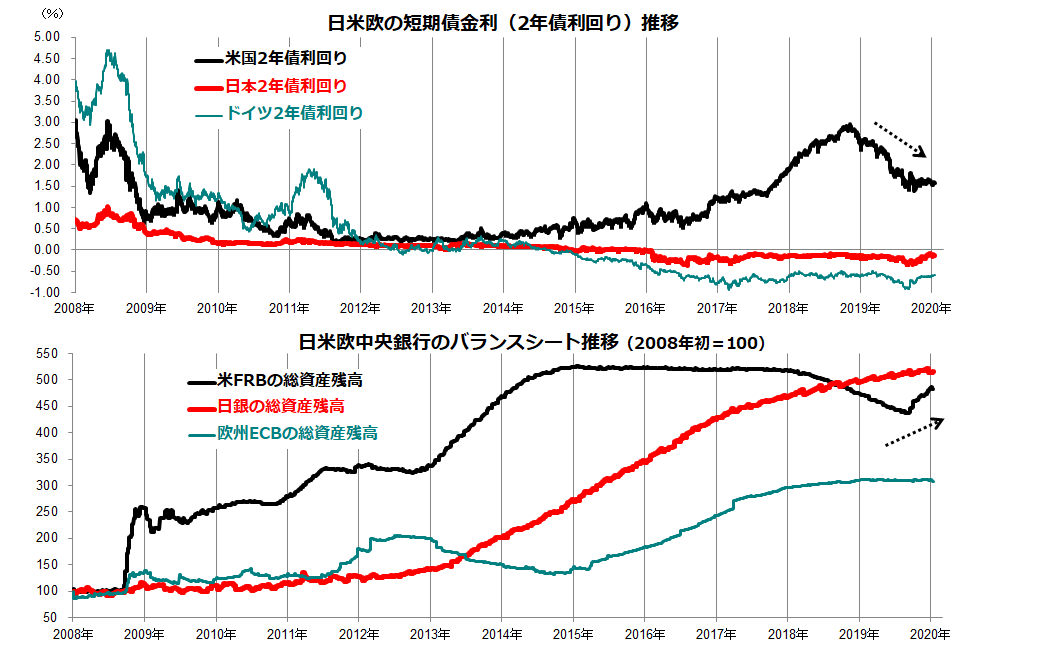

FRBが主導する過剰流動性相場も株高の背景

世界株高を支えるもう一つの要因は、FRB(米連邦準備制度理事会)が主導してきた金融緩和による「金あまり」とされます。図表2は、金融政策の行方に敏感な日米欧の2年債利回りを上段に示し、下段に日米欧金融当局(日銀、FRB、ECB)のバランスシート(総資産)の推移を示したものです。

2008年秋の金融危機に続く景気後退に対応するため、日米欧の金融当局は利下げの実施と量的金融緩和策を続けました。2018年はFRBがこうした緩和策を停止したことで長期金利が上昇。世界株式は調整に追い込まれました。トランプ大統領の逆鱗(?)に触れたFRBは、2019年に入ると一転して「予防的利下げ」を3度実施。9月には短期金利上昇を抑制するため、資金供給(量的緩和の一種とされる)を再開しました。

<図表2>世界株高を支える低金利と過剰流動性

日銀とECBは流動性供給を続けており、日米欧のバランスシート(市場への資金供給)総額は10年で約4倍となりました。米ダラス連銀のカプラン総裁は、「低い政策金利、将来の利上げへのハードルが高いとの認識、当局のバランスシート拡大がリスク資産の価格を押し上げている」と指摘しました(15日)。

確かに2019年を振り返ると、5月と8月に株価調整があったものの、株式も債券もオルタナティブ(金やREIT)も暦年ベースでプラスリターンとなりました。米国株高は、米中貿易交渉の進展だけでなく、GAFAMの優勢、「過剰流動性」から染み出る投資マネー増加の追い風を受けている点に注目したいと思います。

国内の「連続増配銘柄」でポートフォリオを構築する

2019年12月13日の本レポート「少額から配当貴族を目指す?米国の連続増配株に注目」で、米・配当貴族指数の長期的な優勢、主要構成銘柄、米国の連続増配株に分散投資する米国籍ETF(VIG)をご紹介しました。

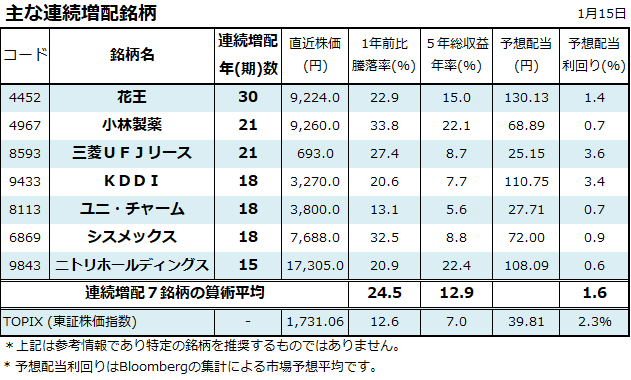

本稿では、日本の低成長・低インフレ・低金利の長期化をにらみ、国内市場の「連続増配銘柄」に注目したいと思います。米国に遅ればせながら、近年は国内市場でも「株主還元を意識した経営」を実践する企業の評価が高まっています。

とはいっても、米・配当貴族銘柄(25年以上連続増配してきた銘柄)の名に値する国内銘柄は花王(4452)しかありません。花王の連続増配記録は2019年12月期で30期(30年)となる見込みで、1株当り配当金は1990年当時の7.88円から2019年の130円(予想)まで約16.5倍に増えてきた長期実績があります。

図表3では、東証上場銘柄のなかから比較的知名度の高い連続増配7銘柄で構成するポートフォリオをご紹介します。本ポートフォリオの特徴としては、景気サイクル、貿易摩擦、為替変動などから比較的影響を受けにくい「ディフェンシブ(安定成長)株」が多いことが挙げられます。

<図表3>国内の主な連続増配銘柄(参考情報)

図表3で示すとおり、7銘柄の「1年前比騰落率」や「5年総収益年率(配当込み)」の算術平均は、市場平均(TOPIX)より優勢だったことがわかります。一方、7銘柄の予想平均配当利回りは約1.6%と市場平均(2.3%)を下回っています。

これは、安定した連続増配実績に対する株価プレミアム(株式に対する高い評価)が寄与しているものと思われます。今後も増配が続くなら、株価が変わらずとも「予想配当利回りが上昇していく」ことが期待できます。

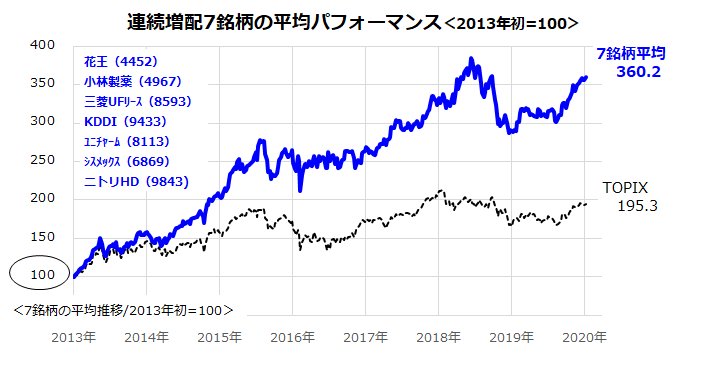

2020年も様々なリスク要因に直面して株価が短期的に乱高下する可能性があります。そうした場面では、株式投資の原点とされる「配当の成長」に注目する連続増配株への長期分散投資に注目したいと思います。図表4は、上記「連続増配7銘柄」の株価平均パフォーマンスをTOPIXと比較したものです(2013年初=100)。7銘柄の平均パフォーマンスが市場平均(TOPIX)より優勢であった中期市場実績に注目です。

<図表4>連続増配7銘柄の中期的な優勢に注目

▼著者おすすめのバックナンバー

3分でわかる!今日の投資戦略:

2020年1月10日:カルテット運用って?新春波乱相場とリスク分散効果の本領

2019年12月27日:2020年相場は7大リスクに注意!新春安なら投資の好機?

2019年12月20日:2020年の株式・為替の波乱要因は?どうなる米大統領選挙!

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。